【No413】株式交付に係る課税の繰延べ特例の改正

株式交付制度(株式交付に係る課税の繰延べ)の趣旨は、自社株を対価として他社を買収しやすくし、企業の成長につながる事業再編を促すことです。実務においては、上場準備会社の資本政策として、オーナーの相続税対策や自社の配当政策を目的とした資産管理会社の活用に利用されてきた側面もありました。令和5年度税制改正大綱においては、株式交付後に株式交付親会社が同族会社(非同族の同族会社を除く。)に該当する場合は、課税の繰延べの対象外とされました。

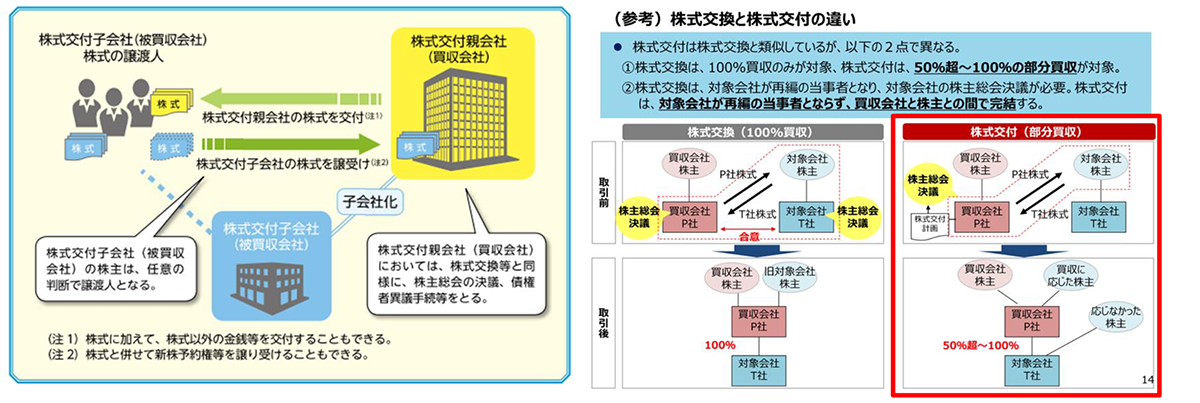

1.株式交付制度の概要

会社法(法第2条32号の2)では、他の株式会社を買収しようとする株式会社(買収会社)が、その株式を対価とする手法により円滑に当該他の株式会社(被買収会社)を子会社とすることができるように、買収会社が被買収会社をその子会社とするために被買収会社の株式を譲り受け、当該株式の譲渡人に対して当該株式の対価として買収会社の株式を交付することができる制度とされています。

出典:法務省 令和元年12月11日公布「会社法が改正されます」

経済産業省 令和3年1月「株式対価M&Aに係る税制改正について」

2.課税の繰延措置

法人が、その有する株式(以下「所有株式」といいます)を発行した法人を株式交付子会社とする株式交付により、その所有株式を譲渡し、その株式交付に係る株式交付親会社の株式の交付を受けた場合(注1)には、その所有株式(注2)の譲渡はなかったものとみなされます(措法66条の2株式等を対価とする株式の譲渡に係る所得の計算の特例)。

注1:その株式交付により交付を受けた株式交付親会社の株式の価額がその株式交付により交付を受けた金銭の額および金銭以外の資産の価額の合計額のうちに占める割合が100分の80に満たない場合を除きます。

注2:その株式交付により株式交付親会社の株式以外の資産の交付を受けた場合には、その株式交付により交付を受けた株式交付親会社の株式に対応する部分に限ります。

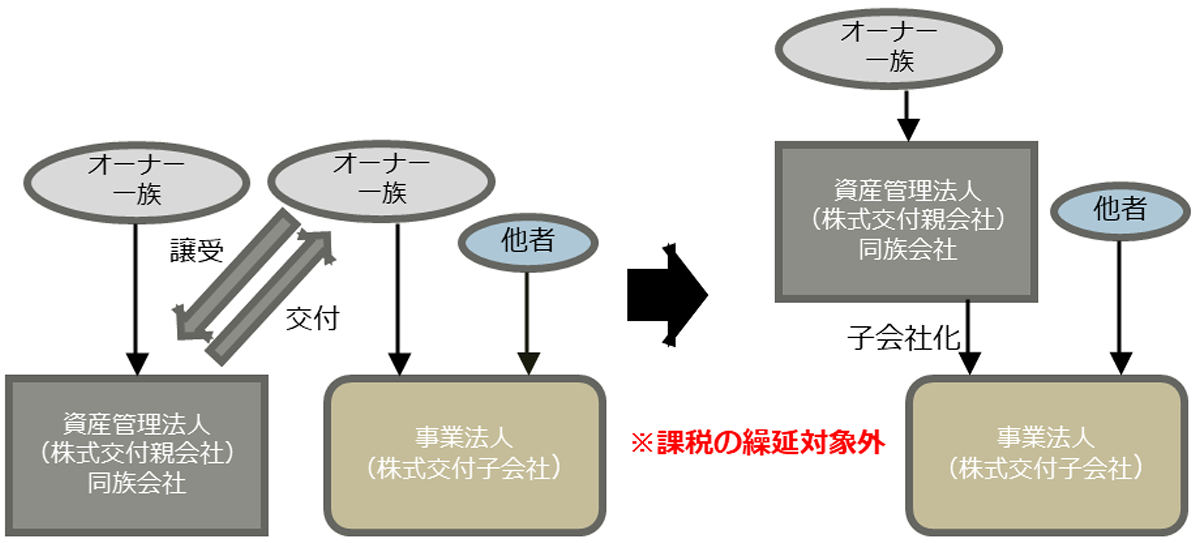

3.改正のポイント

課税の繰延の対象から、株式交付後に株式交付親会社が同族会社※1(非同族の同族会社※2を除く。)に該当する場合が除外されます。

この改正は、2023年(令和5年)10 月1日以後に行われる株式交付について適用されます。

※1 同族会社とは、株主とその同族関係者(株主等と特殊な関係にある個人や法人)をグループとし、上位3グループが保有する株式・議決権などの合計額・数が、その会社の発行済株式(自己株式を除く)等の総数の50%を超える会社のことをいいます。

※2 非同族の同族会社とは、※1の判定で同族会社と判定された会社のうち、上位3グループの中に同族会社ではない法人がある場合で、その法人を除いて判定すると同族会社とならない会社のことをいいます。

(文責:税理士法人FP総合研究所)