【No448】ゼロゼロ融資からの「コロナ借換保証制度」について

コロナの影響の長期化や物価高で多くの中小企業が引き続き厳しい状況にあります。積み上がった債務の返済負担への対応も必要です。

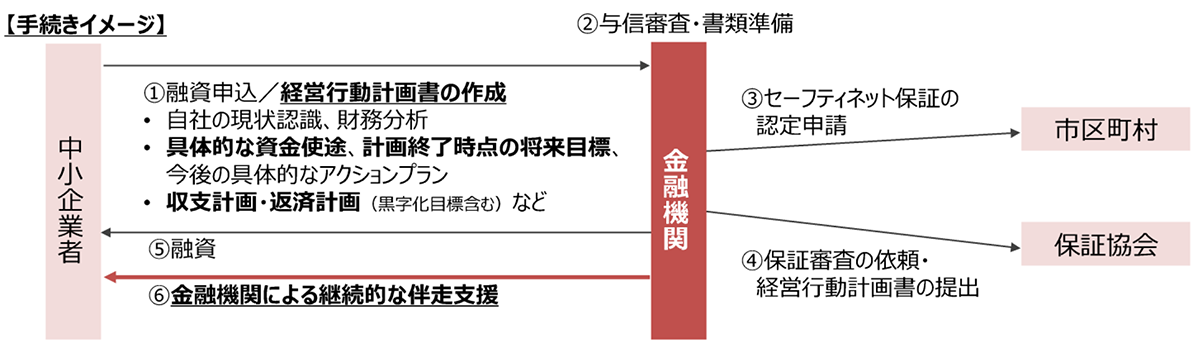

そこで、一定の要件を満たした中小企業者が、金融機関との対話を通じて「経営行動計画書」を作成したうえで、金融機関による継続的な伴走支援を受けることを条件に、借入時の信用保証料を大幅に引き下げるコロナ借換保証について説明致します。

(1)制度の概要(取扱期間は2024年3月31日までの予定)

イ. 保証限度額:(民間ゼロゼロ融資の上限額6千万円を上回る)1億円(100%保証の融資は100%保証で借り換え可能)

ロ. 保証期間等:10年以内(据置期間5年以内)

ハ. 保証料率:0.2%等(補助前は0.85%等)

ニ.下記①~④のいずれかに該当すること。また、金融機関による伴走支援と経営行動計画書の作成が必要です。

① セーフティネット4号の認定

自然災害等の突発的事由(噴火、地震、台風等)により経営の安定に支障が生じている中小企業者で、市町村長の認定を受けている中小企業者が対象であり、信用保証協会が通常の保証限度額とは別枠で借入債務の100%を保証する制度です。

(売上高が20%以上減少していること。最近1ヶ月間(実績)とその後2ヶ月間(見込み)と前年同期の比較)

② セーフティネット5号の認定

全国的に業況の悪化している業種に属することにより、経営の安定に支障を生じている中小企業者への資金供給の円滑化を図るため、信用保証協会が通常の保証限度額とは別枠で80%保証を行う制度です。

(指定業種であり、売上高が5%以上減少していること。最近3ヶ月間(実績)と前年同期の比較) ※①②について、コロナの影響を受けた方は前年同期ではなくコロナの影響を受ける前との比較でも可。

③ 売上高が5%以上減少していること(最近1ヶ月間(実績)と前年同月の比較)

④ 売上高総利益率/営業利益率が5%以上減少していること(③の方法による比較に加え、直近2年分の決算書比較でも可)

(出典:中小企業庁)

(2)経営行動計画書作成と金融機関へ融資申込について

コロナ借換保証の融資申込には、要件に該当するだけでなく、金融機関との対話を通じて経営行動計画書の作成・提出が必要です。

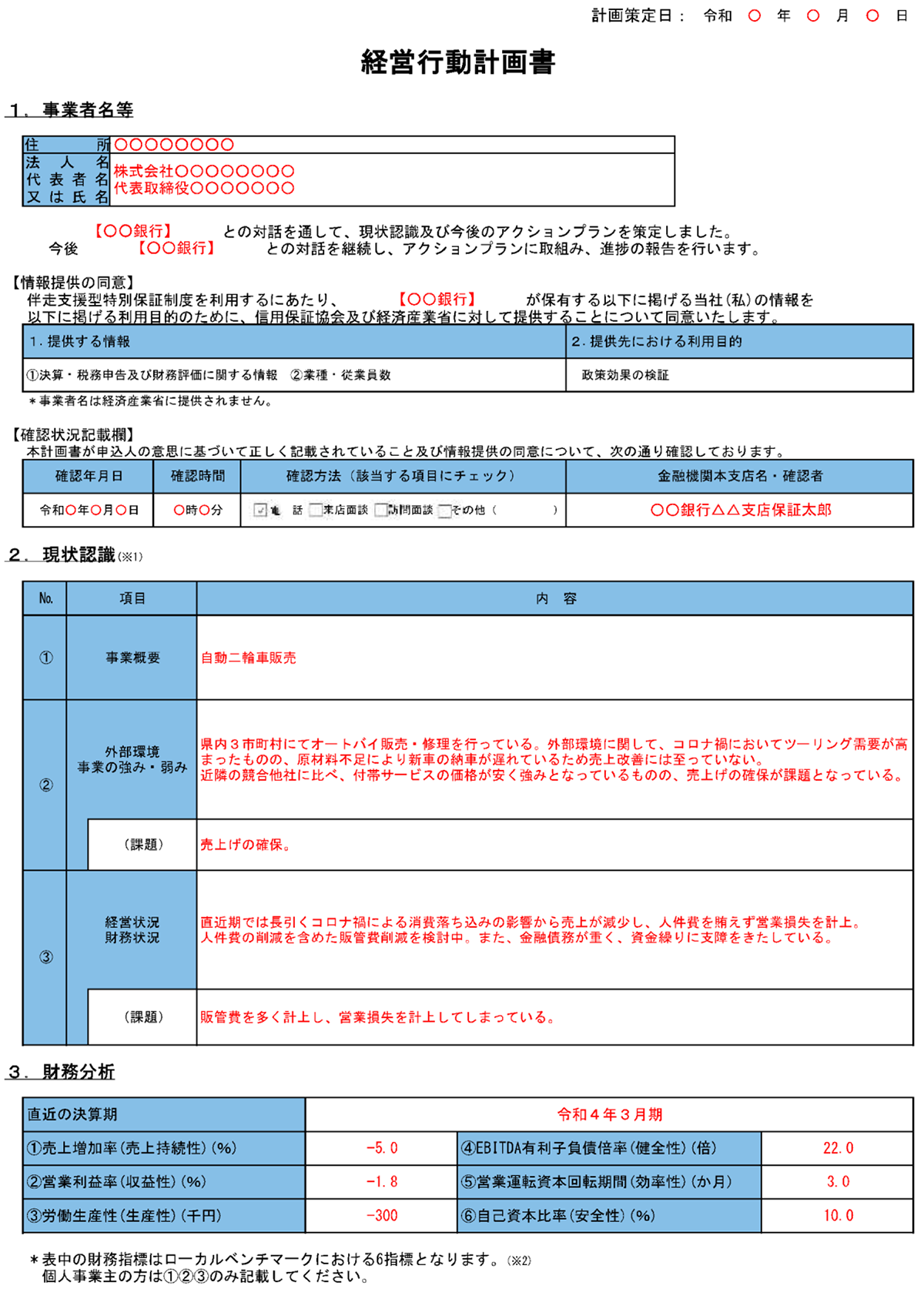

経営行動計画書を作成する際は、自社事業の現状認識や財務内容の把握が重要です。

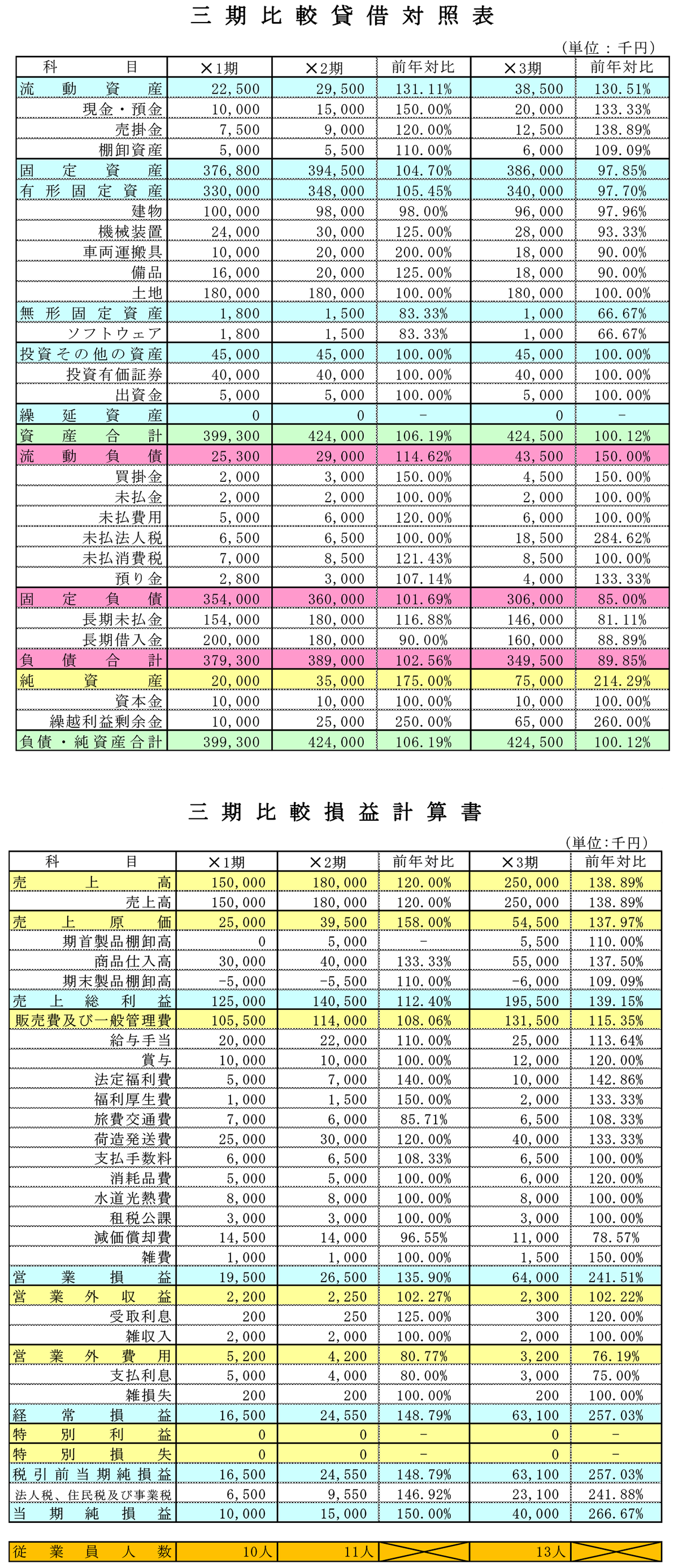

例えば、確定決算書の貸借対照表及び損益計算書並びに販売費及び一般管理費・製造原価明細書の3年~5年の趨勢確認を行い、各年度において、①売上増加率 ②人件費と従業員数 ③売上債権・棚卸資産・買入債務 ④営業利益率 ⑤借入金倍率等を趨勢表よりチェツクします。

また、財務分析については、経済産業省・中小企業庁のミラサポPlusのローカルベンチマークをご利用になり、経営行動計画書を作成するための資料として下さい。

尚、事業者自らが経営行動計画書の作成にあたり、「主体的に作成」「簡単で分かりやすい」「実現可能性」「収益及び返済計画が実現可能」なものに留意して下さい。

そして、資金用途、将来目標など具体的なアクションプランを立てます。赤字の場合は黒字化の目標も含めて、収支計画や返済計画も立てます。

(3)趨勢表サンプル

(4)経営行動計画書サンプル

(出典:中小企業庁)

(文責:税理士法人FP総合研究所)