【No781】相続税の納税における金銭一時納付が困難な場合 ~押さえておきたい延納のポイント~

相続税は金銭一時納付が原則ですが、金銭一時納付が困難であると認められた場合には、延納による分割による納税方法を選択することが可能です。今回は、延納を行うにあたり押さえておきたいポイントを解説します。

1.延納の期間と利子税について

延納は、相続税額が10万円を超え、金銭で納付することを困難とする事由がある場合には、納税者の申請により、その納付を困難とする金額を限度として、担保を提供することにより、年賦で納付することができます。この延納期間中には利子税がかかります。

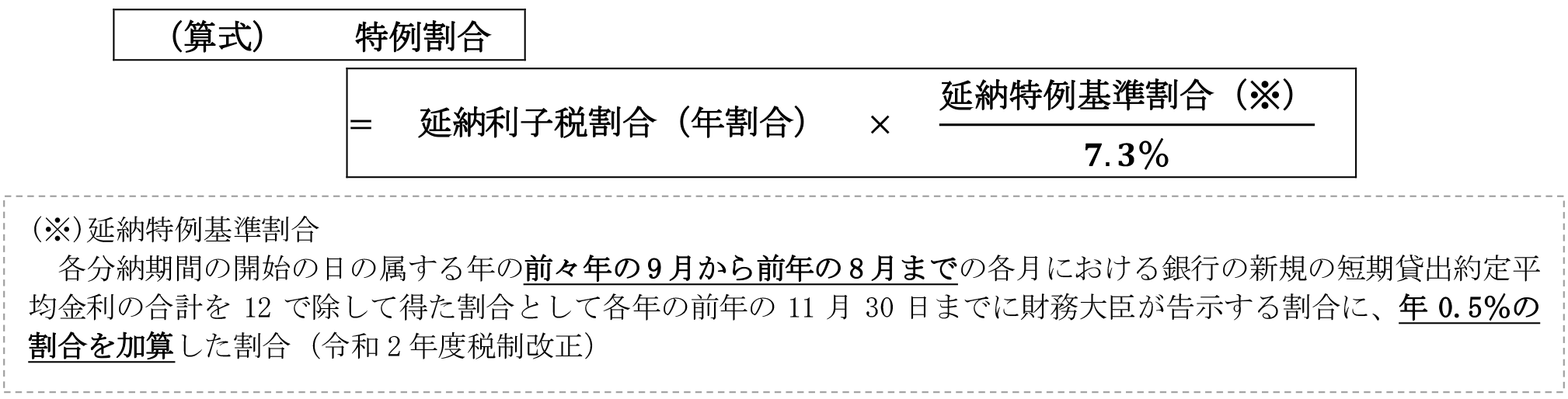

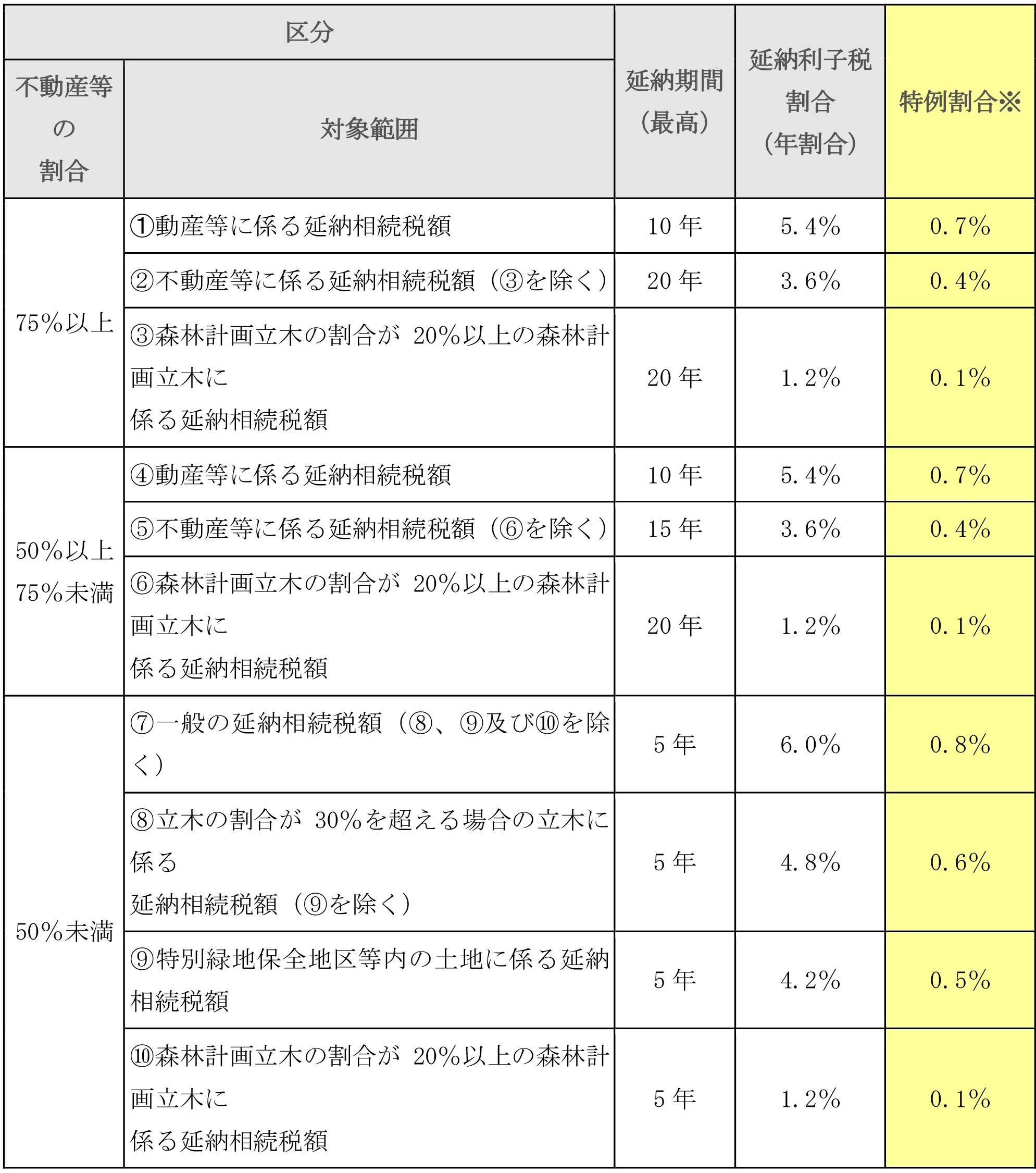

延納できる期間と延納にかかる利子税の割合は、相続財産に占める不動産等の割合に応じて、次の表のとおり定められています。なお、各年の延納特例基準割合(※)が7.3%に満たない場合の利子税の割合は、次の算式により計算される割合(特例割合)が適用されます。また、令和2年度税制改正により延納特例基準割合の計算方法が改正され、これまでよりさらに低い割合となりました。

上記表の「特例割合」は、令和3年1月1日現在の「延納特例基準割合(※)」1.0%で計算しています。「延納特例基準割合」に変更があった場合には「特例割合」も変動します。

2.担保提供について

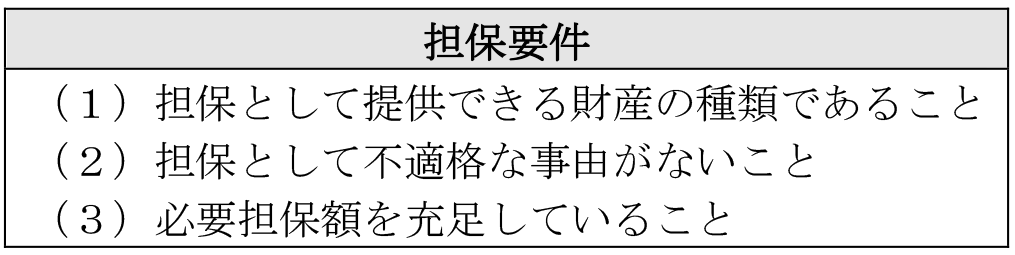

延納を選択した場合は、下記の要件を満たす担保を提供する必要があります。ただし、延納税額が100万円以下で、かつ、延納期間が3年以下である場合には担保提供の必要はありません。なお、延納の担保は、相続等により取得した財産に限らず、相続人や第三者が所有している財産であっても差し支えありません。

(1)担保として提供できる財産の種類

➀ 国債及び地方債

② 社債、その他の有価証券で税務署長等が確実と認めるもの

※有価証券のうち、取引相場のない株式については、相続等により取得した財産のほとんどが取引相場のない株式で、かつ、当該株式以外に担保提供すべき適当な財産がないと認められる場合又は取引相場のない株式以外に財産はあるが、その財産が他の債務の担保となっており、担保提供することが適当でない場合に限り、担保提供することができます。

③ 土地

④ 建物(火災保険の加入義務有り)、立木、自動車等

⑤ 鉄道財団、工場財団等

⑥ 税務署長等が確実と認める保証人の保証

(2)担保として不適格な事由

➀ 法令上担保権の設定又は処分が禁止されているもの

② 違法建築、土地の違法利用のため建物除去命令等がされているもの

③ 共同相続人間で所有権を争っている場合など、係争中のもの

④ 売却できる見込みのないもの

⑤ 共有財産の持分(共有者全員が持分全部を提供する場合を除く。)

⑥ 担保に係る国税の附帯税を含む全額を担保としていないも

⑦ 担保の存続期間が延納期間より短いもの

⑧ 第三者又は法定代理人等の同意が必要な場合に、その同意が得られないもの

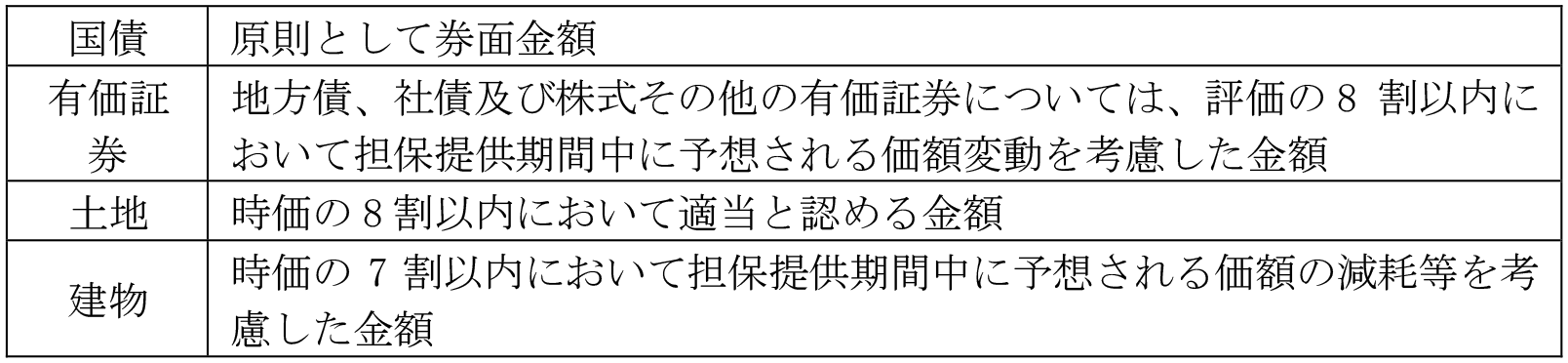

(3)必要担保額を充足していること

◎担保財産見積価額

実務的には、土地は相続発生日時点での相続税評価額を担保財産見積価額として認められます。

3.延納の活用と判断について

所有する財産の大半を不動産が占め、その不動産を高収益で賃貸している場合に、その不動産を売却して現金化又は物納により納税を行った場合には資産を失ってしまうことになり、その後の収支に大きな影響を及ぼすことになります。こういった場合には、資産の運用収益と利子税の負担を勘案し、延納を行うかの判断をすることになります。これは不動産だけではなく有価証券等も同様に考えます。

また、延納期間中に資金が捻出でき、相続税の納税が可能となった場合には、繰り上げて返済することも可能です。

(文責:税理士法人FP総合研究所)