【No894】所得税の確定申告の留意点 ~不動産所得における収入金額と必要経費~

令和4年分の所得税の確定申告が2月16日から始まっています。今回は不動産所得における収入金額及び必要経費における留意点について解説します。

1.収入金額について

(1) 総収入金額

不動産所得を構成する収入としては、土地建物等の貸付けから生じる賃貸料収入が一般的に考えられますが、このほかにも、次のようなものも含まれます。

(イ)名義書換料、承諾料、更新料又は頭金などの名目で受領するもの

(ロ)敷金や保証金などのうち、返還を要しないもの

(ハ)共益費などの名目で受け取る電気代、水道代や掃除代など

(2)収入の計上時期

① 賃貸料

不動産等の賃貸料については、原則として契約等により定められた支払日に収入計上します。ただし、主に下記の要件を満たした場合、貸付期間に対応して収入計上することが認められています。

|

・帳簿書類を備えて継続的に記帳し不動産所得の金額を計算していること。 ・継続的に期間損益計算を行い、かつ、前受収益・未収収益の経理が行われていること。 ・1年を超える期間に係る賃貸料収入については、前受収益・未収収益の明細書を確定申告書に添付していること。 |

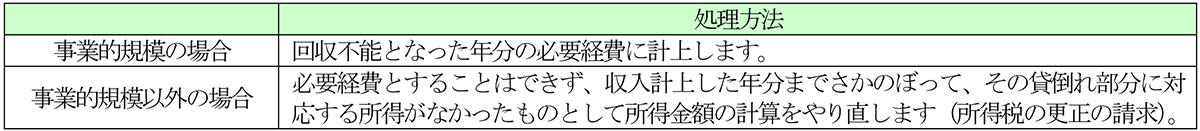

※未収賃貸料の計上と貸倒れの処理方法

未収賃貸料については、上記のとおり、前受未収の経理をしている場合には期間対応により収入計上することができます。しかし、賃貸料が回収不能となってしまうケースがあり、その場合、回収不能となった賃貸料(貸倒れ部分)についての処理方法は、不動産貸付けが事業的規模で行われているか否かで異なります。

(注)事業的規模とは

社会通念上事業と称するに至る程度の規模で行われているかどうかによって実質的に判断するとされていますが、下記に掲げる事実のいずれかに当てはまれば事業的規模として取り扱われます。

|

・独立家屋の貸付けについては、おおむね5棟以上であること。 ・貸間、アパート等については、貸与することのできる独立した室数がおおむね10室以上であること。 |

②礼金・敷金等

不動産等を賃貸することにより一時に受け取る礼金や権利金は、貸付ける資産の引渡しを必要とするものは引渡しのあった日、引渡しを必要としないものについては、契約の効力発生日に収入計上します。

また、敷金や保証金については、本来預り金ですので受け取っても収入にはなりませんが、返還を要しないものについては、返還を要しないことが確定した日にその金額を収入計上する必要があります。

2.必要経費について

(1)必要経費になるものならないもの

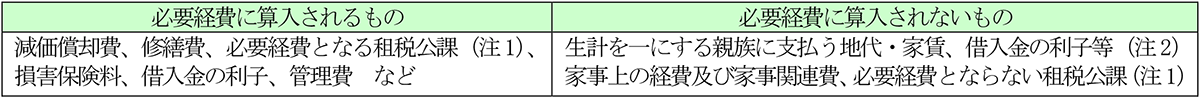

一般的に必要経費に該当するものは、総収入金額に対応する売上原価その他その収入金額を得るために直接要した費用の額や、その年に生じた販売費、一般管理費その他業務上の費用の額となり、次のように区分されます。

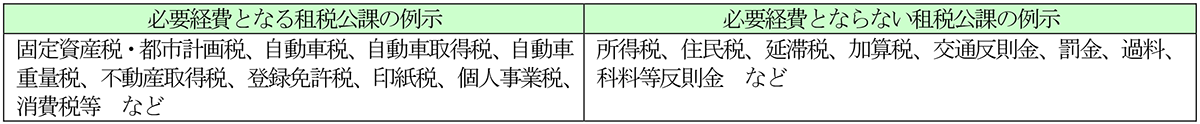

(注1)賃貸にしている間に支払った土地・建物に係る固定資産税など業務に関連して納付すべきこととなった税金等は必要経費となりますが、所得税及び住民税や、罰金、科料又は過料など必要経費とならないものもあり注意が必要です。

(注2)生計一親族の収入と必要経費

生計一親族に支払う地代・家賃などは、支払った者の必要経費とはならず、受け取った者の収入としても計上しないこととなりますが、例えば夫が所有している建物を生計一の妻が事業のために店舗として使用していた場合には、その土地・建物に係る固定資産税や建物の減価償却費は、その妻の事業所得の必要経費に算入されることとなります。

(2) 必要経費の計上時期

必要経費として計上できる金額は、その年において債務の確定した金額(債務の確定によらない減価償却費などの費用もあります。)です。この場合の「その年において債務が確定している」とは、下記の三つの要件をすべて満たす場合をいいます。

|

・その年の12月31日までに債務が成立していること。 ・その年の12月31日までにその債務に基づいて具体的な給付をすべき原因となる事実が発生していること。 ・その年の12月31日までに金額が合理的に算定できること。 |

(参考)計上時期を誤りやすい経費の例

① 損害保険料

長期の損害保険契約に係る保険料を一括で支払った場合は、期間の経過に応じて必要経費に計上します。翌年以降に相当する部分は必要経費にはなりません。

ただし、1年分の損害保険料を支払った場合は、1年分をすべて必要経費に計上することができます。これは支払日から1年以内に役務提供を受ける前払費用については、継続適用を条件に支払った年分の必要経費にできるというものです。

② 固定資産税・都市計画税

原則として、賦課決定を受けた年分に必要経費に計上します。ただし、固定資産税・都市計画税のように納期が分割して定められているものについては、各納期の税額をそれぞれの納期の開始の日の属する年分又は実際に納付した日の属する年分の必要経費とすることもできます。

③ ローン保証料

ローンの保証料は、支払った年分に一括して必要経費に計上することはできず、保証期間(融資期間)で按分し、当年に係る金額だけが必要経費になります。

(文責:税理士法人FP総合研究所)