【No316】中小企業経営資源集約化税制の創設(令和3年度税制改正大綱より) -中小企業事業再編投資損失準備金制度-

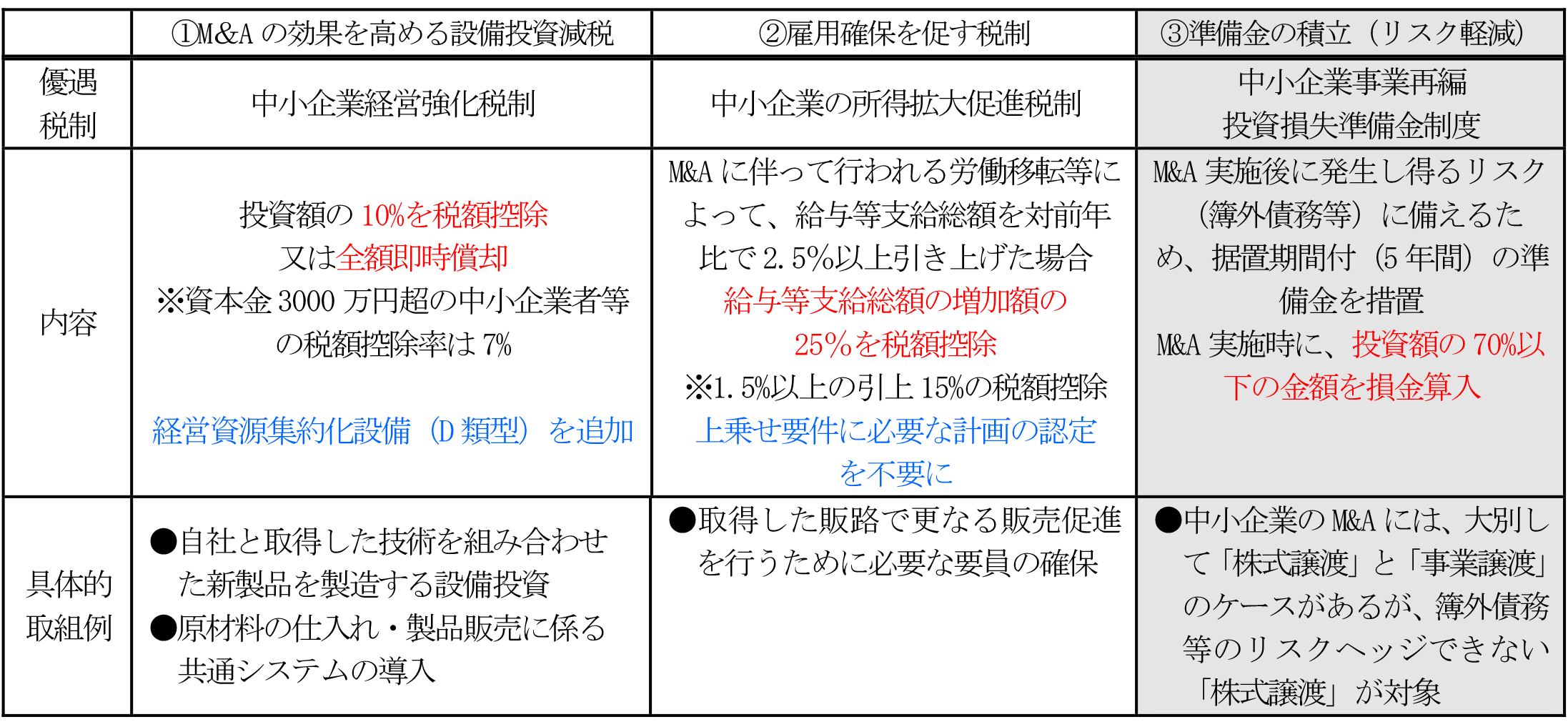

経営資源の集約化によって生産性向上等を目指す計画の認定を受けた中小企業が、計画に基づくM&Aを実施した場合に、①設備投資減税 ②雇用確保を促す税制 ③準備金の積立を認める措置が創設されました。

1.中小企業の経営資源の集約化に資する税制の創設

これからの中小企業は、経営資源の集約化による事業の再構築などにより、生産性を向上させ、会社の基礎を強くする仕組みを構築していくことが重要になってきます。このため、経営資源の集約化によって生産性の向上等を目指す計画の認定を受けた中小企業が、M&Aなどによる中小企業の株式の取得後に、簿外債務、偶発債務等が顕在化するリスクに備えるため、その株式等の取得価額を準備金に積み立てたときは、その積み立てた金額を損金算入できることとする措置(③)が講じられました。

また、同計画に必要な事項を記載して認定を受けた中小企業は、新たな類型として中小企業経営強化税制の適用を可能(①)とし、さらに、所得拡大促進税制の上乗せ要件に必要な計画の認定を不要とする(②)ことにより、M&A後の積極的な投資や雇用の確保を促すこととしています。

【中小企業経営資源集約化税制の概要】

出典:経済産業省「令和3年度(2021年度)経済産業関係税制改正について」を加筆修正

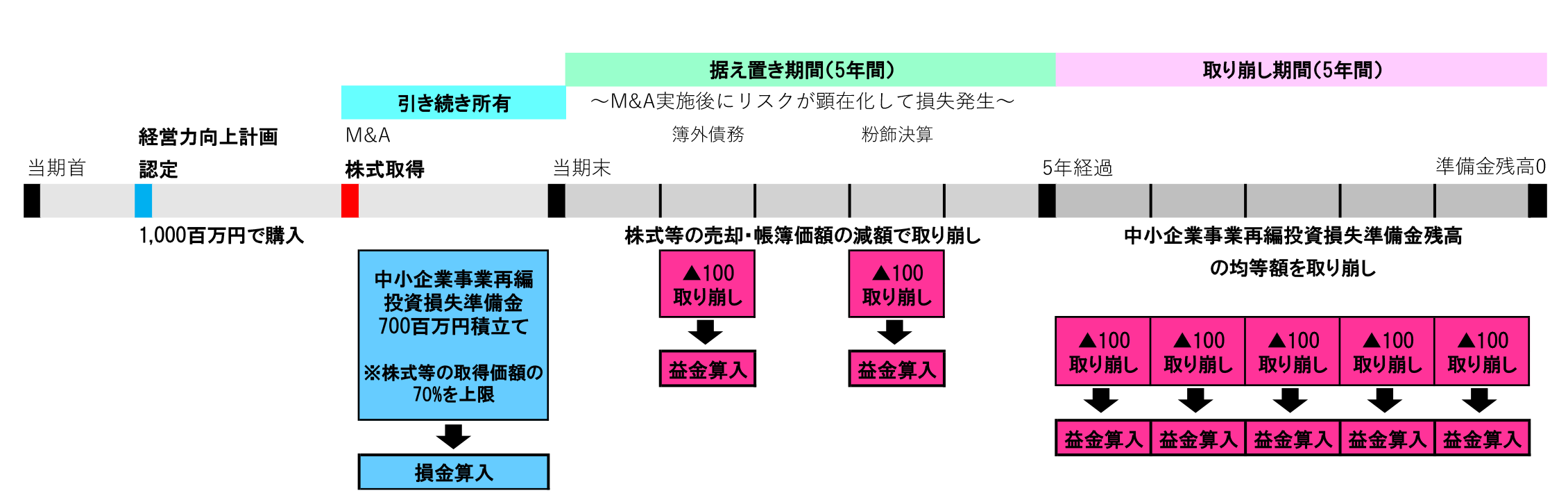

2.中小企業事業再編投資損失準備金制度

青色申告書を提出する中小企業者(※1)のうち中小企業等経営強化法の改正法の施行の日から令和6年3月31日までの間に中小企業等経営強化法の経営力向上計画(※2)の認定を受けたものが、その認定に係る経営力向上計画に従って他の法人の株式等の取得(※3)をし、かつ、これをその取得の日を含む事業年度終了の日まで引き続き有している場合(※4)において、その株式等の価格の低落による損失に備えるため、その株式等の取得価額の70%以下の金額を中小企業事業再編投資損失準備金として積み立てたときは、その積み立てた金額は、その事業年度において損金算入することができます。

この準備金は、その株式等の全部又は一部を有しなくなった場合、その株式等の帳簿価額を減額した場合等において取り崩すほか、その積み立てた事業年度終了の日の翌日から5年を経過した日を含む事業年度から5年間でその経過した準備金残高の均等額を取り崩して、益金算入されます。

※1 適用除外事業者に該当するものを除く。また、「中小企業者」とは、中小企業等経営強化法の中小企業者等であって租税特別措置法の中小企業者に該当するものをいう。

※2 経営資源集約化措置(仮称)が記載されたものに限る。

※3 購入による取得に限る。

※4 その株式等の取得価額が10億円を超える場合を除く。

【損金算入の要件】

①青色申告書を提出する中小企業者が

②令和6年3月31日までに

③経営力向上計画の認定を受け

④他の法人の株式等を購入により取得し(取得価額が10億円を超える場合を除く)

⑤事業年度終了の日まで引き続き有している場合に

⑥その株式等の取得価額の70%以下の金額を中小企業事業再編投資損失準備金として積立てたとき

【益金算入の要件】

①その株式等の全部又は一部を有しなくなった、帳簿価額を減額した場合等において、中小企業事業再編投資損失準備金を取り崩したとき

②事業年度終了の日の翌日から5年を経過した日を含む事業年度から5年間で、その経過した中小企業事業再編投資損失準備金残高の均等額を取り崩したとき

【制度のイメージ】

出典:経済産業省「令和3年度(2021年度)経済産業関係税制改正について」を加筆修正

文責:川上 正治