【No376】賃上げ税制における教育訓練費について

賃上げ税制において、教育訓練費が一定額以上増加した場合には税額控除率の上乗せができます。要件となる教育訓練費についてまとめてみました。

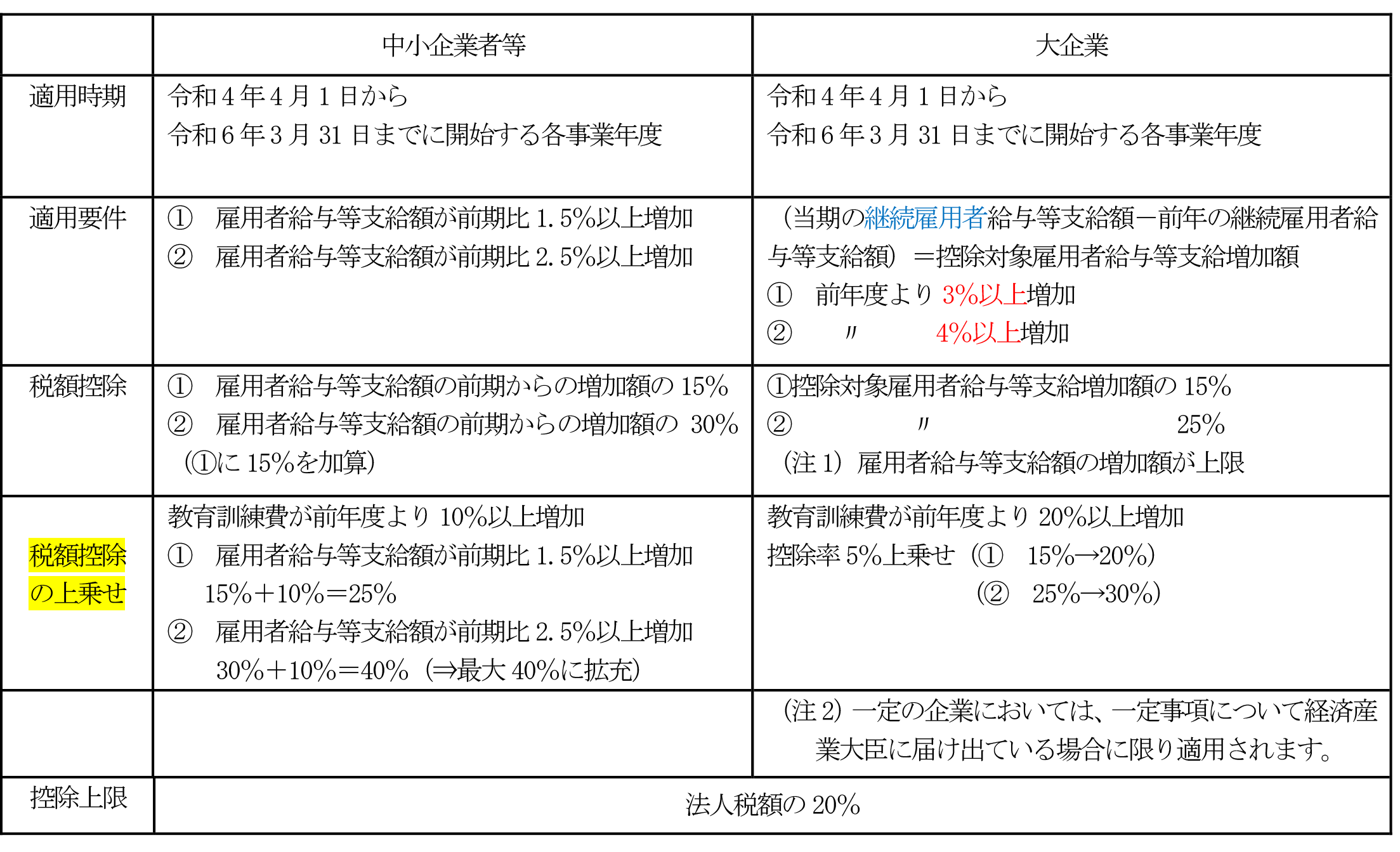

1.賃上げ税制の概要

青色申告書を提出する以下の法人が、国内雇用者に対して給与等を支給する場合において、それぞれ以下の要件を満たすときには、控除対象雇用者給与等支給増加額に一定の率を乗じた税額控除を受けることができます。さらに教育訓練費の増加額が一定以上場合には、控除率の上乗せが適用されます。ただし、法人税額の20%が上限となります。

(注1) 税額控除の対象となる給与等支給額は、雇用保険の一般被保険者に限られない国内雇用者に対する給与等です。

(注2) 資本金の額等が10億円以上であり、かつ、常時使用する従業員の数が1,000人以上の企業の場合には、「給与等の支給額の引上げの方針、取引先との適切な関係の構築の方針その他の事項についてインターネットを利用する方法により公表したこと」を経済産業大臣に届け出ている場合に限り適用を認められます。

2.教育訓練の対象者

法人又は個人の国内雇用者。したがって、以下の者は国内雇用者ではないため対象外となります。

(1)当該法人の役員又は個人事業主

(2)使用人兼務役員

(3)当該法人の役員又は個人事業主の特殊関係者(①役員の親族、②事実上婚姻関係と同様の事情にある者、③役員から生計の支援を受けている者、④ ②又は③と生計を一にする親族)

(4)内定者等の入社予定者

3.教育訓練費の範囲

(1)教育訓練費概要

教育訓練費とは、法人がその使用人の職務に必要な技術又は知識を習得させ、又は向上させるために支出する費用のうち一定のものをいいます。(措法42の123二)

具体的には、法人が教育訓練等を自ら行う場合の費用(外部講師謝金等、外部施設使用料等)、他の者に委託して教育訓練等を行わせる場合の費用(研修委託費等)、他の者が行う教育訓練等に参加させる場合の費用(外部研修参加費等)をいいます。

(2)法人等が教育訓練費等を自ら行う場合の費用

① 法人等がその国内雇用者に対して、外部から講師又は指導員(以下「外部講師等」)を招聘し、講義・指導等の教育訓練等を自ら行う費用

⇒ 講義・指導等の内容は、大学等の教授等による座学研修や専門知識の伝授のほか、技術指導員等による技術・技能の現場指導などを行う場合も対象となります。

⇒ 招聘する外部講師等は、当該法人の役員又は使用人以外の者であること。

(当該法人の子会社、関連会社等のグループ企業の役員又は使用人でも可)

⇒ 外部の専門家・技術者に対し、契約により、継続的に講義・指導等の実施を依頼する場合の費用も、対象となります。

② 外部講師等に対して支払う報酬、料金、謝金その他これらに類する費用

⇒ 講義・指導の対価として外部講師等に支払う報酬等。(なお、外部講師等の個人に対して報酬等を直接支払った場合に限らず、法人から講師等の派遣を受けその対価をその法人に支払った場合の費用も対象となります。)

⇒ 講義・指導等の対価として支払う報酬等に限らず、当該法人等が負担する外部講師等の招聘に要する費用(交通費・旅費(宿泊費、食費等を含みます。))も対象となります。

③ 法人等がその国内雇用者に対して、施設、設備その他資産(以下「施設等」)を賃借又は使用して、教育訓練等を自ら行う費用

⇒ 当該法人の子会社、関連会社等のグループ企業の所有する施設等を賃借する場合も対象となります。

⇒ その施設等が普段は生産等の企業活動に用いられている場合であっても、賃借して使用する者が、教育訓練等を行うために賃借等する場合は対象となります。

④ 施設・備品・コンテンツ等の賃借又は使用に要する費用

⇒ 施設・備品等の賃借又は使用の対価として支払う費用(使用料、利用料、賃借料、借上料、レンタル料、リース料等)であること。教育訓練等のために使用されている契約期間であれば、その実際の使用期間に制約されません。

◇ 施設(例:研修施設、会議室、実習室等)

◇ 設備(例:教育訓練用シミュレーター設備等)

◇ 器具・備品(例:OHP、プロジェクター、ホワイトボード、パソコン等)

◇ コンテンツ(例:コンテンツDVD、e-ラーニング内のコンテンツ等)

⑤ 教育訓練等に関する計画又は内容の作成について、外部の専門知識を有する者に委託する費用

(3)他の者に委託して当該国内雇用者に対して教育訓練等を行わせる場合の費用

① 法人等がその国内雇用者の職務に必要な技術・知識の習得又は向上のため、他の者に委託して教育訓練等を行わせる費用(以下、他の者について例示します。)

◇ 事業として教育訓練を行っている外部教育機関(民間教育会社、公共職業訓練機関、商工会議所等)

◇ 上記以外の一般企業

◇ 当該法人の子会社、関連会社等グループ内の教育機関、一般企業

② 教育訓練等のために他の者に対して支払う費用(講師の人件費、施設使用料等の委託費用)

(4)他の者が行う教育訓練等に参加させる場合の費用(外部研修参加費)

① 法人等がその国内雇用者の職務に必要な技術・知識の習得又は向上のため、他の者が行う教育訓練等に当該国内雇用者を参加させる費用

⇒ 法人等がその国内雇用者を他の者が行う教育訓練等(研修講座、講習会、研修セミナー、技術指導等)に参加させる費用であること。

⇒ 法人等が直接又は間接に(国内雇用者を通じて)他の者に対し支払う費用であること。(当該国内雇用者が費用の一部を負担する場合は、その負担された金額を教育訓練費から控除します。)

② 他の者が行う教育訓練等に対する対価として当該他の者に支払う授業料、受講料、受験手数料その他の費用

⇒ 教育訓練等の講座等(研修講座、講習会、研修セミナー、技術指導等)の授業料、受講料、参加料、指導料等、通信教育に係る費用等(受験手数料は、教育訓練等の一環として各種資格・検定試験が行われる場合に対象)

⇒ 法人等がその国内雇用者を国内外の大学院コース等に参加させる場合に大学院等に支払う授業料等聴講に要する費用、教科書等の費用(所得税法上、学資金等として給与に該当するものを除きます。)

(5)教育訓練費の対象とならない費用

① 法人等がその使用人又は役員に支払う教育訓練中の人件費、報奨金等

② 教育訓練等に関連する旅費、交通費、食費、宿泊費、居住費(研修の参加に必要な交通費やホテル代、海外留学時の居住費等)

③ 福利厚生目的など教育訓練以外を目的として実施する場合の費用

④ 法人等が所有する施設等の使用に要する費用(光熱費、維持管理費等)

⑤ 法人等の施設等の取得等に要する費用(当該施設等の減価償却費も対象となりません。)

⓺ 教材等の購入・製作に要する費用(教材となるソフトウエアやコンテンツの開発費を含みます。)

⓻ 教育訓練の直接費用でない大学等への寄附金、保険料等

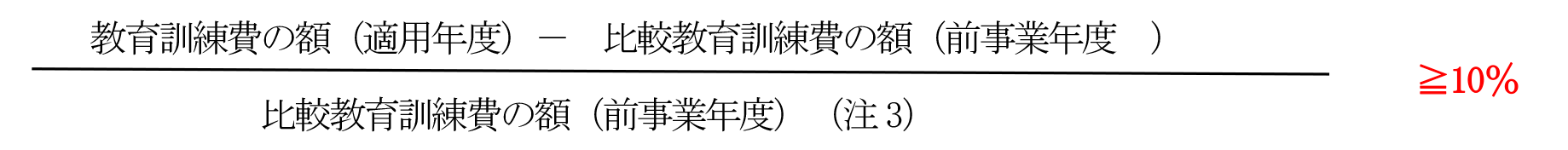

4.上乗せ要件を利用する場合の教育訓練費増加要件

(注3)令和3年4月1日以後開始事業年度において、比較教育訓練費の額とは、法人の各事業年度開始の日前1年以内に開始した各事業年度の所得の金額の計算上損金の額に算入される教育訓練費の額をいいます。

5.中小企業者等

中小企業者等とは、中小企業者(次の(1)および(2)に掲げる法人をいい、適用除外事業者(その事業年度開始の日前3年以内に終了した各事業年度の所得金額の年平均額が15億円を超える法人をいいます。)に該当するものを除きます。)

または農業協同組合等で、青色申告書を提出するものをいいます。

(1)資本金の額もしくは出資金の額が1億円以下の法人のうち次の①から③に掲げる法人以外の法人

① その発行済株式または出資(自己の株式または出資を除きます。以下同じです。)の総数または総額の2分の1以上を同一の大規模法人(注)に所有されている法人

② 上記①のほか、その発行済株式または出資の総数または総額の3分の2以上を複数の大規模法人(注4)に所有されている法人

③ 受託法人

(注4)大規模法人とは、次のイからニに掲げる法人をいい、中小企業投資育成会社を除きます。

イ 資本金の額または出資金の額が1億円を超える法人

ロ 資本または出資を有しない法人のうち常時使用する従業員の数が1,000人を超える法人

ハ 大法人(次の(イ)から(ハ)に掲げる法人をいいます。以下同じです。)との間にその大法人による完全支配関係がある法人

(イ)資本金の額または出資金の額が5億円以上の法人

(ロ)相互会社および外国相互会社のうち、常時使用する従業員の数が1,000人を超える法人

(ハ)受託法人

ニ 100パーセントグループ内の複数の大法人に発行済株式または出資の全部を直接または間接に保有されている法人(ハに掲げる法人を除きます。)

(2)資本または出資を有しない法人のうち常時使用する従業員の数が1,000人以下の法人(受託法人を除きます。)

(その他参考)教育訓練費に係る税額控除の上乗せ措置の適用を受ける場合、令和4年4月1日以後開始事業年度については、教育訓練費の明細を記載した書類を保存することが必要です。(従前は確定申告書への添付が必要でした。)

(出典:国税庁、中小企業庁)

(文責:税理士法人FP総合研究所)