【No377】免税事業者からの課税仕入れに係る経過措置を適用する場合の税額計算

令和4年4月28日付けで国税庁が公表している「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」に、次の5問が追加されました(令和4年4月改訂)。

【問56】外貨建取引における適格請求書の記載事項

【問58】端数値引きがある場合の適格請求書の記載

【問63】登録日である令和5年10月1日をまたぐ請求書の記載事項

【問93】仕入明細書を受領した場合における売上税額の積上げ計算

【問101】免税事業者からの課税仕入れに係る経過措置を適用する場合の税額計算

今回は、このうち『【問101】免税事業者からの課税仕入れに係る経過措置を適用する場合の税額計算』に関連する取扱いについて見て行きたいと思います。

1.免税事業者からの仕入れに係る経過措置

適格請求書等保存方式の下では、適格請求書発行事業者以外の者(消費者、免税事業者又は登録を受けていない課税事業者)からの課税仕入れについては、仕入税額控除のために保存が必要な請求書等の交付を受けることができないことから、仕入税額控除を行うことができません(新消法30⑦)。ただし、適格請求書等保存方式開始から一定期間は、適格請求書発行事業者以外の者からの課税仕入れであっても、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています(28年改正法附則52、53)。

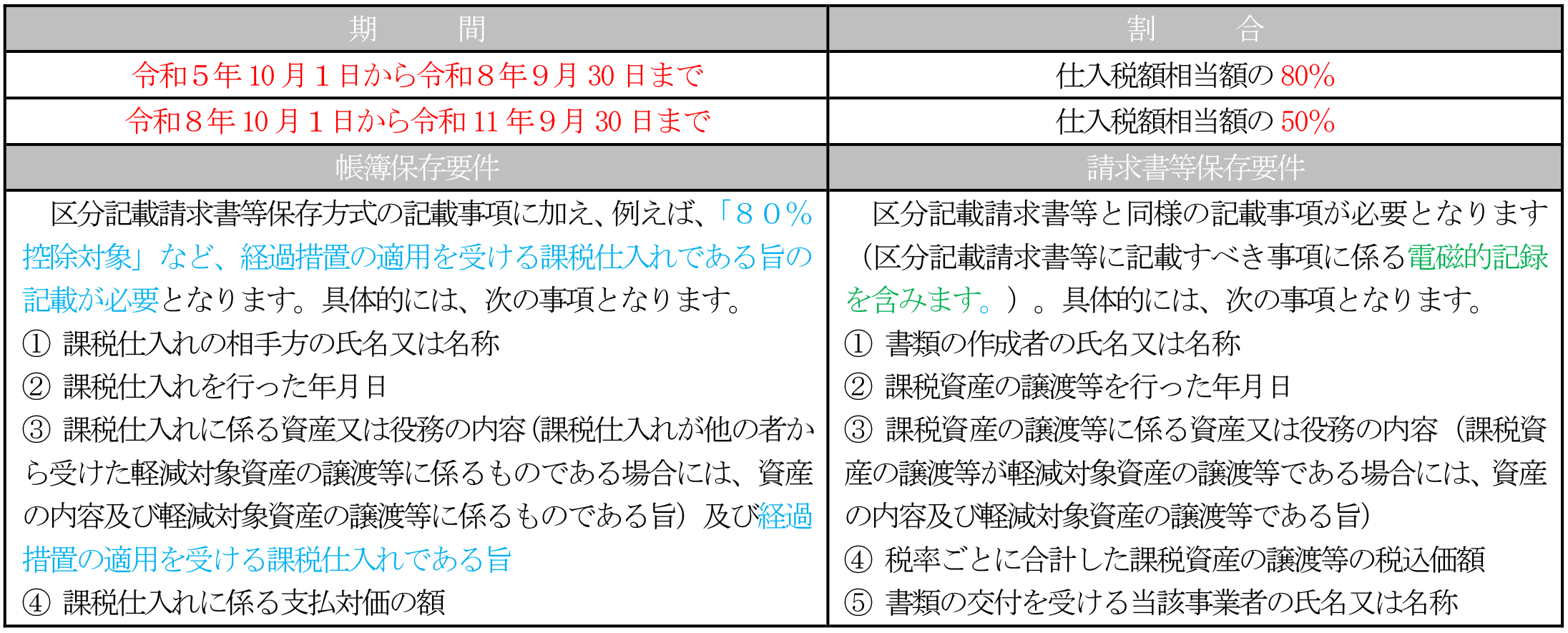

経過措置を適用できる期間等は、次のとおりです。また、この経過措置の適用を受けるためには、次の事項が記載された帳簿及び請求書等の保存が要件となります。

2.適格請求書等保存方式の下での税額計算の概要

軽減税率制度の実施後は、消費税率が軽減税率と標準税率の複数となることから、売上げと仕入れを税率ごとに区分して税額計算を行う必要がありますが、売上税額から仕入税額を控除するといった消費税額の計算方法は、適格請求書等保存方式においても現行と変わりません。

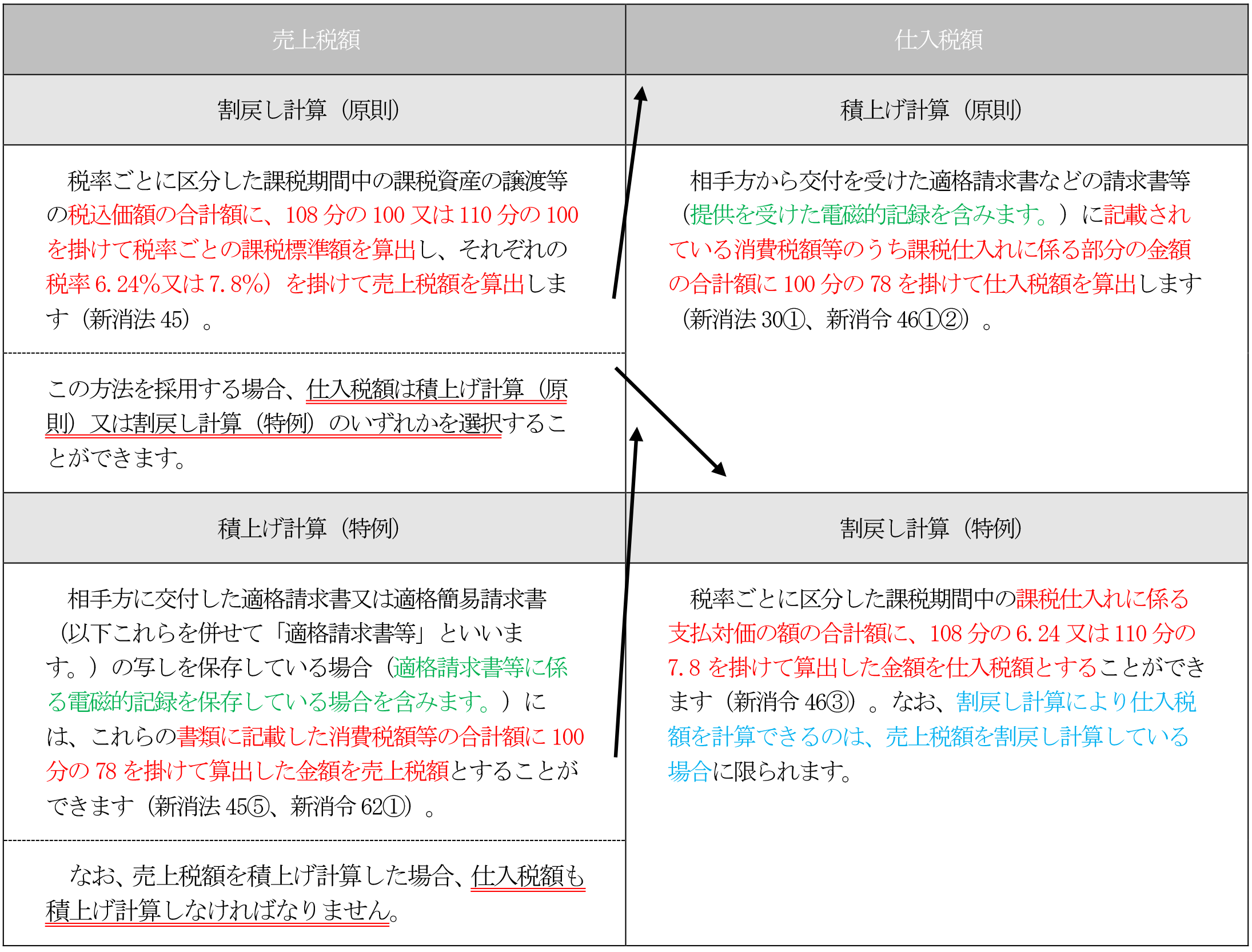

具体的な売上税額と仕入税額の計算方法は、次のとおりとなります。

3.免税事業者からの課税仕入れに係る経過措置を適用する場合の税額計算

適格請求書等保存方式の下では、原則、適格請求書発行事業者以外の者からの課税仕入れについては、仕入税額控除を行うことはできませんが、制度開始後6年間は、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置(上記1参照)が設けられています。

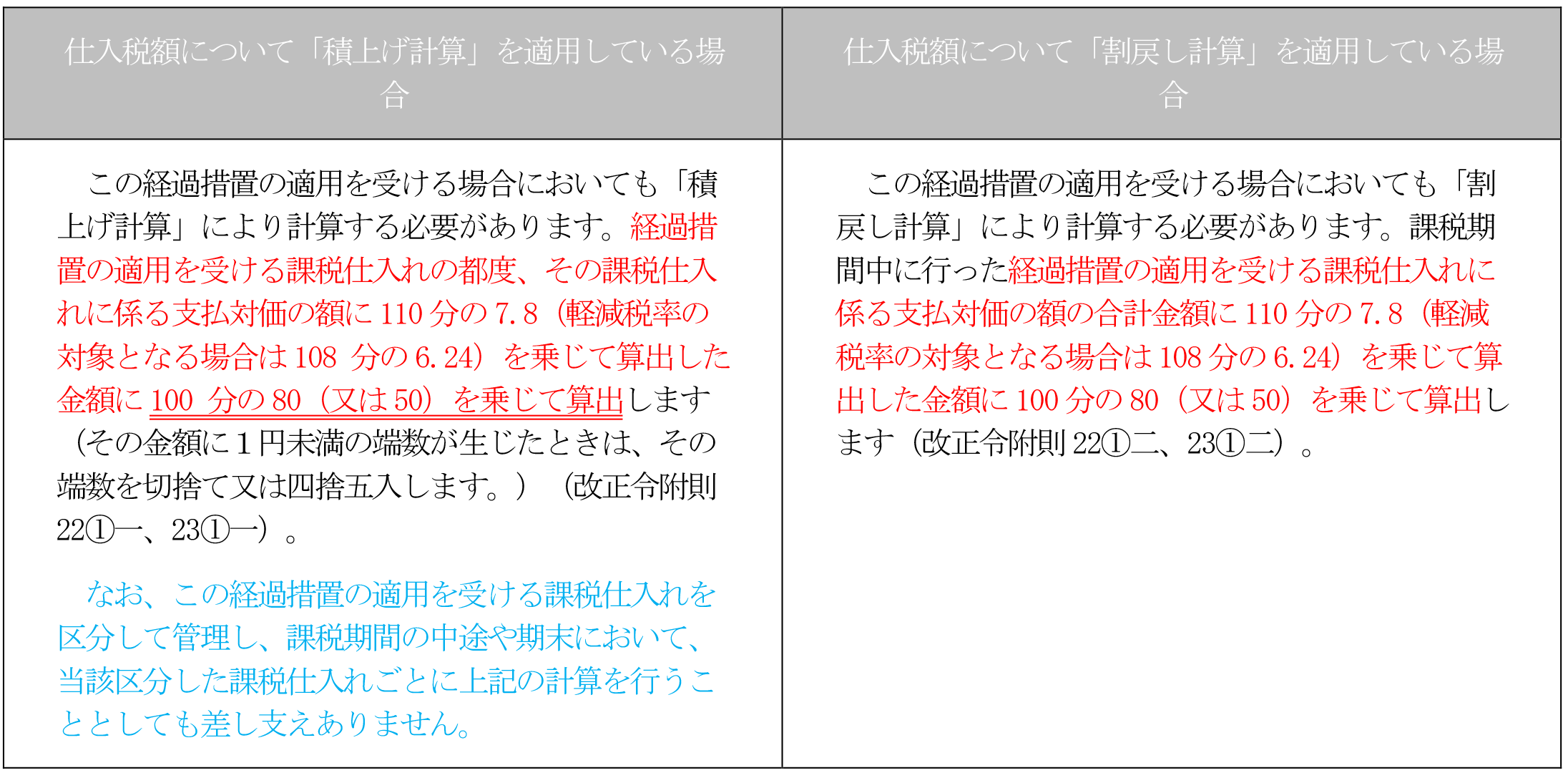

この経過措置を適用する場合に仕入税額とみなす金額の具体的な計算方法は、次のとおりとなります。

出典:国税庁 令和4年4月「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」

(文責:税理士法人FP総合研究所)