【No388】経費を立て替えてもらった場合のインボイス制度における留意点

インボイス制度においては、仕入税額控除の適用を受けるためには、一定の必要事項が記載されたインボイスの保存が必要です。立替払がある場合について、留意すべき点を確認しましょう。

1.インボイス(適格請求書)に記載する必要事項

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

④ 税率ごとに区分した課税資産の譲渡等の税抜価額又は税込価額の合計額及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける当該事業者の氏名又は名称

2.前提となる事例

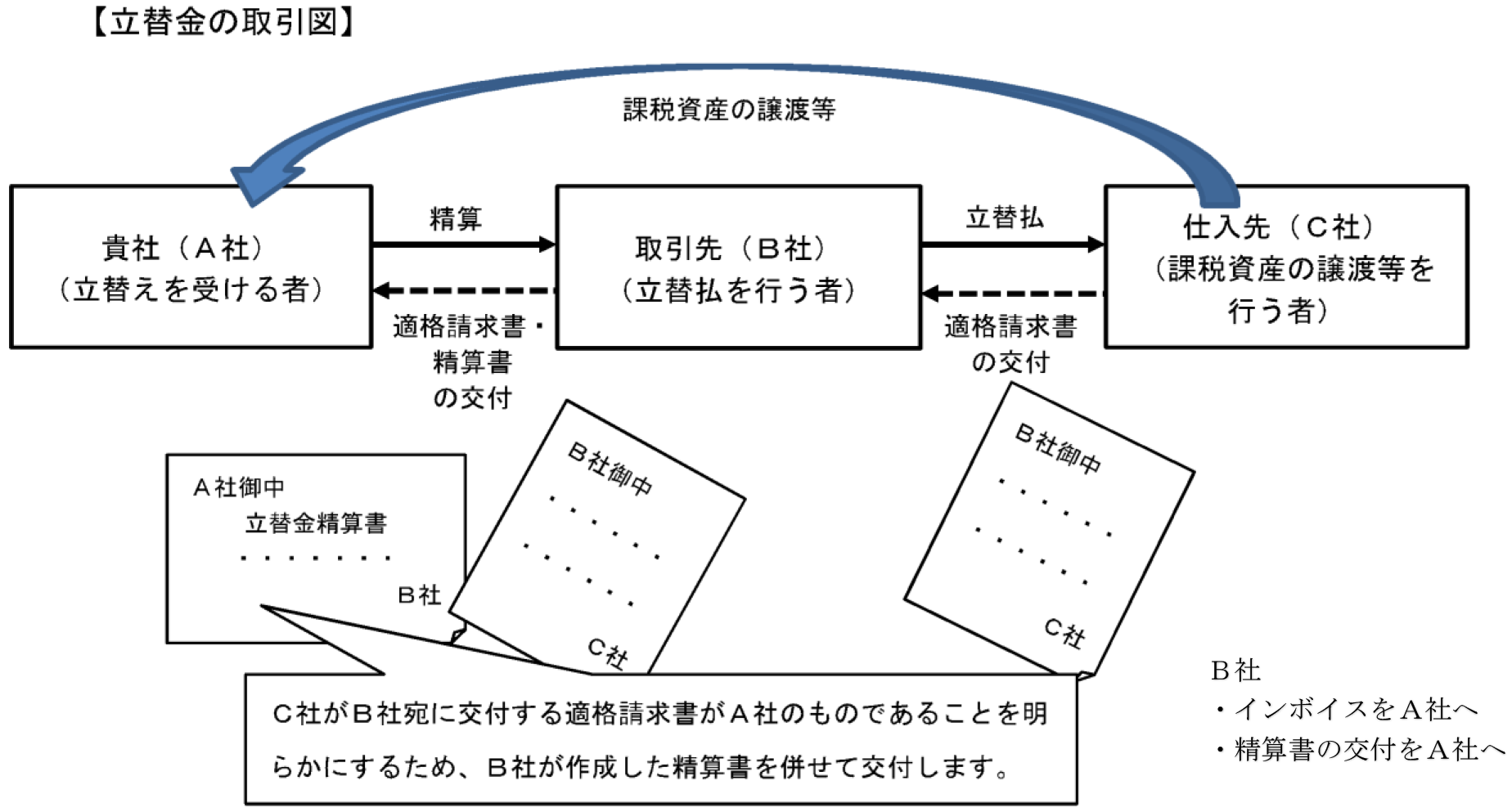

A社が、取引先のB社に経費を立て替えてもらい、B社からC社に支払いします。C社からB社にインボイスが交付されます。B社宛のインボイスをA社は受け取りますが、それだけでは、仕入税額控除のための請求書等の保存要件を満たすことにはなりません。

理由は、インボイスに記載すべき要件のうち、1.⓺の事業者名がB社となっているため、要件を満たさないからです。

3.立替金精算書等の交付

A社が仕入税額控除のための請求書等の保存要件を満たすためには、B社から立替金精算書等の交付を受けるなどにより、経費の支払先であるC社から行った課税仕入れがA社のものであることが明らかにする必要があります。

C社からB社宛に交付された適格請求書とB社発行の立替金精算書を受取り、保存します。

4.事例による検証(その1:ビル管理事業者・各テナント・公共料金事業者などの三者間取引の処理)

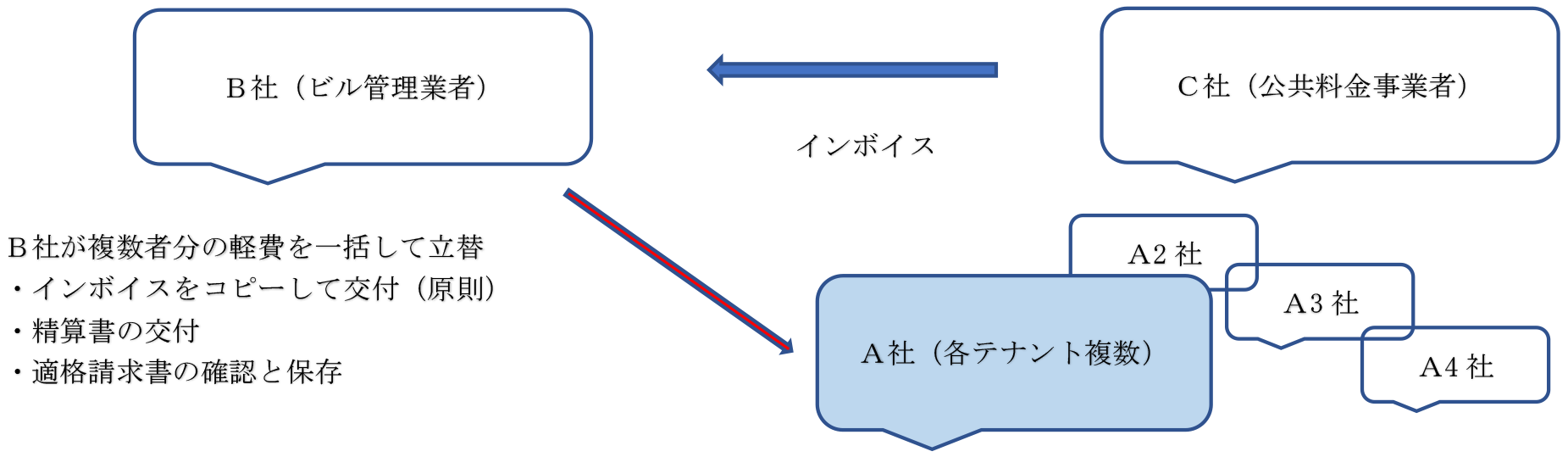

ビル管理事業者(B社)が各テナント(A社(複数の場合あり))の水道光熱費等を公共料金事業者(C社)に立替払いし、後日、各テナントと精算する場合を想定します。

公共料金事業者は、ビル管理事業者へインボイスを発行しますので、ビル管理事業者は各テナントに対し、ビル管理事業者宛のインボイスの写しと、立替金精算書を作成して交付する必要があります。

各テナントはこれらの書類の保存をもって、課税仕入れに係る請求書等の保存があるものと取扱われます。

立替えを受けた者に交付する適格請求書のコピーが大量となるなどの事情により、立替払を行ったB社が、コピーを交付することが困難なときは、B社がC社から交付を受けた適格請求書を保存し、立替金精算書を交付することにより、A社はB社が作成した(立替えを受けた者の負担額が記載されている)立替金精算書の保存をもって、仕入税額控除を行うことができます。

その場合、立替払を行ったB社は、その立替金が仕入税額控除可能なものか(すなわち、適格請求書発行事業者からの仕入れか、適格請求書発行事業者以外の者からの仕入れか)を明らかにし、また、適用税率ごとに区分するなど、A社が仕入税額控除を受けるに当たっての必要な事項を立替金精算書に記載しなければなりません。

(国税庁インボイスQ&A問78を参照してください。)

5.事例による検証(その2:従業員が立て替えて支払った経費精算の処理)

出張や消耗品の購入に際して、従業員が立て替えて支払い、後日、精算する場合を想定します。

会社で購入すべき文房具を従業員が購入した場合や、交通費や交際費などを従業員が立て替えた場合、通常、会社の経理においてはその「立替経費」は、「消耗品費」や「交通費」など、それぞれの具体的な勘定科目で処理するとともに消費税の課税区分を記載します。

従業員には、会社宛のインボイスを受取るように徹底しましょう。しかし、従業員個人のものしか受取れない場合もあるかもしれません。

従業員が、会社宛てではなく、従業員宛のインボイスを受け取ってしまった場合には、上記1.⓺の要件を満たしません。この場合に、従業員に立替金精算書等を作成してもらって、従業員宛のインボイスと併せて保存します。

なお、立替払の内容が、請求書等の交付を受けることが困難であるなどの理由により、一定の事項を記載した帳簿のみの保存で仕入税額控除が認められる課税仕入れに該当することが確認できた場合には、一定の事項を記載した帳簿を保存することにより仕入税額控除を行うことができます。この場合、適格請求書及び立替金精算書等の保存は不要となります。

帳簿のみの保存で仕入税額控除が認められる課税仕入れについては、国税庁インボイスQ&A問82問88を参照してください。

(文責:税理士法人FP総合研究所)