【No431】扶養親族を有する場合に受けられる所得控除等

所得税法においては、納税者の個人的な事情や担税力を考慮して所得控除が設けられています。そこで今回、居住者(※1)が確定申告又は年末調整する際、扶養親族を有する場合に受けられる所得控除等について確認します。

(1)扶養親族とは

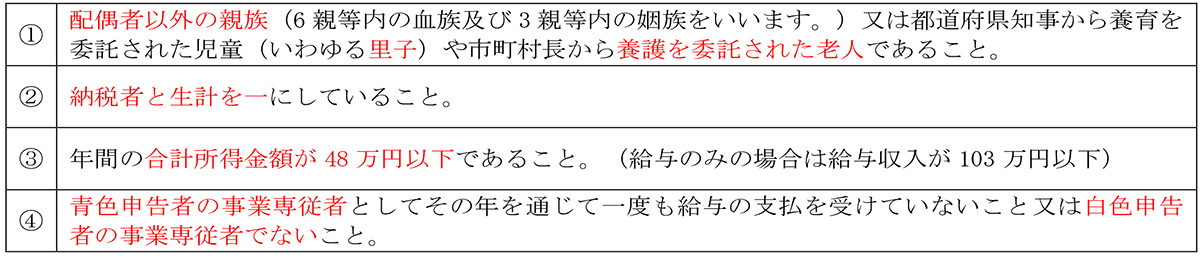

扶養親族とは、その年の12月31日の現況で、次の4つの要件のすべてに該当する者をいいます。

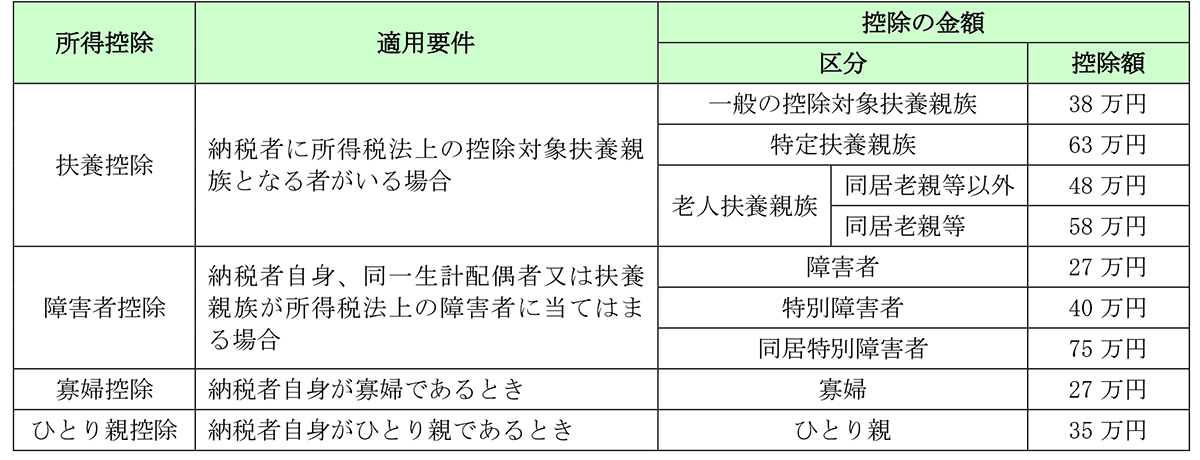

(2)扶養親族を有する場合に受けられる所得控除(居住者(※1)に限ります。)

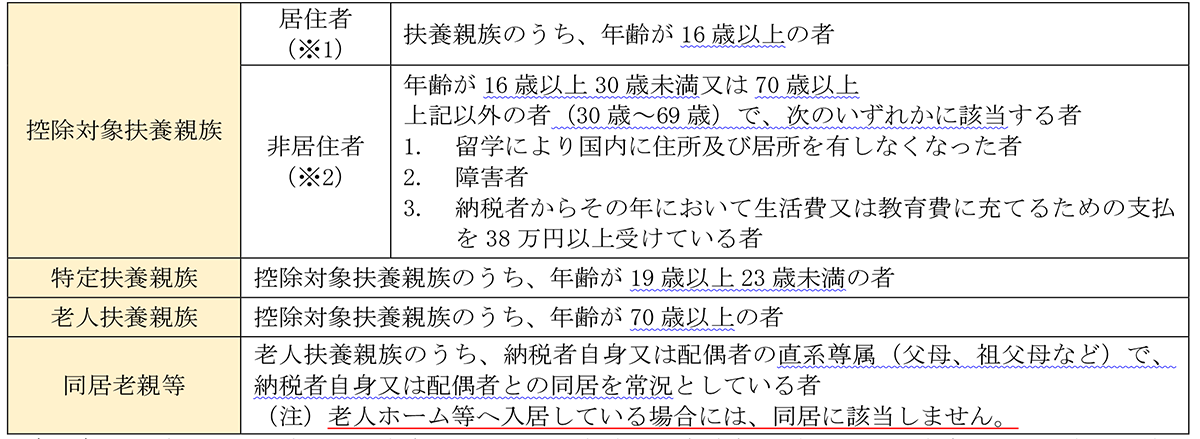

(3)上記(2)の対象者

① 扶養控除

(※1)居住者とは、国内に住所を有し、又は、現在まで引き続き1年以上居所を有する個人をいいます。

(※2)非居住者とは、居住者以外の個人をいいます。

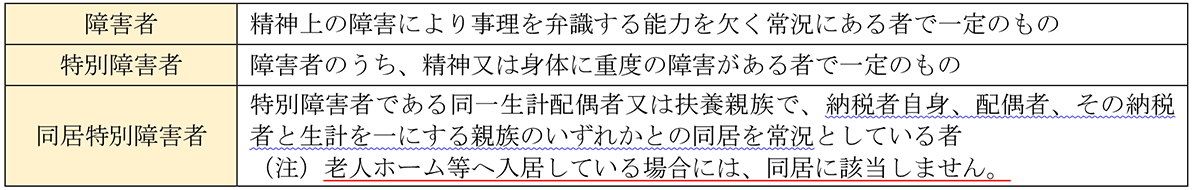

② 障害者控除

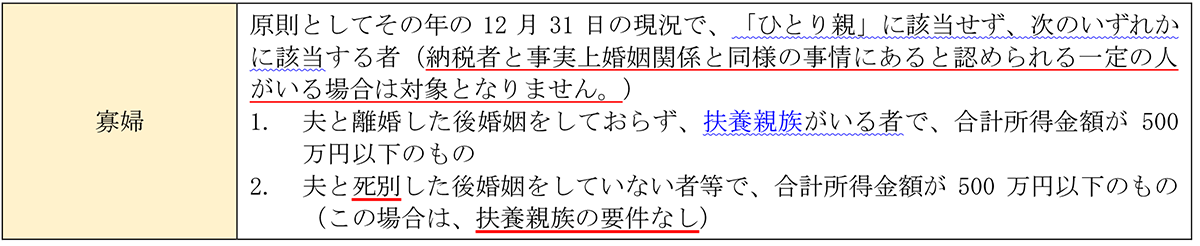

③ 寡婦控除

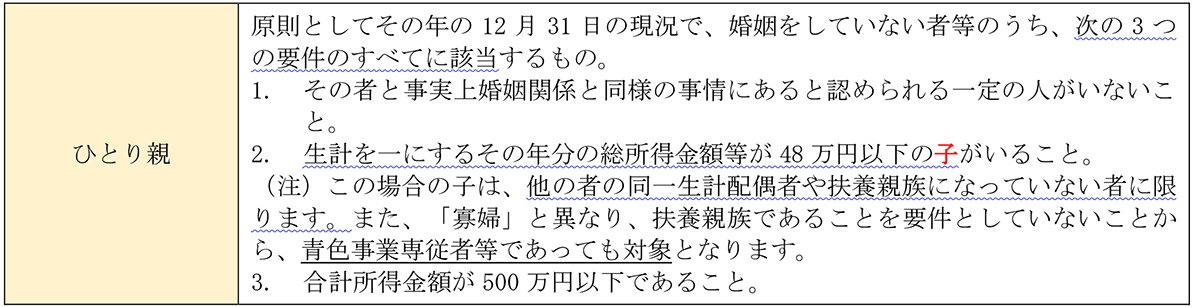

④ ひとり親

(4)扶養親族を有する場合に受けられる所得税の特例

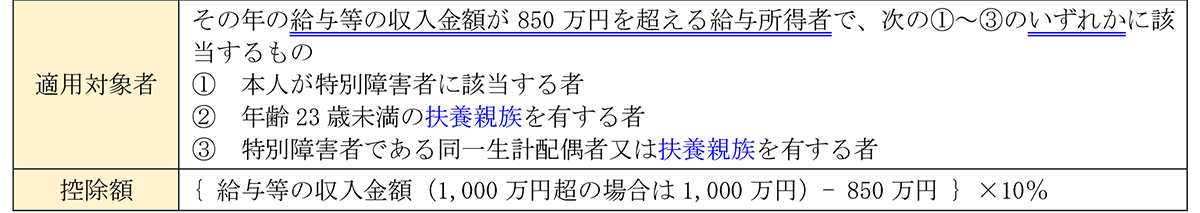

一定の給与所得者が扶養親族を有する場合等には、上記の所得控除のほか、「所得金額調整控除」の適用を受けることができます。

所得金額調整控除とは、一定の給与所得者の総所得金額を計算する場合に、一定の金額を給与所得の金額から控除するというものです。(「子ども・特別障害者等を有する者等の所得金額調整控除」、「給与所得と年金所得の双方を有する者に対する所得金額調整控除」の2種類の控除がありますが、ここでは「子ども・特別障害者等を有する者等の所得金額調整控除」について確認します。)

(注)この控除は、扶養控除と異なり、同一生計内のいずれか一方のみの所得者に適用するという制限がありません。したがって、例えば、夫婦ともに給与等の収入金額が850万円を超えており、夫婦の間に1人の年齢23歳未満の扶養親族である子がいるような場合には、その夫婦双方が、この控除の適用を受けることができます。

(5)扶養親族等の判定の時期等

① 判定の時期

その者が納税者の扶養親族等に該当するかどうか(上記(4)で納税者が①~③に該当するかどうか)の判定は、原則としてその年12月31日の現況によることとされていますが、その納税者が年の途中で死亡又は出国した場合は、その死亡又は出国の時の現況により判定することとされています。

(注)出国とは、納税管理人の届出をしないで国内に住所及び居所を有しないこととなることをいいます。

ただし、その納税者の親族等が既に死亡している場合は、その死亡の時の現況によります。

② 扶養親族の所属

2以上の居住者の扶養親族に該当する者がある場合には、その者は、これらの居住者のうちいずれか一の居住者の扶養親族にのみ該当するものとみなされます。

(文責:税理士法人FP総合研究所)