【No241】医療機関における消費税インボイス制度への対応の検討

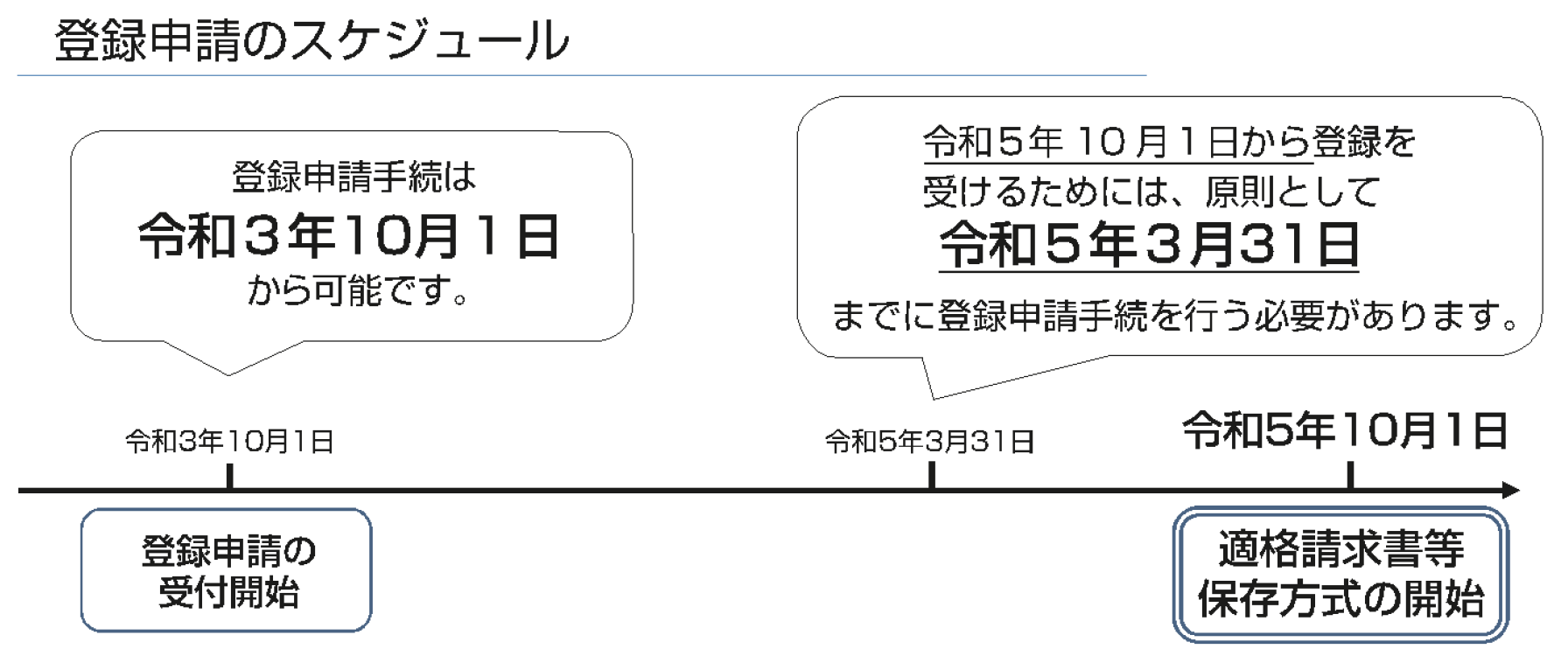

消費税の仕入税額控除において、現行の区分記載請求書当保存方式に代わり、令和5年10月1日から適格請求書等保存方式(インボイス制度)が導入されることとなります。これに向けて、インボイスを発行するための「適格請求書発行事業者」の登録申請が令和3年10月1日から開始されています。令和5年10月1日から登録を受けるには、原則、令和5年3月31日までに登録申請を行わなければなりません。

医療機関においては、社会保険診療報酬が消費税法上、非課税とされていることから、免税事業者であることが多いかと思います。また、取引相手が一般消費者に限定されていれば、インボイスの発行を求められることもありません。しかし、取引先が一般企業等である場合にはインボイスの発行を求められる可能性があるため、適格請求書発行事業者の登録申請を行うかについては検討が必要となります。

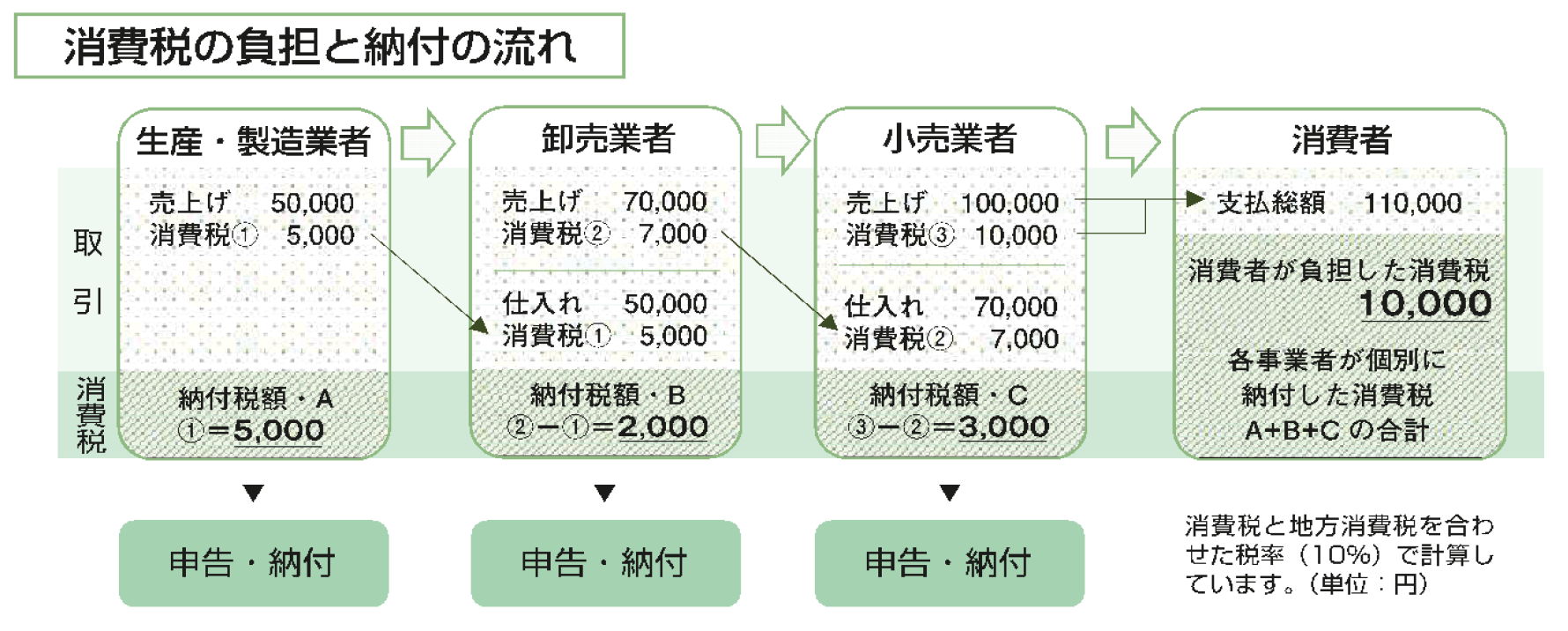

1.消費税の課税の仕組み

消費税は、商品・製品の販売やサービスの提供などの取引に対して課される税金で、消費者が負担し、事業者が納付します。

(出典:国税庁『適格請求書等保存方式の概要』)

2.消費税が非課税とされる取引

医療機関が関連する取引のうち、下記については消費税が課されないこととされています。

(1)社会保険医療の給付等

健康保険法、国民健康保険法などによる医療、労働保険、自賠責保険の対象となる医療など

ただし、美容整形や差額ベッドの料金及び市販されている医薬品を購入した場合は非課税取引に当たりません。

(2)社会福祉事業等によるサービスの提供等

社会福祉法に規定する第一種社会福祉事業、第二種社会福祉事業、更生保護事業法に規定する更生保護事業などの社会福祉事業等によるサービスの提供など

(3) 助産

医師、助産師などによる助産に関するサービスの提供等

(4) 一定の身体障害者用物品の譲渡や貸付け等

義肢、視覚障害者安全つえ、義眼、点字器、人工喉頭、車椅子、身体障害者の使用に供するための特殊な性状、構造または機能を有する自動車などの身体障害者用物品の譲渡、貸付け、製作の請負およびこれら身体障害者用物品の修理のうち一定のもの

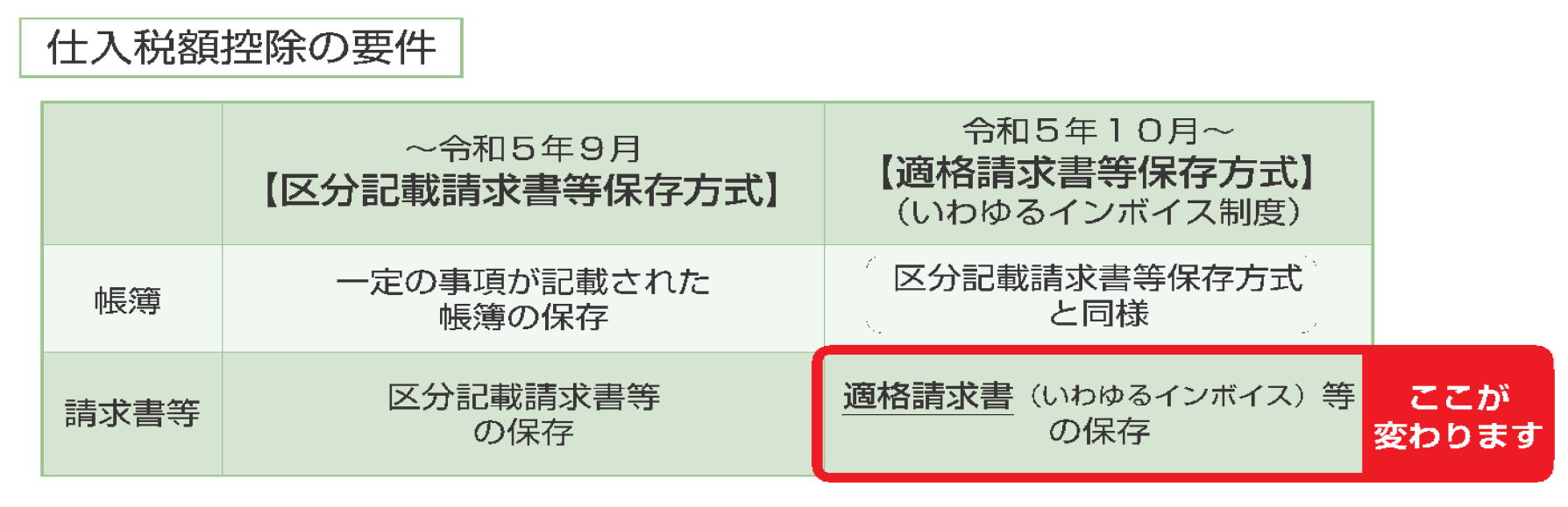

3.インボイス制度とは

インボイス制度とは、複数税率に対応したものとして令和5年10月1日から導入される仕入税額控除の方式です。

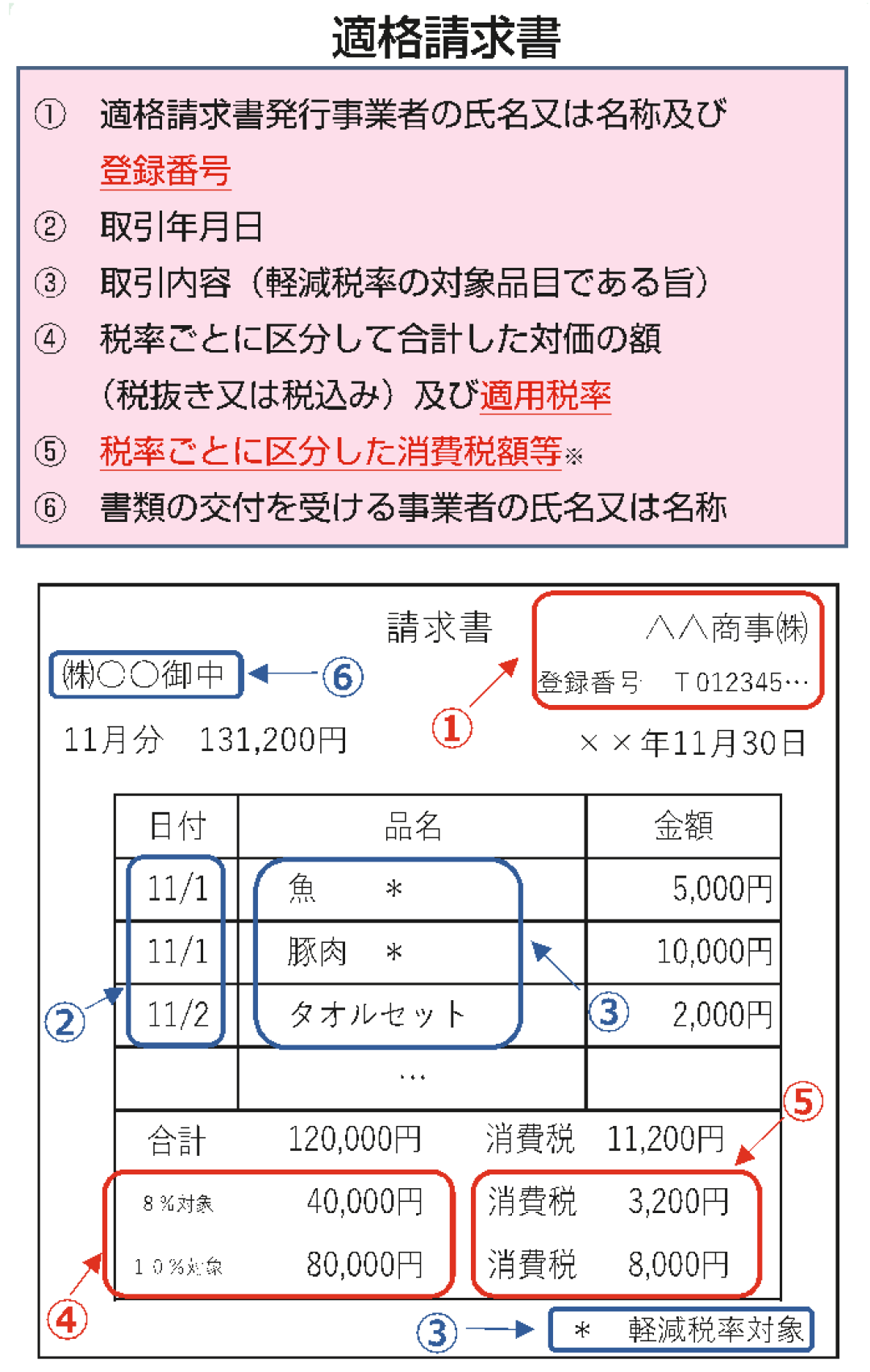

インボイス制度が導入されると、売手側は、買手である取引相手から求められたときは、「適格請求書(インボイス)」を交付しなければなりません。また、交付したインボイスの写しを保存しておく必要もあります。

買手側は、原則として適格請求書(インボイス)または適格簡易請求書(簡易インボイス)の保存が仕入税額控除の要件とされます。免税事業者は適格請求書発行事業者になることができないため、免税税事業者等から仕入れた場合は仕入税額控除ができません。

免税事業者が適格請求書発行事業者となる場合には、課税事業者となる必要があります。

(出典:国税庁『適格請求書等保存方式の概要』)

(出典:国税庁『適格請求書等保存方式の概要』)

4.医療機関における対応の検討(売手の立場として)

医療機関においては、自由診療報酬や企業から健康診断や予防接種の委託を受けている場合などの報酬が消費税の課税対象となります。

(1)取引の相手が一般消費者である場合

一般消費者である場合には、そもそも消費税の申告で仕入税額控除受ける必要がありませんので、医療機関側がインボイスを発行する必要性はありません。

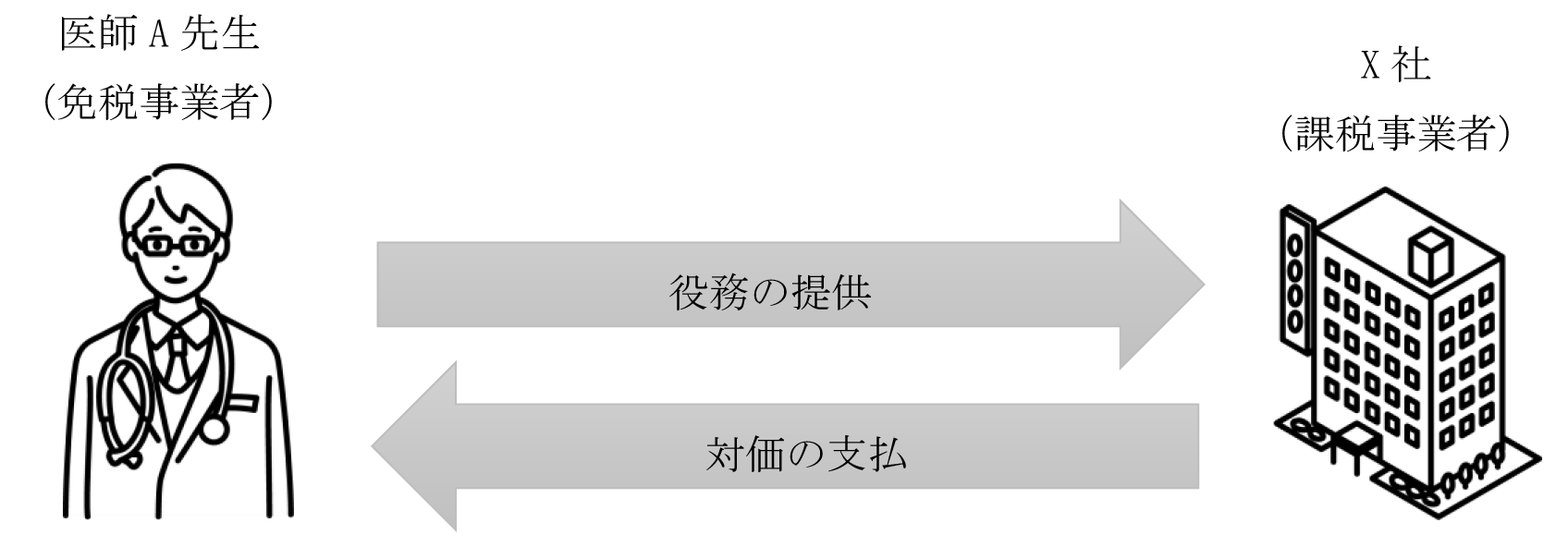

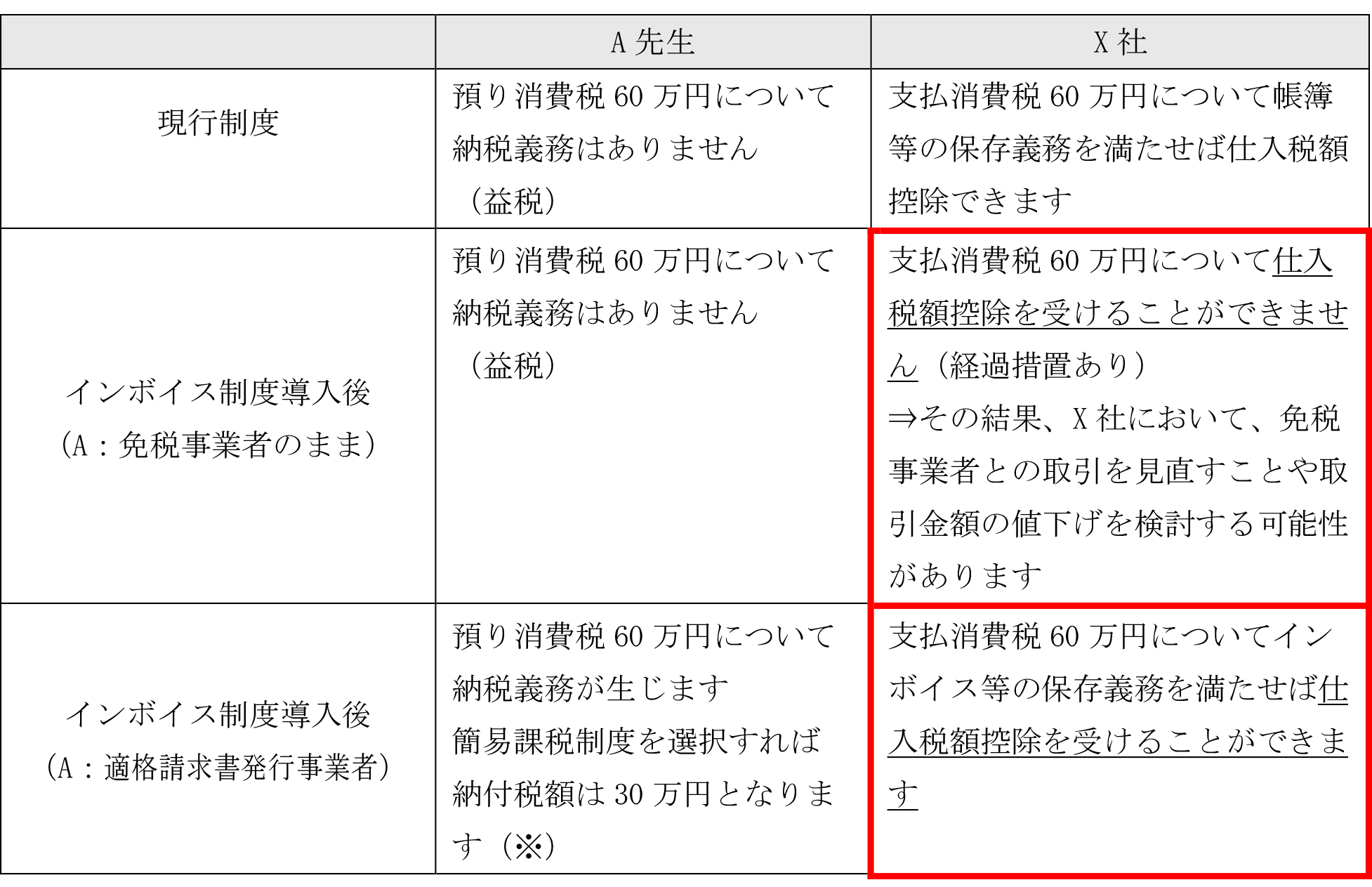

(2)取引の相手が企業等の事業者である場合

企業との取引で健康診断や予防接種の委託報酬やその他コンサルティング報酬を受け取る場合には、事業者との取引となり、消費税の課税対象となり、取引の相手方が消費税の納税義務者で仕入税額控除を受けようとする場合にはインボイスの発行を求められることが想定されます。

医療機関においては、原則として基準期間(個人の場合は前々年、法人の場合は前々事業年度)における課税売上高が1,000万円以下の場合には納税義務が免除されますので、上記のような取引が1,000万円超なければ消費税を預かっても納付する必要はなく、いわゆる益税となります。

しかし、取引の相手の企業側においては、現行制度において支払った消費税を控除することができていたものが、インボイス制度導入後は一定期間の経過措置はあるものの仕入税額控除が受けられないこととなります。

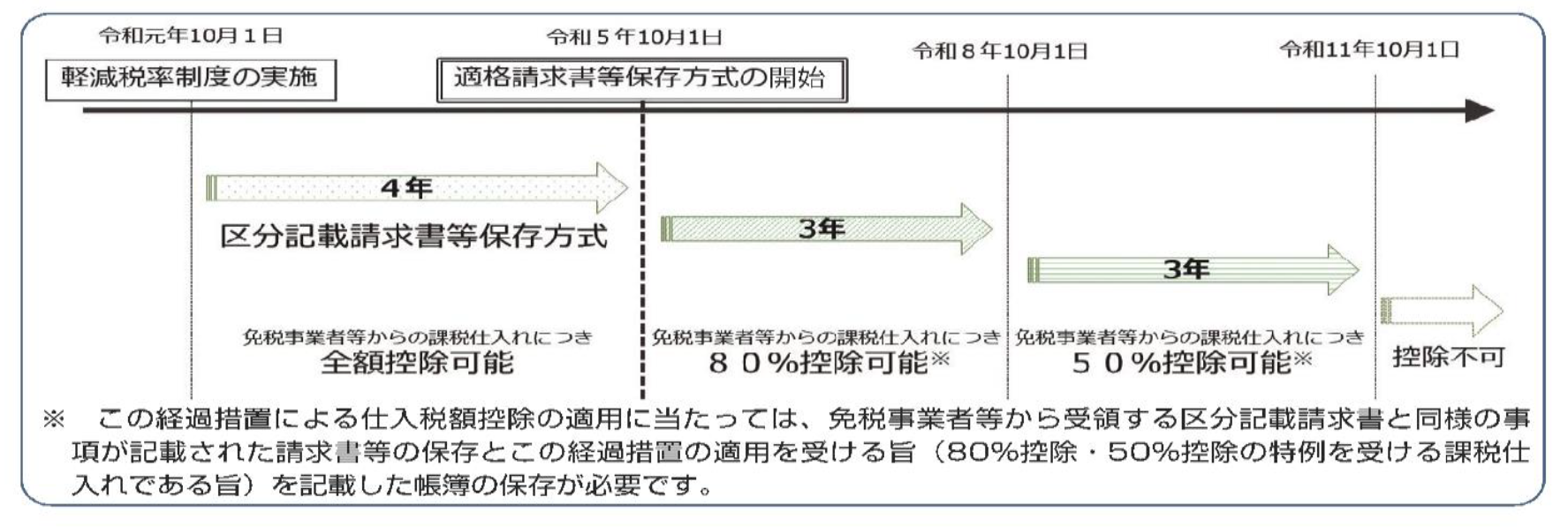

【免税事業者からの課税仕入れに係る経過措置】

免税事業者等からの課税仕入れについては、仕入税額控除受けることができませんが、一定期間においては仕入税額相当額のうち、一定割合を仕入税額控除として控除できる経過措置が設けられています。

(出典:国税庁『適格請求書等保存方式の概要』)

【企業(課税事業者)が免税事業者と取引を行った場合】

《X社からA先生に600万円(別途消費税等60万円)の報酬の支払がある場合》

※A先生の消費税の計算

60万円―60万円×(1-50%(みなし仕入率))=30万円

一定期間の経過措置はあるもののX社はインボイス導入により従来のように支払った消費税60万円について仕入税額控除を受けることができないこととなり、負担が増加することとなります。

そのため、X社としては、取引金額の値下げの要望をA先生に行うことを検討することになることや、場合によっては免税事業者であるA先生との取引自体を見直して課税事業者である先生との取引を模索する可能性も考えられます。

このような事態を避けるためには、A先生において敢えて課税事業者になり、適格請求書発行事業者になることが考えられます。この場合において、A先生においては、「消費税簡易課税制度選択届出書」を提出し、簡易課税制度を選択しておけば、みなし仕入率50%を適用することができ、納付税額は売上げに係る消費税額の50%相当額となり、今までより手取り額は減少しますが、値下げや取引の見直しを受けるよりはよいと思われます。

このように、取引先によっては、医療機関であっても、適格請求書発行事業者の登録申請を行っておく方がよい場合もありますので、取引内容や取引先の意向を十分に検討し、どのような対応をすべきか令和5年3月31日までに意思決定していただくことが大切です。

5.免税事業者が適格請求書発行事業者となるための手続

インボイスを発行するためには「適格請求書発行事業者」となる必要があります。

その「適格請求書発行事業者」となるには、事前に登録申請を行う必要があり、令和5年10月1日から登録を受けるためには、原則として、令和5年3月31日までに登録申請を行う必要があります。

(出典:国税庁『適格請求書等保存方式の概要』)

なお、免税事業者が適格請求書発行事業者になるためには、「消費税課税事業者選択届出書」を提出したうえで登録することとされていますが、令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受ける場合には、「消費税課税事業者選択届出書」の提出は不要とされています。

また、免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間に適格請求書発行事業者の登録を受け、登録を受けた日から課税事業者となる場合、その課税期間から簡易課税制度の適用を受ける旨を記載した届出書をその課税期間中に提出すれば、その課税期間から簡易課税制度を適用することができる措置も講じられています。

(文責:税理士法人FP総合研究所)