【No240】節税が主目的の保険商品の対応で金融庁と国税庁が連携を強化

開業医の先生だけでなく勤務医の先生であっても、保険商品のご提案を受けたことがない方はいないぐらい、所得税や法人税、相続税の節税プラン、リタイアメントプラン、福利厚生プランなど保険商品は様々なところで使われることがあります。

去る7月14日、金融庁が節税(租税回避)を主たる目的として販売される保険商品への対応として保険商品の審査段階およびモニタリング段階で国税庁との連携をさらに強化すると発表しました。今回は、表題の件を解説するとともに、平成31年2月の国税庁による法人税基本通達の改正に係る保険業界への周知以降(この周知させた日が2月14日だったようで、バレンタインショックと言われているようです)、その国税庁と金融庁における保険商品にまつわる記事をピックしていきたいと思います。

1.7月14日付け金融庁発表資料について

【背景】

「節税(租税回避)を主たる目的として販売される保険商品」について、2019年の国税庁による法人税基本通達改正の周知、いわゆるバレンタインショック以降、当庁からも累次にわたり注意喚起を行い、監督指針の改正等を実施してきたところであるが、依然として、保険本来の趣旨を逸脱するような商品開発や募集活動が確認されており、保険契約者保護の観点で問題が生じている。

【目的】

当庁においては、今後発生しうる保険本来の趣旨を逸脱するような商品開発や募集活動への対応として、国税庁との連携を更に強化し、商品審査段階及びモニタリング段階での取組を通じて、より一層の保険契約者保護を図ることとする。

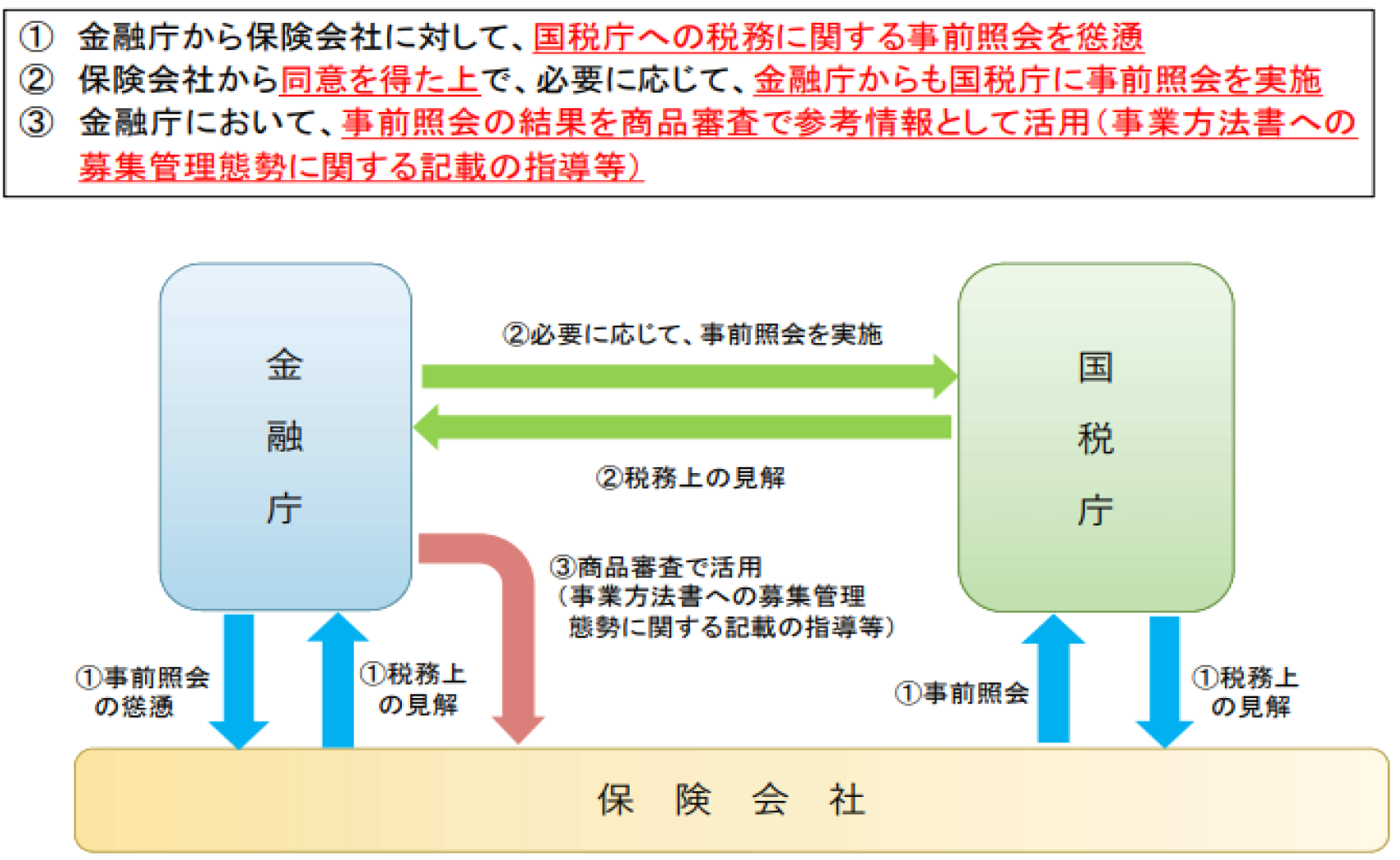

商品審査段階

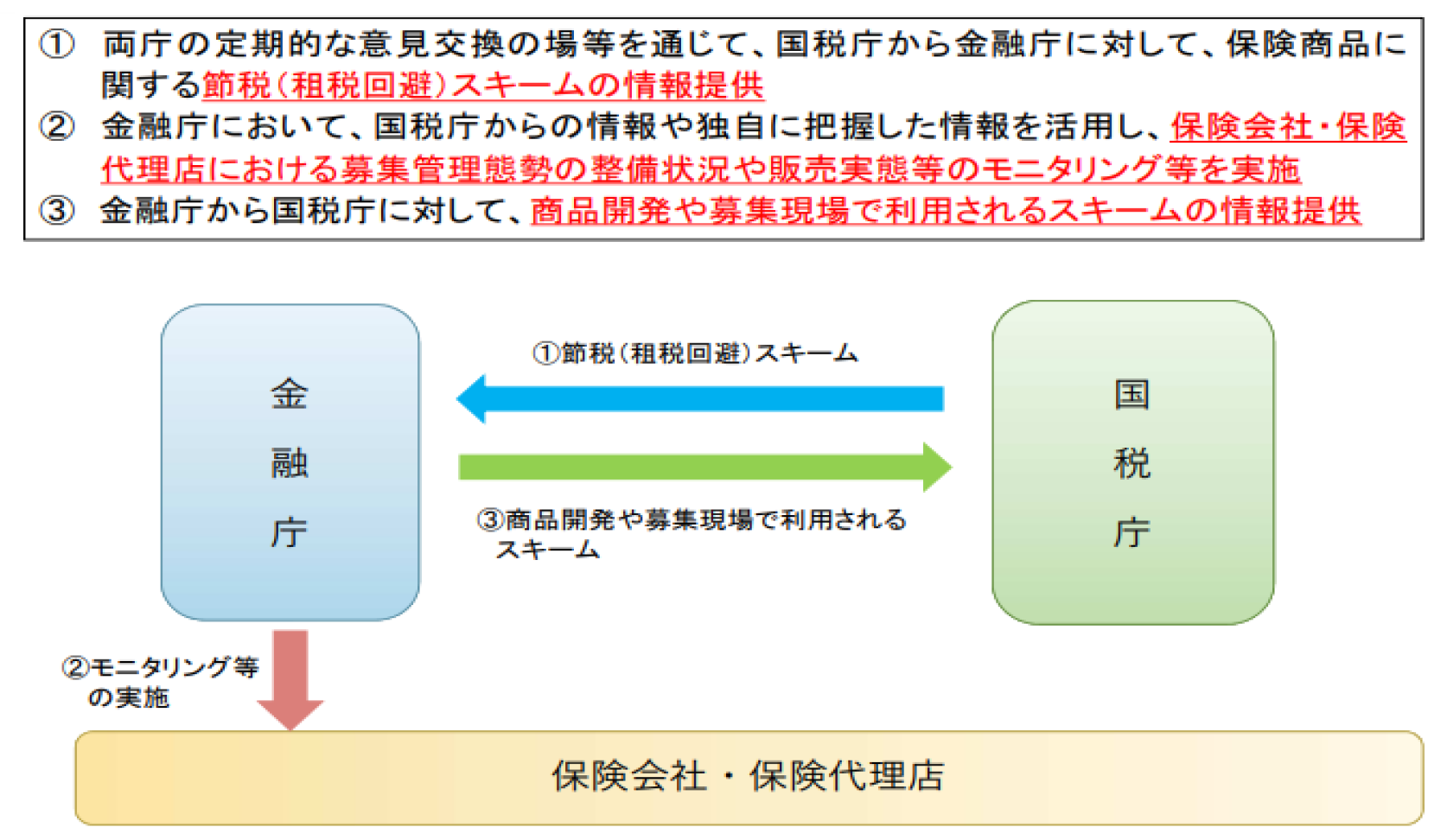

モニタリング段階

金融庁と国税庁が、保険会社に対して『商品審査段階』と、その後の運営における『モニタリング段階』の2段段階によりチェックを行うという流れのようです。

①商品審査段階では、金融庁から保険会社に対し国税庁への税務に関する事前照会を積極的に勧め、金融庁から直接に国税庁への事前照会を実施して税務上の見解を確認することになります。

②モニタリング段階では、両庁の定期的な意見交換を通じて、節税スキームの情報認識を共有するとともに、保険会社等への募集管理体制や販売実態のモニタリングを行うこととなります。

また、金融庁独自においては、「節税(租税回避)を主たる目的として販売される保険商品」に関して広く皆様から情報を募集する(金融庁記入サービス利用者相談室)としています。

2.1.と同時に発表されたマニュライフ生命保険株式会社に対する行政処分について

1.の発表と同時に金融庁はマニュライフ生命保険株式会社に業務改善命令(行政処分)を出しました。同社が法人から個人への名義変更による節税を目的とした名義変更プランによる保険商品の開発等を旧経営陣の主導のもと推進していたことや、国税庁の通達改正の抜け穴をついて、年金保険を利用した名義変更プランによる募集を行い、契約者に対して租税回避的な行為を推奨していたことなどが処分理由とされています。

【簡単解説】

名義変更プランとは、低解約返戻金型定期保険等を活用し、法人から個人(役員等)に名義変更を行って、法人と個人の税負担の軽減が可能となる点に着目。保険期間当初は法人での保険料支払いにおける一部損金経理をし、低解約返戻金期間中に法人から個人に名義変更を行って、同期間経過後に解約(=個人での課税は一時所得)とすることを前提とした保険加入を推奨する手法を指しています。

なお、この名義変更プランは、国税庁が2021年に所得税基本通達の改正を実施しましたが、その後も通達に規定されている保険内容とは異なる商品を利用して募集をしていたというのが行政処分理由の一つとのことです。

3.国税庁が払済保険による節税手法の広がりを注視しているとのこと

前述のバレンタインショック(H31.2⇒R1.6の法人税基本通達改正)以降、過剰な解約返戻率を設定した定期保険等の販売に一定の歯止めが掛けられましたが、昨今、「払済保険」を活用した新たな節税手法が広がっているという話もあります。

具体的には、定期保険等から同種類の払済保険への変更後、解約返戻率が上昇した時点で解約し、多額の解約返戻金を受け取る手法とされ、この方法は現行の通達に沿っているとはいえ、販売話法が契約当初から払済保険への変更・解約を前提としたケースが見受けられるということで、国税当局も動向を注視しているとのことです。

【簡単解説】

その問題視されているスキームですが、まず解約返戻金の高い定期保険に加入し保険料の支払いを開始します。保険料のうち損金計上できる金額は当該保険契約の最高解約返戻率で決定され、最高解約返戻率85%と仮定すると保険期間の前半4割は、資産計上60%・損金40%となります。

この場合において解約返戻率が最高となる85%の時点で払い済みとします。払い済みとは保険料の払い込みを中止しその時点での解約返戻金を一時払いの保険料に充当し今までの保険期間を変えずに保障額を変更できる制度ですが、法人が払い済みを行う場合には、法人税基本通達9-3-7の2に従い、原則として払い済み時の解約返戻金と保険積立金との差額を益金又は損金として処理(洗替処理)することとなります。

しかし、その通達の注記に「同種類の払済保険に変更した場合には上記取扱いを適用せず、解約失効等により契約が終了するまで計上しているときはこれを認める」とあります。

つまり、払い済み後に同種類である定期保険を継続することで洗替処理を行う必要がなく、仮に払済後の契約における解約返戻率が100%を超えていたとしても、充当された保険料に対し何ら処理を行う必要がないということとなります。

当然出口である解約時には解約返戻金と保険積立金との差額は益金となりますが、払い済みにせずに解約をしなければならないケースだと出口戦略を考える猶予ができるとも捉えられます。

これを保険会社が利用して販売していると国税庁は見ているとのことです。

4.最後に

企業経営に対する保険というものは、使い方によって、その企業の薬にも毒にもなります(これは、個人と保険との関係も同じです)。保険契約においては、節税という観点も意識する部分は大きいと思いますが、保険加入の本来の目的は何かを考えて、ご検討していただくことが肝要です。

(文責:税理士法人FP総合研究所)