【No745】~令和3年度税制改正より~ 教育資金及び結婚・子育て資金の一括贈与を受けた場合の非課税措置の見直し

令和3年度税制改正では、「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税措置」及び「直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税措置」について、一定の措置を講じた上で、その適用期限を2年延長し、令和5年3月31日までとすることとしています。

令和3年度税制改正については、令和3年1月26日に閣議決定された関連法案が第204回通常国会に提出されており、本年3月末に可決される見込みです。

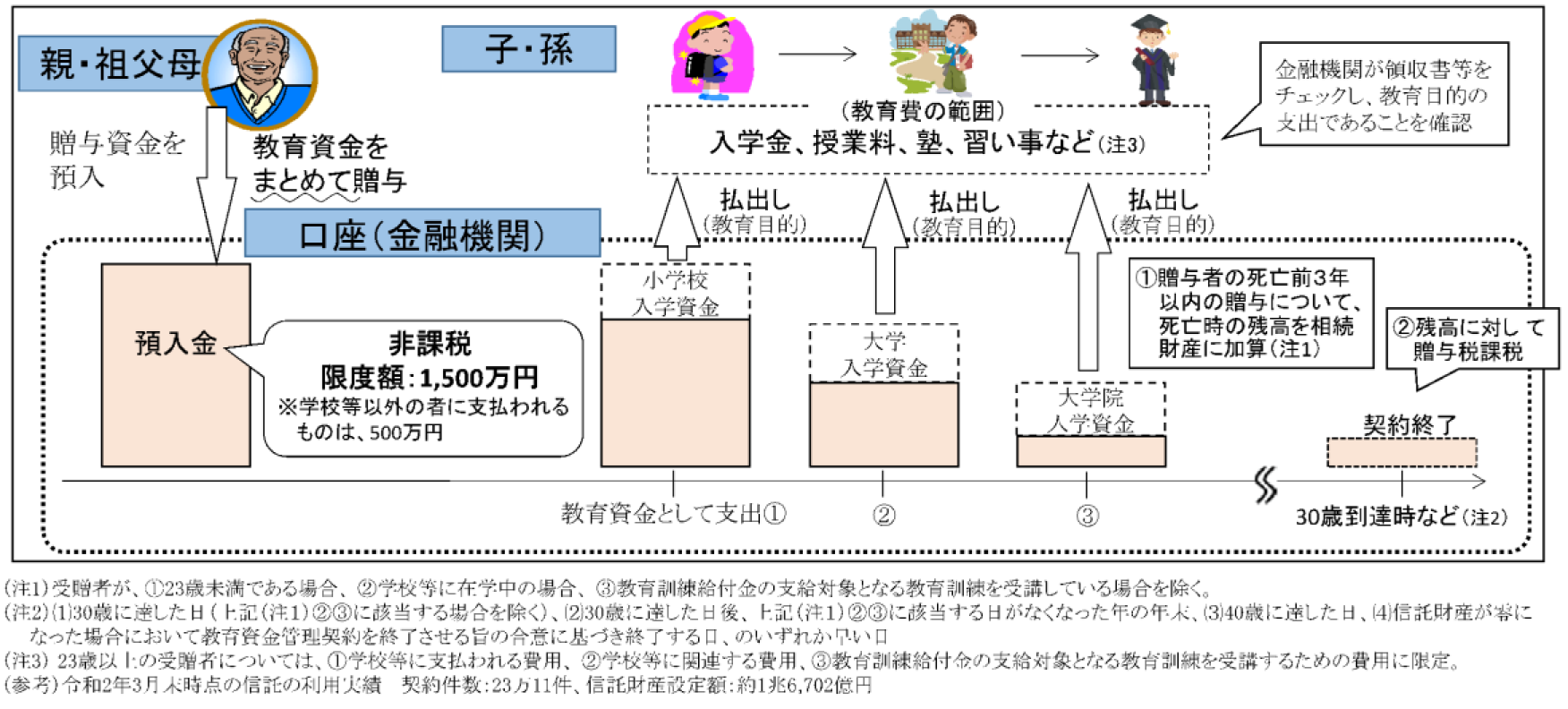

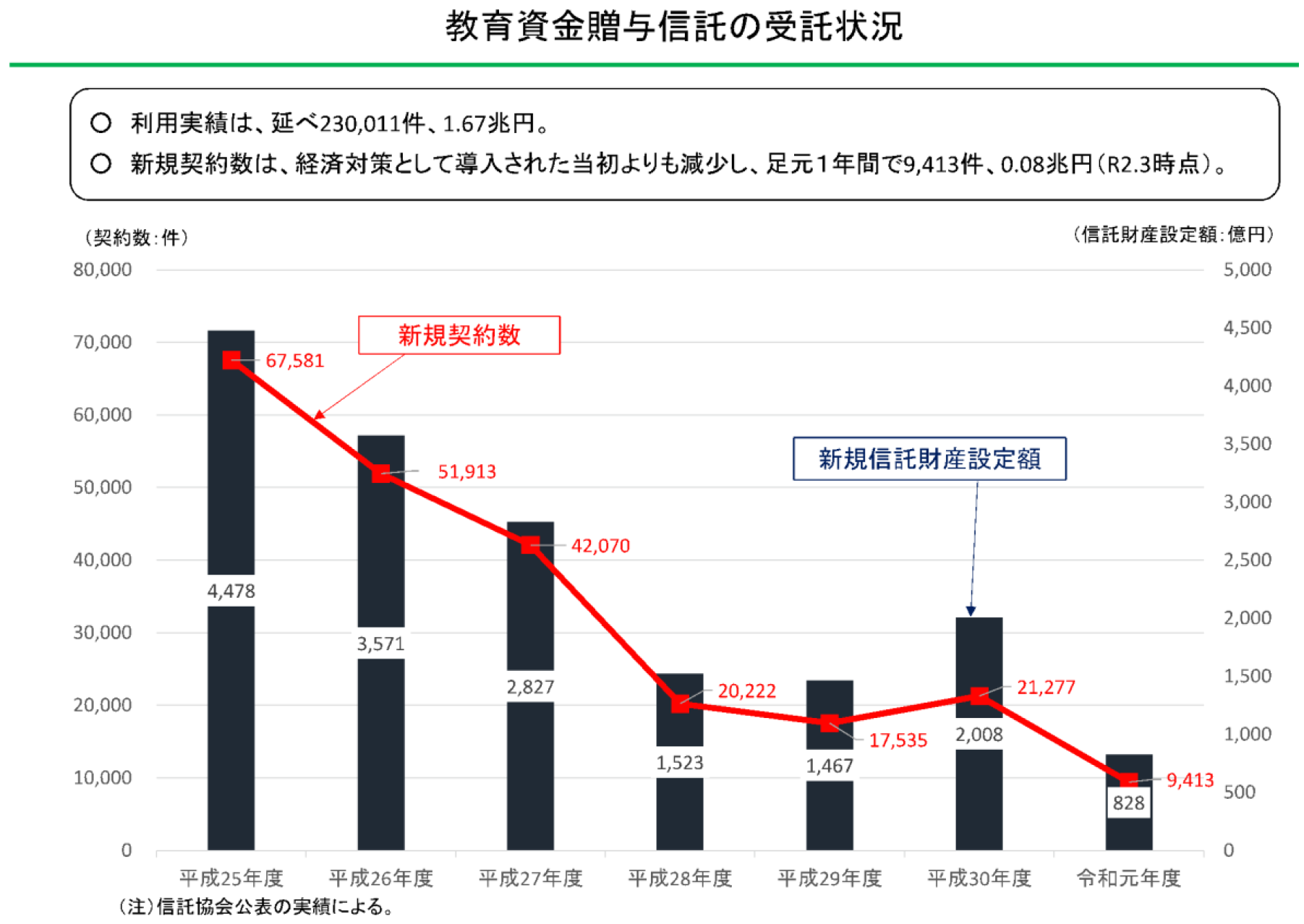

1.直系尊属から教育資金の一括贈与を受けた場合の非課税措置

(1)制度の概要

(出典:税制調査会 令和3年度税制改正資料)

①概要

平成25年4月1日から令和3年3月31日までの間に、30歳未満の方(以下「受贈者」といいます。)が、教育資金に充てるため、金融機関等との一定の契約に基づき、受贈者の直系尊属(父母や祖父母など。以下「贈与者」といいます。)から信託受益権を取得した場合、書面による贈与により取得した金銭を銀行等に預入をした場合又は書面による贈与により取得した金銭等で証券会社等で有価証券を購入した場合には、その信託受益権又は金銭等の価額のうち1,500万円までの金額に相当する部分の価額については、取扱金融機関の営業所等を経由して教育資金非課税申告書を提出することにより、受贈者の贈与税が非課税となる制度です。

なお、平成31年4月1日以後に行われる贈与について、前年の受贈者の合計所得金額が1,000万円を超える場合には適用を受けることができないこととされています。

②受贈者が30歳に達した場合

非課税拠出額から教育資金支出額を控除した残額については、受贈者が30歳に達した日(受贈者が学校等に在学している場合及び受贈者が教育訓練給付金の支給対象となる教育訓練を受講している場合を除く。)に贈与があったものとして贈与税を課税(受贈者が死亡した場には、残額については贈与税は課されません。)することとされています。

③教育資金管理契約中に贈与者が死亡した場合の取扱い

契約期間中に贈与者が死亡した場合には、原則として、その死亡日における非課税拠出額から教育資金支出額 (学校等以外の者に支払われる金銭については、500万円を限度とします。)を控除した残額のうち、その死亡前3年以内にその贈与者から取得した信託受益権等の価額でこの非課税制度の適用を受けたものに対応する金額(以下「管理残額」といいます。)を、贈与者から相続等により取得したこととされます。

ただし、平成31年3月31日までに拠出された信託受益等は除かれます。

また、下記の場合においては、この限りではありません。

(ⅰ)受贈者が23歳未満である場合

(ⅱ)受贈者が学校等に在学している場合

(ⅲ)受贈者が教育訓練給付金の支給対象となる教育訓練を受講している場合

(出典:税制調査会 令和3年度税制改正資料)

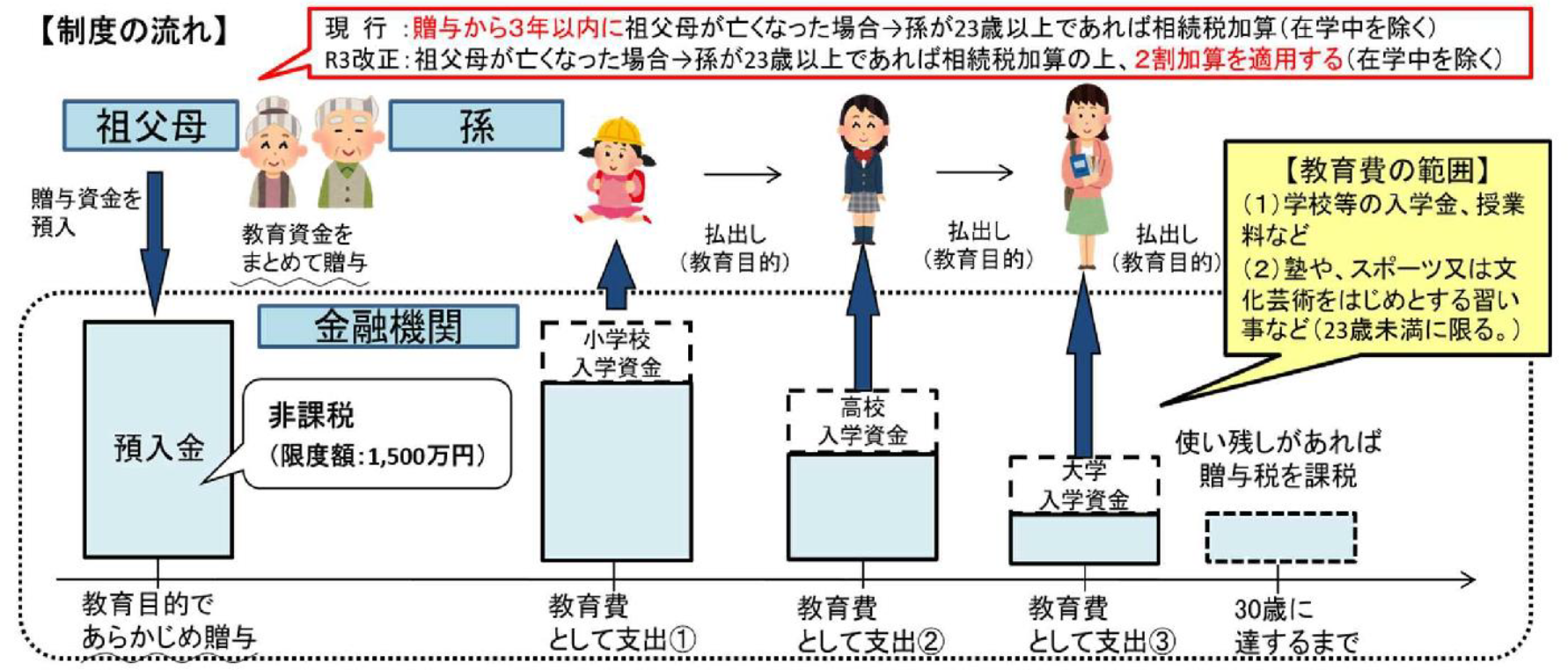

(2)令和3年度改正の内容

直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税措置について、次の措置を講じた上、その適用期限を2年延長することとされます。

① 令和3年4月1日以後の信託等により取得する信託受益権等について、信託等があった日から教育資金管理契約の終了の日までの間に贈与者が死亡した場合(その死亡の日において、受贈者が23歳未満である場合など上記(1)③(ⅰ)~(ⅲ)の場合を除きます。)には、その死亡の日までの年数にかかわらず、同日における管理残額は、受贈者が当該贈与者から相続等により取得したものとみなされます。

② 令和3年4月1日以後の信託等により取得する信託受益権等について、上記①により相続等により取得したものとみなされる管理残額に対し、贈与者の子以外の直系卑属に相続税が課される場合には、当該管理残額に対応する相続税額は、相続税額の2割加算の対象とされます。

③ 令和3年4月1日以後に支払われる教育資金について、本措置の対象となる教育資金の範囲に、1日当たり5人以下の乳幼児を保育する認可外保育施設のうち、都道府県知事等から一定の基準を満たす旨の証明書の交付を受けたものに支払われる保育料等が加えられます。

(出典:文部科学省 令和3年度税制改正資料)

(3)改正の影響

教育資金管理契約中に贈与者が死亡した場合、改正前は贈与から3年以内に相続が発生した場合に限り、管理残額が相続税の課税価格に加算されることとされていましたが、改正後はすべての契約について管理残額が相続税の課税価格に加算されることとなります。しかし、受贈者が23歳未満である場合など一定の場合は加算の対象とならないことから、非課税拠出額を23歳までに使い切る予定である場合などには実質的には影響はないものと考えられます。

ただし、管理残額が相続税の課税価格に加算されることとなった場合においては、改正前は孫が受遺者となっても二割加算の対象とならない点で単なる遺贈と比べて有利であったところ、今回の改正で二割加算の対象となることから、単なる遺贈と変わらない取扱いとなる点は不利な改正といえます。

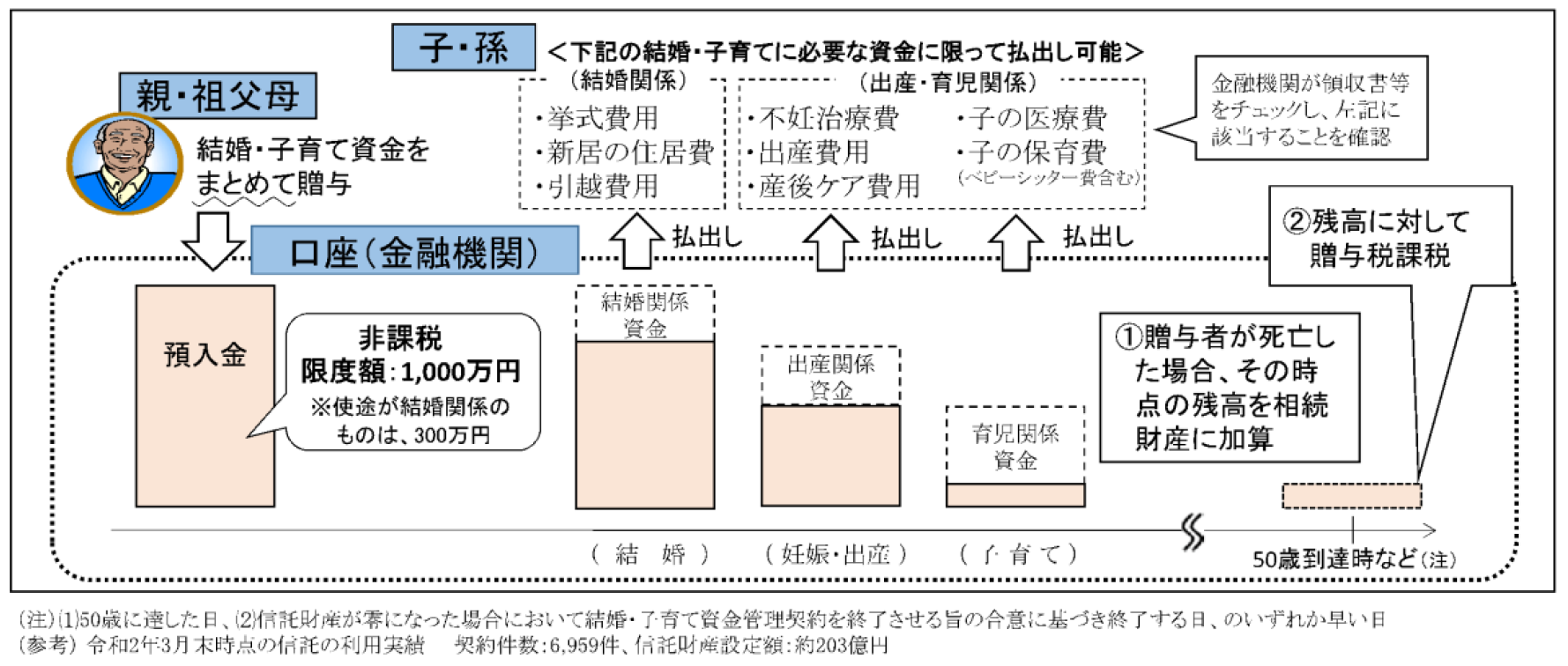

2.直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税措置

(1)制度の概要

(出典:税制調査会 令和3年度税制改正資料)

①概要

平成27年4月1日から令和3年3月31日までの間に、20歳以上50歳未満の方(以下「受贈者」といいます。)が、結婚・子育て資金に充てるため、金融機関等との一定の契約に基づき、受贈者の直系尊属(父母や祖父母など。以下「贈与者」といいます。)から信託受益権を付与された場合、書面による贈与により取得した金銭を銀行等に預入をした場合又は書面による贈与により取得した金銭等で証券会社等で有価証券を購入した場合には、信託受益権又は金銭等の価額のうち1,000万円までの金額に相当する部分の価額については、取扱金融機関の営業所等を経由して結婚・子育て資金非課税申告書を提出することにより贈与税が非課税となる制度です。

なお、平成31年4月1日以後の贈与において、信託受益権又は金銭等を取得した日の属する年の前年分の所得税に係る合計所得金額が1,000万円を超える場合には、この非課税制度の適用を受けることができません。

②受贈者が50歳に達した場合

受贈者が50歳に達することなどにより、結婚・子育て口座に係る契約が終了した場合には、非課税拠出額から結婚・子育て資金支出額を控除(管理残額がある場合には、管理残額も控除します。)した残額があるときは、その残額はその契約終了時に贈与があったこととされます。

③契約期間中に贈与者が死亡した場合の取扱い

契約期間中に贈与者が死亡した場合には、死亡日における非課税拠出額から結婚・子育て資金支出額(結婚に際して支払う金銭については、300万円を限度とします。)を控除した残額(以下「管理残額」といいます。)を、贈与者から相続等により取得したこととされます。

(出典:税制調査会 令和3年度税制改正資料)

(2)令和3年度改正の内容

直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税措置について、次の措置を講じた上で、その適用期限を2年延長することとされます。

① 贈与者から相続等により取得したものとみなされる管理残額について、当該贈与者の子以外の直系卑属に相続税が課される場合には、当該管理残額に対応する相続税額を、相続税額の2割加算の対象とされます。

上記の「管理残額」とは、非課税拠出額から結婚・子育て資金支出額を控除した残額をいいます。

この改正は、令和3年4月1日以後の信託等により取得する信託受益権等について適用することとしています。

② 受贈者の年齢要件の下限を18歳以上(現行:20歳以上)に引き下げられます。

この改正は、令和4年4月1日以後の信託等により取得する信託受益権等について適用することとしています。

③ 本措置の対象となる結婚・子育て資金の範囲に、1日当たり5人以下の乳幼児を保育する認可外保育施設のうち、都道府県知事等から一定の基準を満たす旨の証明書の交付を受けたものに支払われる保育料等を加えることとします。

この改正は、令和3年4月1日以後に支払われる結婚・子育て資金について適用することとしています。

(3)改正の影響

当該制度は管理残額が贈与者の相続財産とされるため、利用件数は限定的でしたが、相続直前に結婚・子育て資金の名目で孫へ一括贈与しつつ、死亡時残高の課税後に信託契約を終了させることにより、二割加算の対象とならずに、実質的に遺贈と同じ財産移転を行うことができるというメリットがありました。しかし、可能でしたが、今回の改正でそのメリットもなくなることになるといえます。

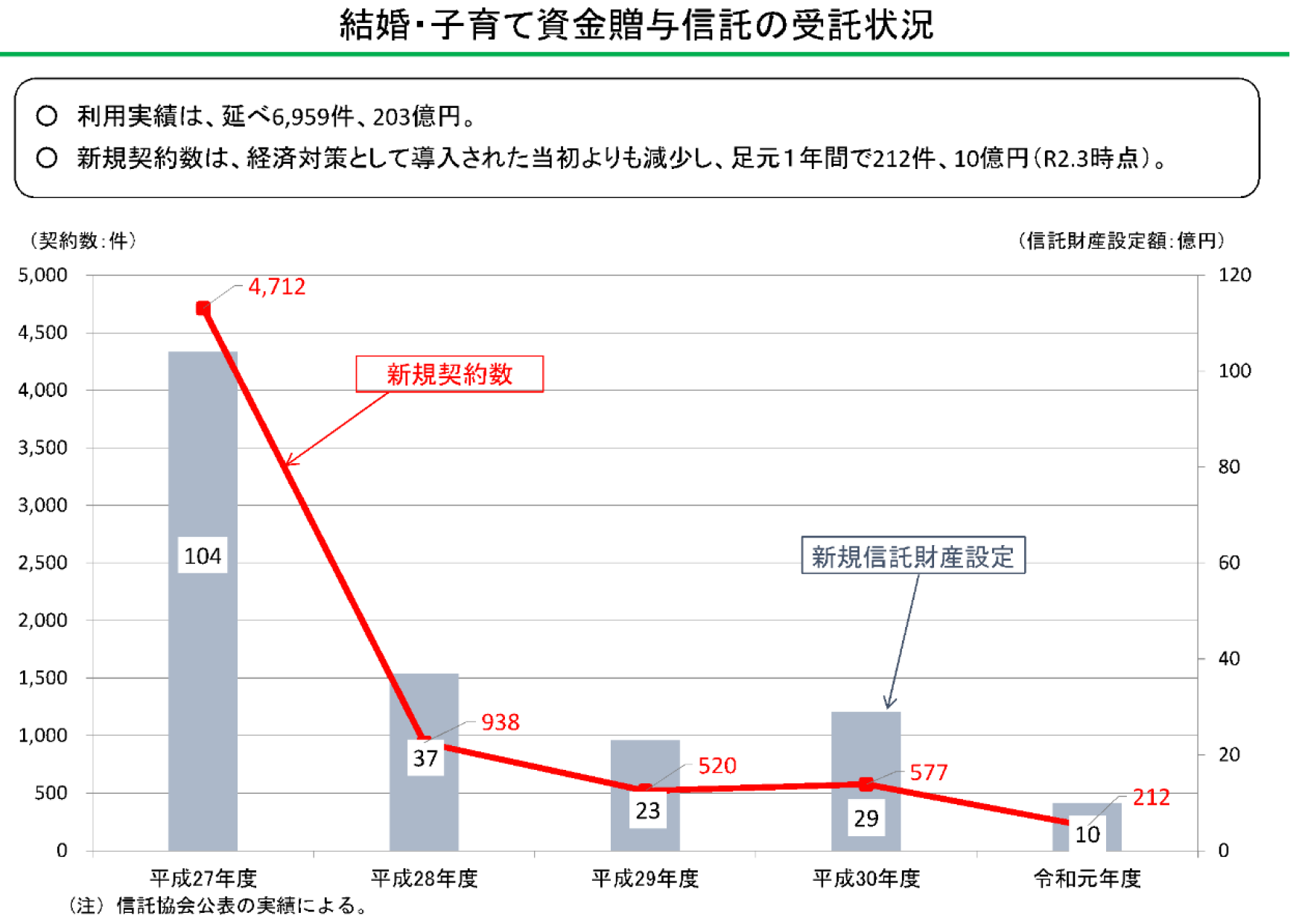

なお、結婚・子育て資金の一括贈与に係る贈与税の非課税措置については、贈与の多くが扶養義務者による生活費等の都度の贈与や基礎控除の適用により課税対象とならない水準にあること、利用件数が極めて少ないこと等を踏まえ、次の適用期限の到来時に、制度の廃止も含め、改めて検討するとしています。

(文責:税理士法人FP総合研究所)