【No775】固定資産税の見直しのポイント

前々号でご案内したとおり、固定資産税の評価において、令和3年度は3年に一度の評価替えの年にあたります。固定資産税は、市町村による賦課課税方式で課税されるため、送付された課税明細の内容を検証することなく、納付されている方が大半と思われます。

しかし、固定資産税評価額の算定においては、様々な補正が設けられていますが、その補正が適用に行われていないケースもあります。また、税額の算出においても、特例の適用が的確に行われていないこともあります。

そこで、今回は、固定資産税の課税における見直しのポイントをご紹介し、誤って高い固定資産税が課されることのないよう、ご自身の固定資産税の課税の内容を見直す機会として頂きたいと思います。

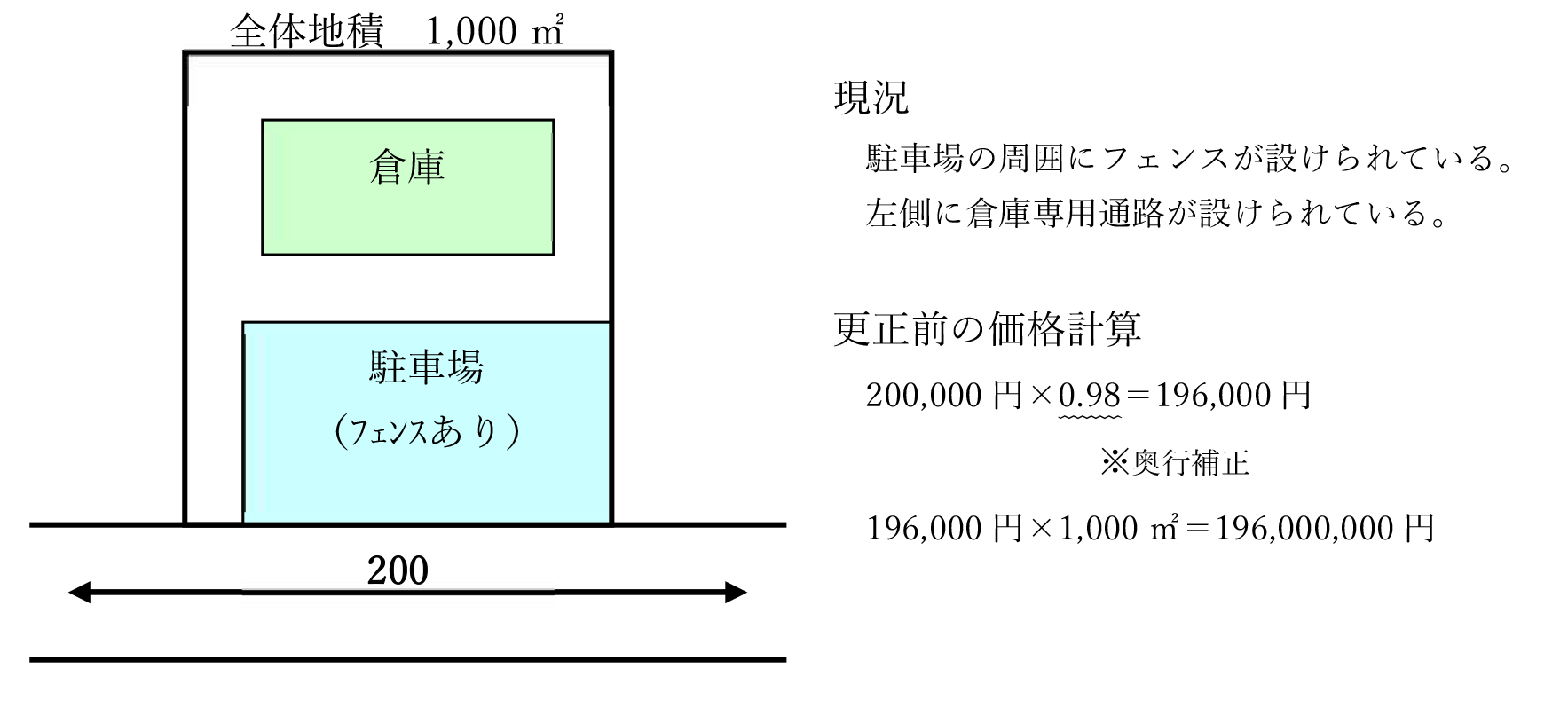

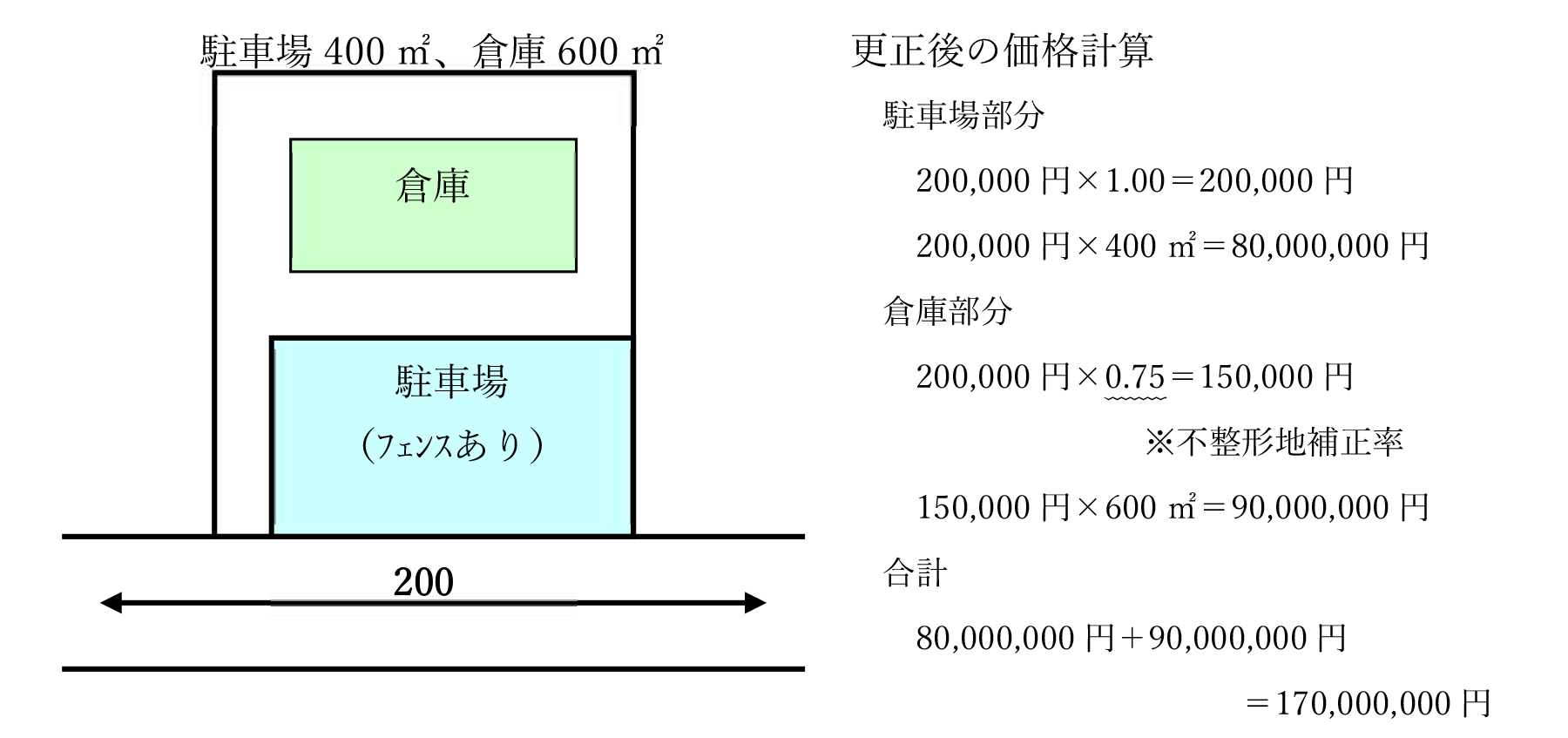

1.価格に関する事例

【市町村への申出事項】

上記土地は1筆ですが、駐車場部分と倉庫部分はフェンスで明らかに区分されており、利用状況が異なることから、それぞれ区分して評価すべきであると考えます。

【結果】

市町村が現況に応じて測量し、駐車場部分と倉庫部分を別々の画地として評価することとなり、過年度分(最高5年)についても固定資産税の還付を受けることができました。

※補正率や画地計算に関する考え方は市町村によって異なります。

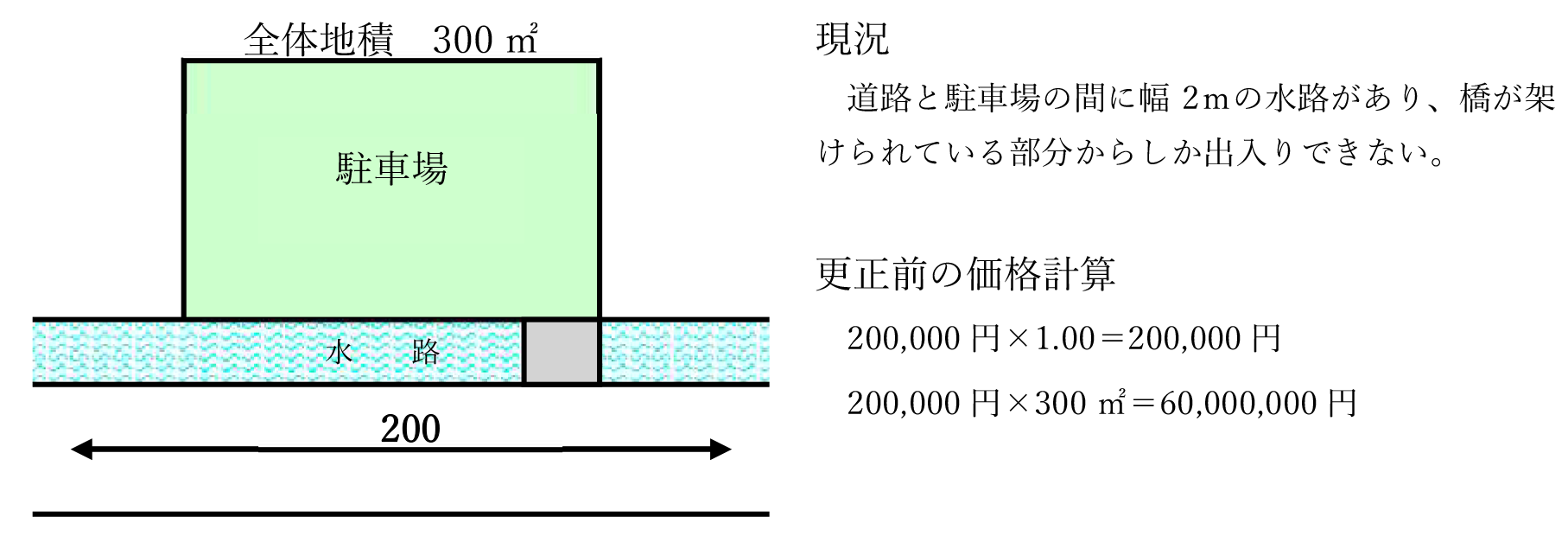

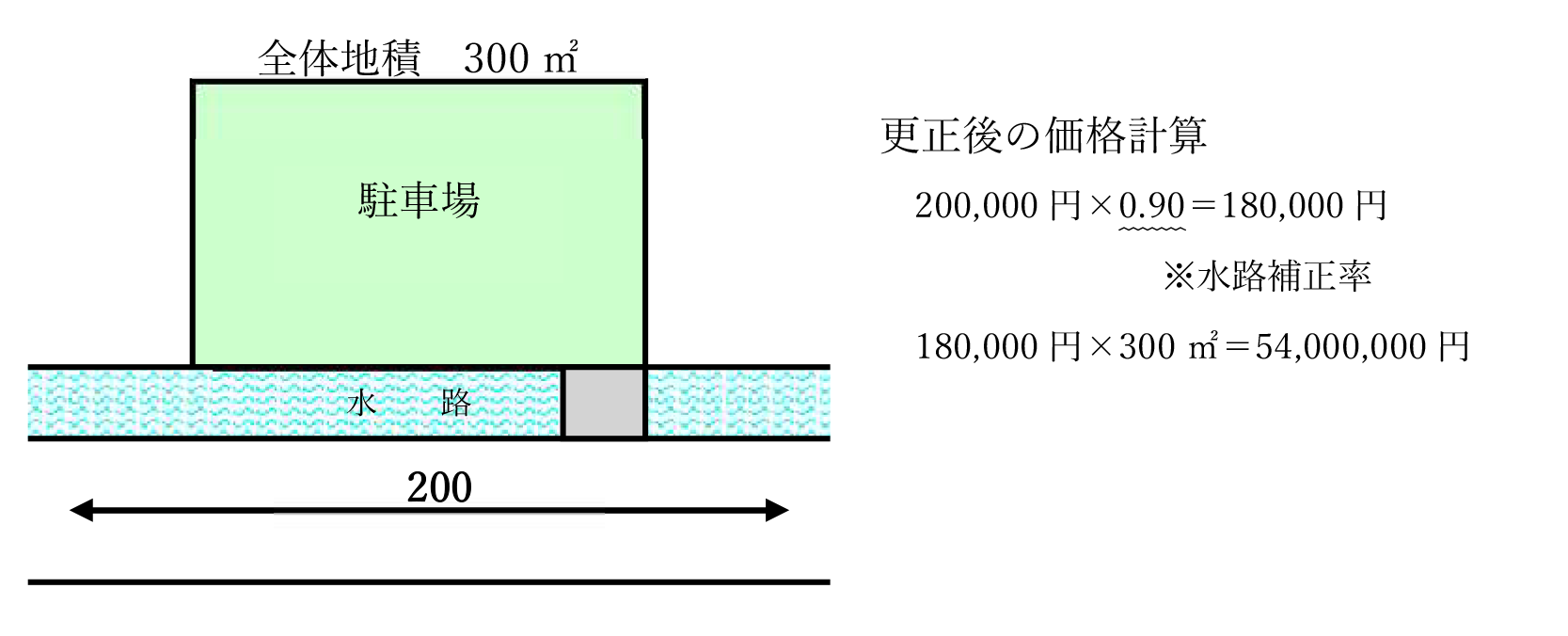

【市町村への申出事項】

道路と土地の間に水路があり、利用が制限されていることから、評価において補正が行われるべきであると考えます。

【結果】

1㎡あたりの価格計算において、水路補正率を乗じて計算することとなり、過年度分(最高5年)についても固定資産税の還付を受けることができました。

ただし、水路補正については、水路幅が一定幅以上でなければ補正を行わないという条例を定めているケースが多いため、市町村ごとに確認が必要です。

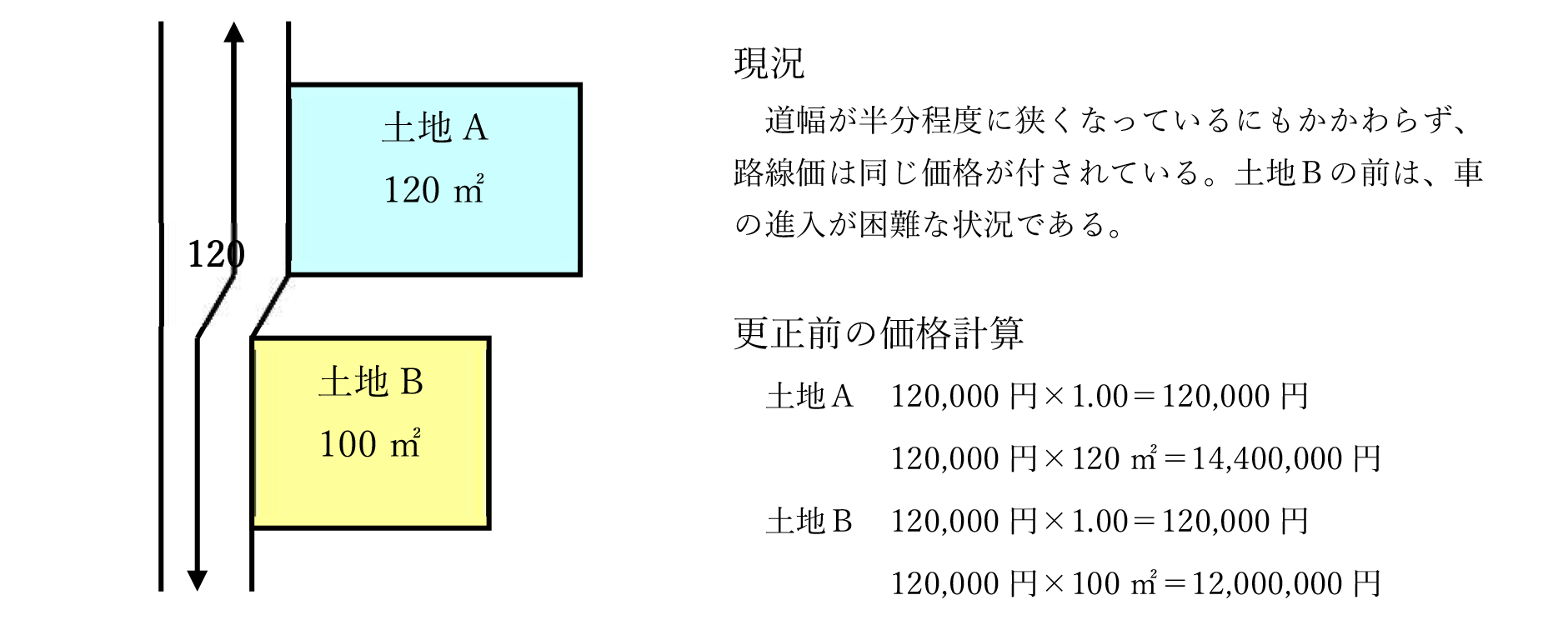

【現況】

【市町村への申出事項】

村の中で周辺全体的に道幅が狭いが、土地Bの前面道路は著しく道幅が狭くなっており、車の進入も不可能な状況であるため、土地Aの前面と路線価が同額というのは、適正な価格でないと考えます。

【結果】

市の固定資産税課も現地を再確認したところ、路線価が高いことを認め、路線価を下げて評価してもらうこととなりました。

2.価格以外に関する事例

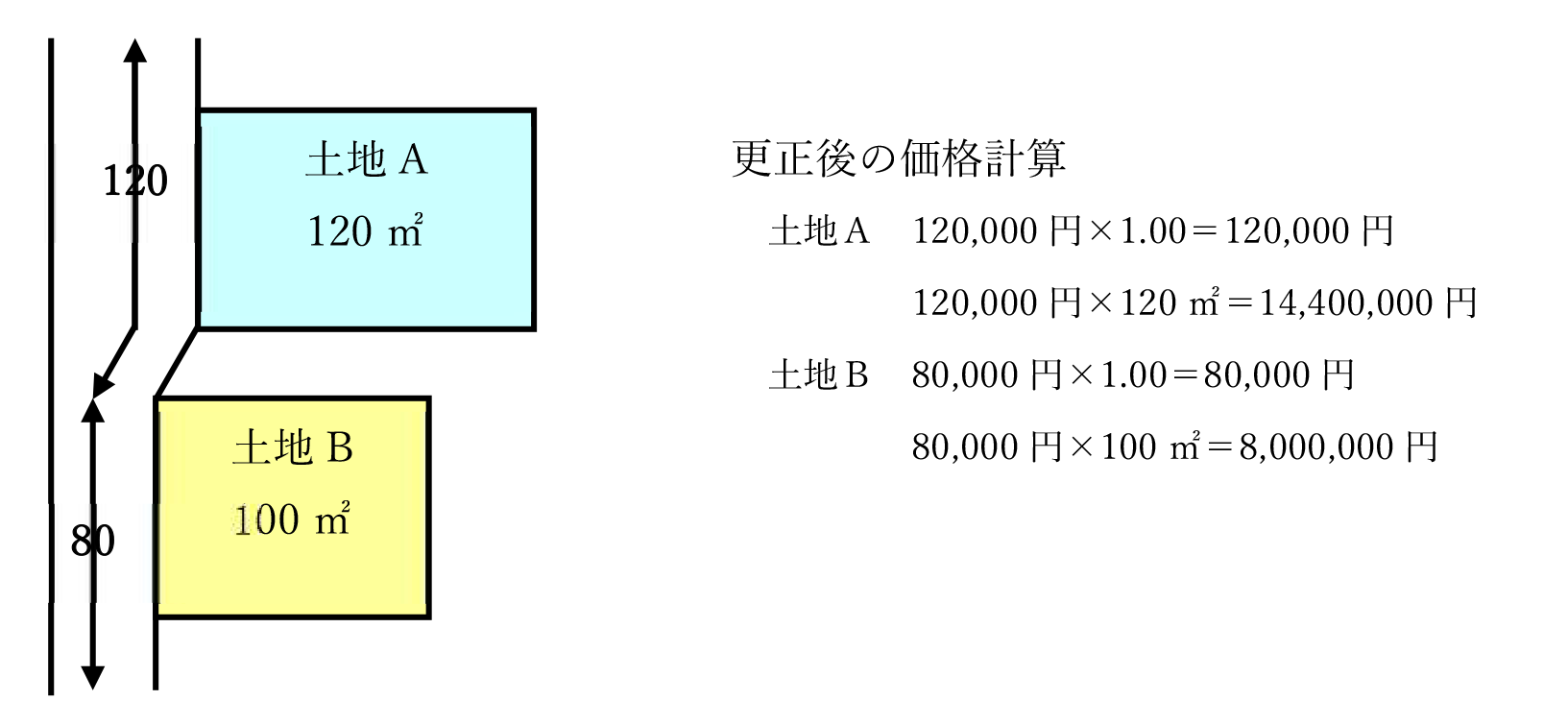

更正前の課税標準の計算(負担調整率との比較なし)

マンション部分 200,000円×1.00=200,000円

200,000円×800㎡=160,000,000円

160,000,000円×1/6=26,666,666円(小規模住宅用地)

駐車場部分 200,000円×1.00=200,000円

200,000円×300㎡=60,000,000円(住宅用地の特例なし)

【市町村への申出事項】

マンションの敷地と区分されていても、マンションの入居者専用駐車場で、一体で利用されていることから、利用状況に応じ、全体を1画地として評価すべきであると考えます。また、通常、駐車場は非住宅用地ですが、マンションと一体で利用されている駐車場であることから、駐車場部分についても住宅用地の特例が適用されるものと考えます。

【結果】

市町村は、マンション専用駐車場であることを現地確認のうえ、一体評価すべきであると認め、駐車場部分も住宅用地の特例の対象面積に含まれることとなりました。

更正後の課税標準の計算(負担調整率との比較なし)

200,000円×0.95=190,000円

※不整形地補正率

190,000円×1,100㎡=209,000,000円

209,000,000円×1/6=34,833,333円(小規模住宅用地)

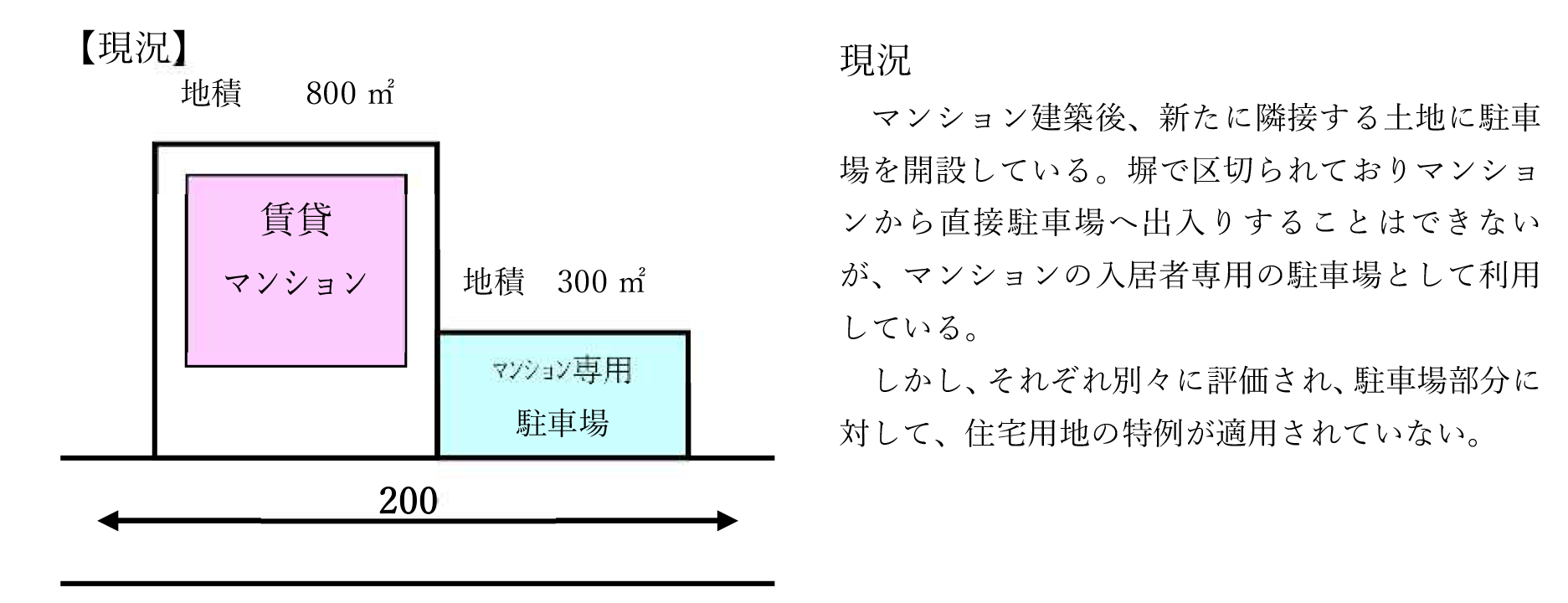

更正前の課税標準の計算(負担調整率との比較なし)

価格:200,000円×1.00×500㎡=100,000,000円

小規模住宅用地 100,000,000円×200㎡/500㎡=40,000,000円

40,000,000円×1/6=6,666,666円

一般住宅用地 100,000,000円×300㎡/500㎡=60,000,000円

60,000,000円×1/3=20,000,000円

地上階数5以上で耐火建築物以外の場合、住居部分の割合が1/2以上であれば、全体が住宅用地となります。ただし、小規模住宅用地に該当するのは、住居の数1戸につき200㎡までとなり、その他の部分は一般住宅用地に該当します。

【市町村への申出事項】

離れも住宅として使用しているため、200㎡×2戸=400㎡が小規模住宅用地に該当するものと考えます。

【結果】

現地調査のうえ、離れが住居として使用されていることが確認できたため、400㎡を小規模住宅用地として課税標準を計算することとなりました。

更正後の価格計算(負担調整率との比較なし)

小規模住宅用地 100,000,000円×400㎡/500㎡=80,000,000円

80,000,000円×1/6=13,333,333円

一般住宅用地 100,000,000円×100㎡/500㎡=20,000,000円

20,000,000円×1/3=6,666,666円

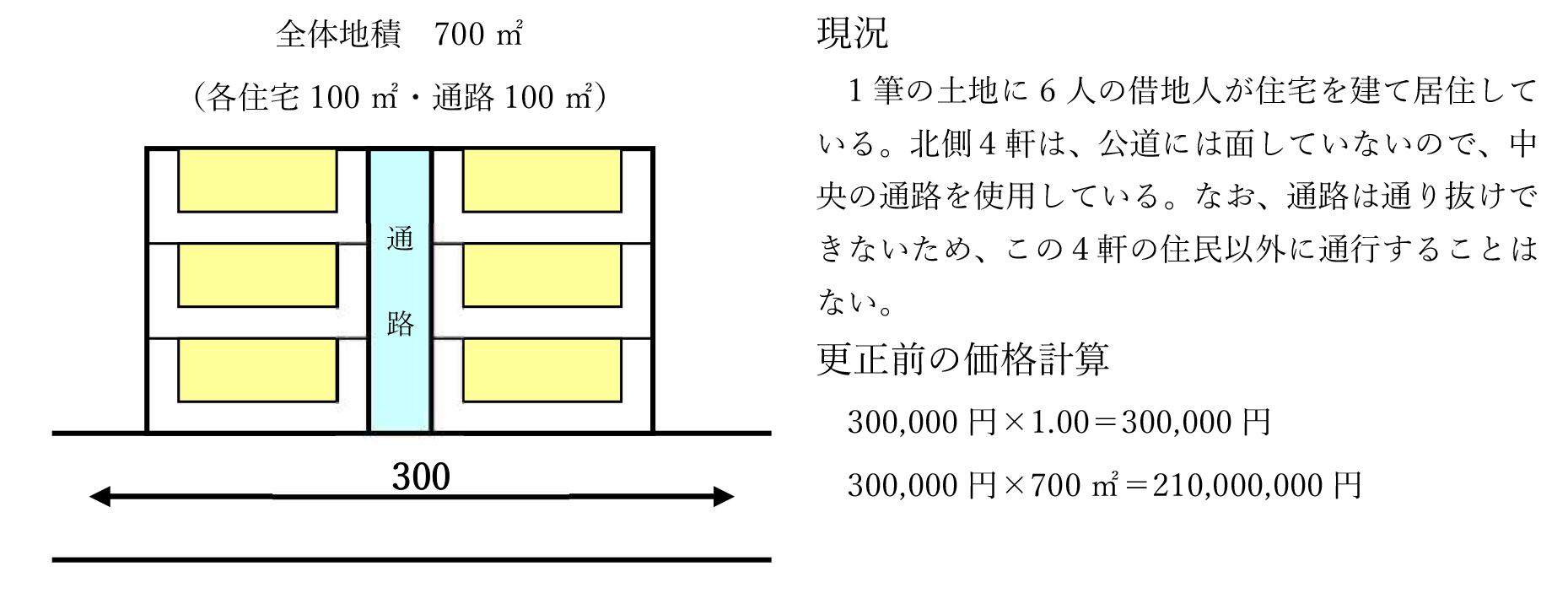

【現況】

【市町村への申出事項】

特定の者ではありますが、複数の住民の通行の用に供されているため、中央の通路部分については、非課税と取扱われるべきであると考えます。

【結果】

複数が利用している私道に該当するものとして、通路部分の100㎡については、非課税となりました。

更正後の価格計算

300,000円×1.00=300,000円

300,000円×600㎡=180,000,000円

なお、私道が非課税となるためには、複数の住民が使用していることが必要です。また、一定幅以上の道路であること、道路に関する私権が主張されておらず立入禁止等の表示がないことが条件です。

さらに、道路部分の地積を測量し、非課税となる部分が分かる図面を市町村へ提示する必要があります。

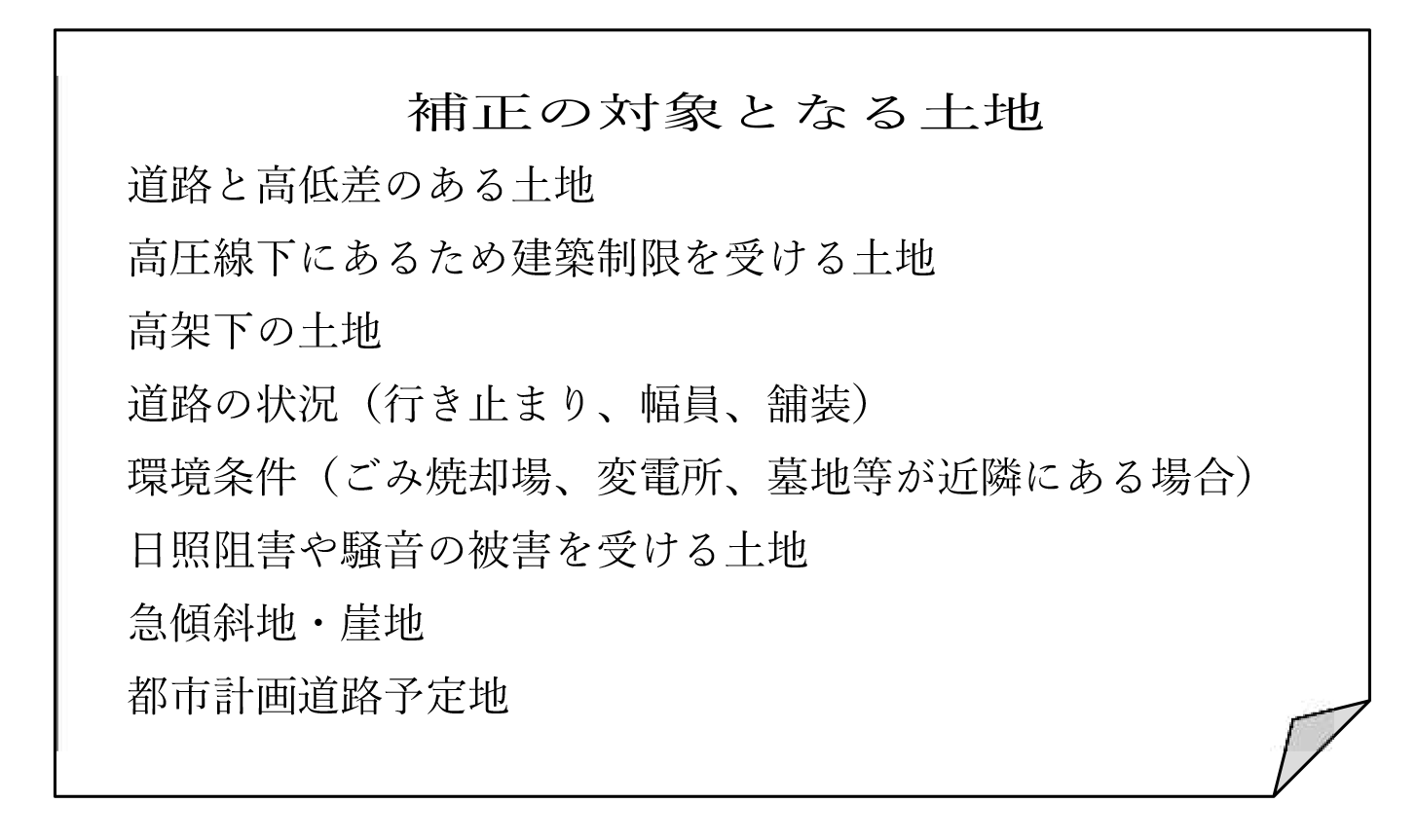

上記事例以外にも、次のような個別事情のある土地については、補正が行われていない可能性があります。このような土地がある場合には、路線価にこれらの事実が織り込まれているか、または所要の補正が行われているかについて確認してみる必要があります。

(文責:税理士法人FP総合研究所)