【No790】贈与税の申告状況と今後の動向

国税庁より令和2年分の確定申告状況についての報道発表がありました。今回は贈与税の確定申告状況と、今後の贈与税の課税のあり方の動向についてご説明します。

(1)贈与税の申告状況

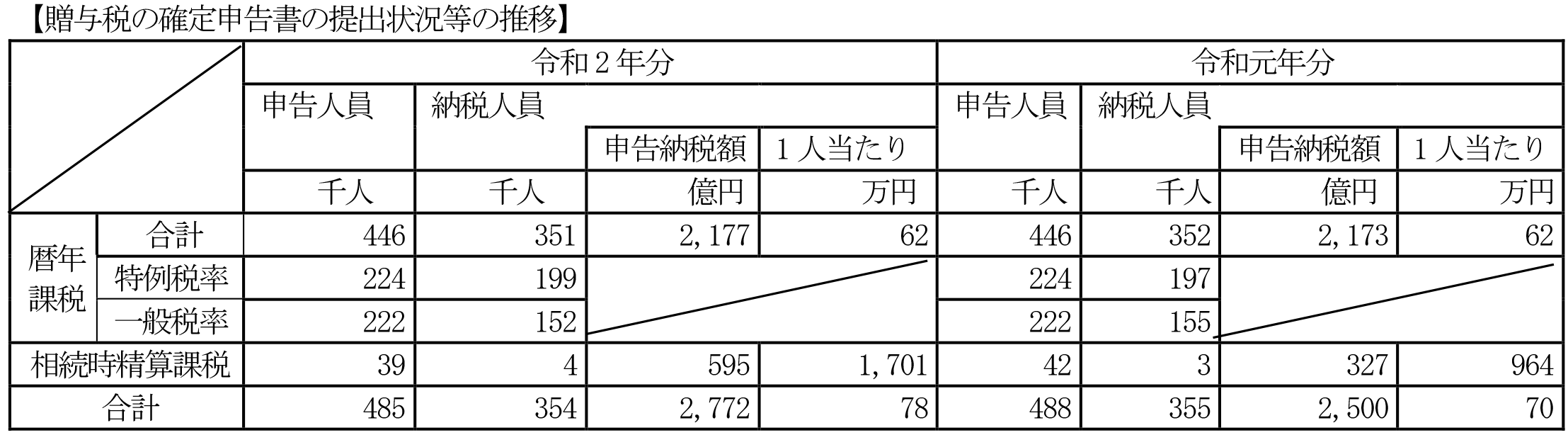

令和2年分の暦年課税による贈与税の申告書を提出した人は446千人で、令和元年から増減はほぼありませんでした。申告書を提出した人のうち申告納税額がある人は351千人で令和元年から1千人減少し、申告納税額は2,177億円で令和元年から4億円増加しています。

一方、相続時精算課税による贈与税の申告書を提出した人は39千人で、令和元年から3千人減少しました。申告書を提出した人のうち申告納税額がある人は4千人で令和元年から1千人増加し、申告納税額は595億円で令和元年から268億円増加しています。

暦年課税と比較すると相続時精算課税を選択する人は少数であることが伺えます。

(注1) 翌年4月末日までに提出された申告書の計数となります。

(注2) 暦年課税のうち、特例税率に係る人員には、一般税率との併用者を含みます。

(注3) 相続時精算課税に係る人員には暦年課税との併用者を含みます。

上記の贈与税の申告状況をみると、暦年課税については95千人の人は納税が発生していません。これは、基礎控除額110万円以下での贈与税の申告や住宅取得等資金の非課税の適用を受けた贈与税の申告によるものが多いと考えられます。

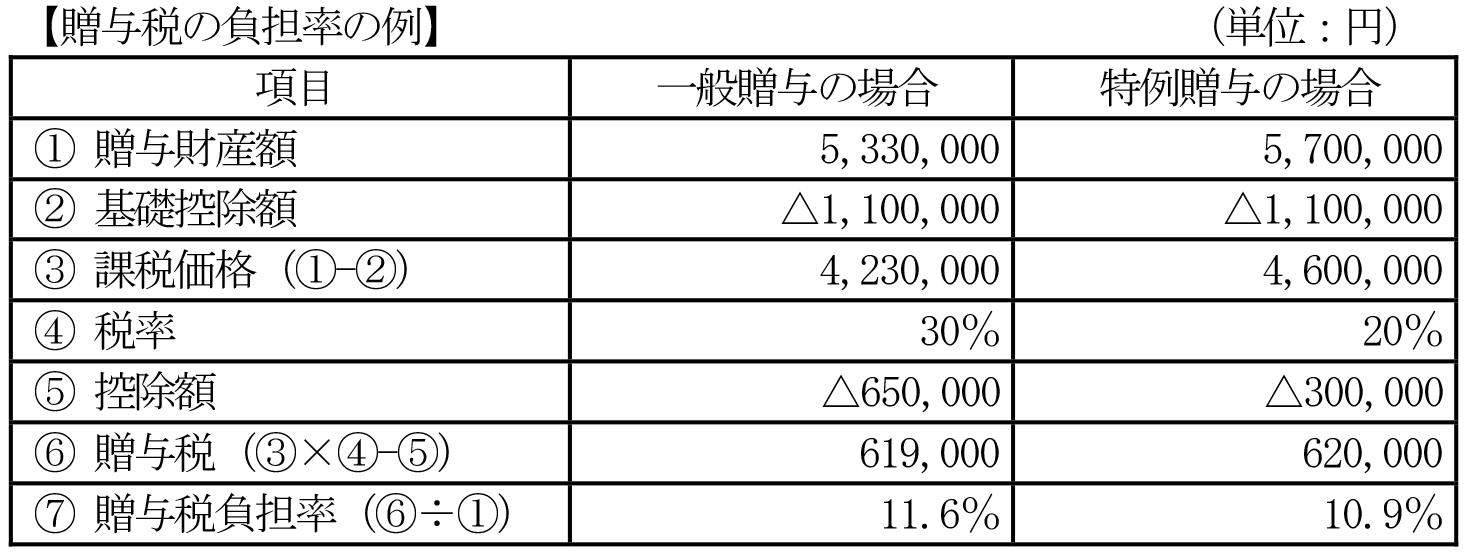

また、暦年課税による1人当たりの申告納税額は62万円となっています。財産を分割して贈与することにより、贈与税の負担率を相続税の限界税率以下に抑えた贈与が多数行われているのではないかと考えられます。

(2)今後の動向

贈与税は相続税の補完税として、相続税の累進回避を防止する観点から、相続税より重い税負担となる超過累進課税となっています。しかし、相続税の負担が相当に重い場合には、相続税の限界税率を下回る水準に財産を分割して贈与をすることにより、相続税よりも軽い税負担による贈与により、財産の移転が可能となります。

例えば、アメリカ合衆国は贈与税は遺産税(相続税)と統合され税率が共通となっており、また、一生涯の累積贈与額と相続財産額に対して一体的に課税されます。ドイツやフランスも贈与税は相続税と統合され税率が共通となっており、一定期間(ドイツは10年、フランスは15年)の累積贈与税額と相続財産額に対して一体的に課税されます。

これに対し、日本は贈与税と相続税とは別体系であり、相続開始前3年間の贈与のみ相続財産額に加算して相続税が課税されます。(下記、政府税制調査会資料参照。)

今後、欧米諸国のように、贈与税と相続税の一体化による課税が行われるのか注視していく必要があります。

(文責:税理士法人FP総合研究所)