【No826】令和4年中に入居した場合の住宅ローン控除について

令和4年度税制改正大綱により、住宅ローン控除の適用期限が令和7年12月31日まで4年延長される見通しとなりましたが、令和4年中に入居した場合の住宅ローン控除については、契約時期により、控除率等が異なります。そこで、今回は令和4年中に入居した場合の住宅ローン控除の取扱いをご紹介します。

(1)住宅ローン控除の概要

個人が住宅ローンにより住宅を購入・新築等した場合には、所得税が減額され、控除不足額(所得税から減額しきれない金額)があるときには、一定額を限度として住民税から減額されます。

【控除額】

住宅借入金等の年末残高×控除率=住宅ローン控除額(住宅ローン控除前の所得税の額が限度)

(注)11年目から13年目の控除額については、「住宅の税抜購入金額×2%÷3」とのいずれか少ない金額となります。

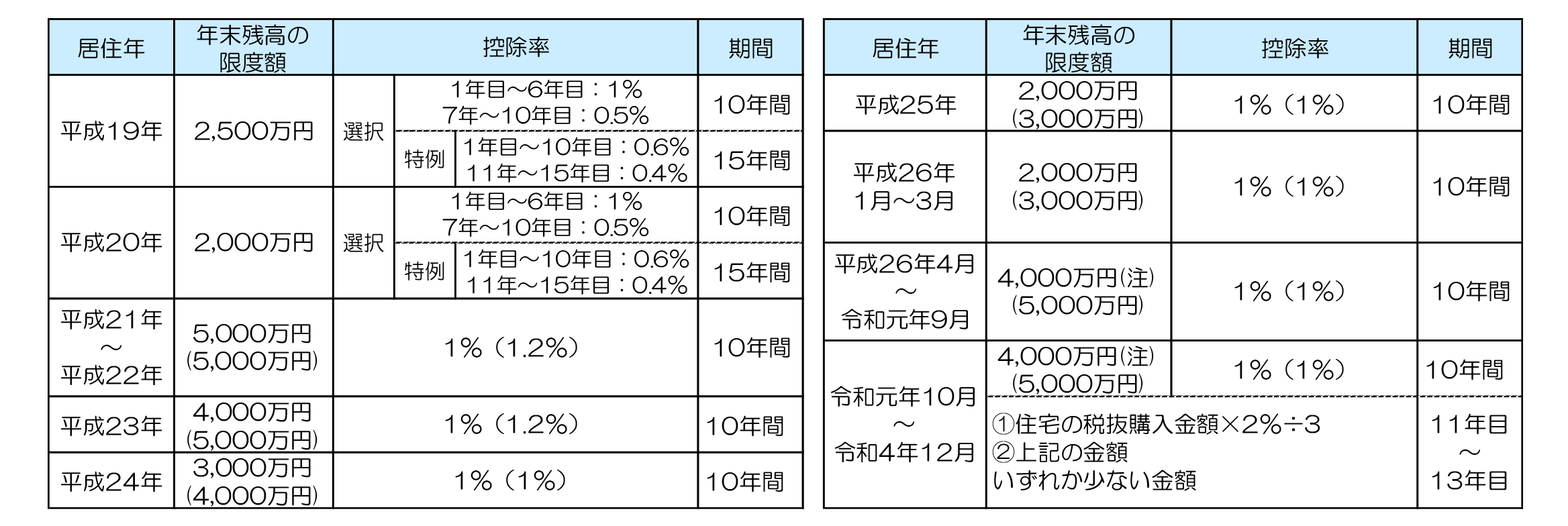

(2)住宅ローン控除の控除率等の変遷

住宅ローン控除は下記のように年末残高の限度額、控除率、控除期間の改正が行われてきました。

(注)住宅の対価の額又は費用の額に含まれる消費税額等の税率が8%又は10%である場合に適用されます。

個人間売買で消費税が課税されない場合は、平成26年1月~3月と同額となります。

※一定の認定住宅については、上記の表のカッコ書内のものを適用します。

(3)令和4年度税制改正大綱の内容

令和4年度税制改正大綱では、住宅ローン控除の適用期限を令和7年12月31日まで4年延長し、令和4年から令和7年までの間に入居した場合の住宅借入金等の年末残高の限度額、控除率及び控除期間が住宅の種類等に応じて下記のように示されました。

特に、控除率の改正については、令和3年度税制改正大綱において、毎年の住宅ローン控除額が住宅ローン支払利息額を上回る状況が生じていることを踏まえて見直す旨が明記されて以降、注目されていた改正項目となります。

その他、令和4年1月1日以後に入居した場合の適用対象者の所得要件が現行の3,000万円以下から2,000万円以下に引き下げられることが示されました。

(注)認定住宅とは、認定長期優良住宅及び認定低炭素住宅をいいます。

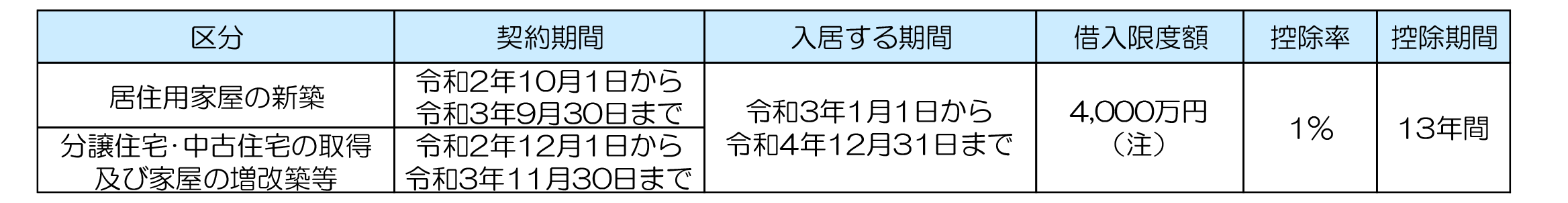

(4)特別特例取得の場合

上記(3)のとおり、令和4年中に入居した場合には、控除率が0.7%となりますが、令和3年度税制改正で手当てされた「特別特例取得」に該当する場合には、令和4年中に入居した場合でも控除率が1%となります。

「特別特例取得」とは、個人の住宅の取得等をした家屋の対価の額又は費用の額に含まれる消費税額等の税率が10%である場合で、取得に係る契約が下記の契約期間内に締結されているものをいいます。

(注)一定の認定住宅については、借入限度額が5,000万円となります。

上記のとおり、令和4年中に入居した場合の住宅ローン控除の控除率等は契約時期により異なるため、注意が必要です。

(文責:税理士法人FP総合研究所)