【No938】法人版特例事業承継税制における「特例承継計画」の提出期限が近付いております。

法人版特例事業承継税制である非上場株式等についての贈与税・相続税の納税猶予(特例措置)の適用を受けるにあたり、令和6年3月31日までに「特例承継計画」を都道府県知事に提出する必要がありますが、今回はその内容についてご説明します。

令和6年3月31日までに提出期限が差し迫っているため、現段階ではこの特例の適用を受ける予定がない場合であっても、一度事業承継について、ご検討していただく一つのきっかけとなれば幸いです。

1.法人版特例事業承継税制の概要

法人版特例事業承継税制とは、後継者である受贈者・相続人等が、経営承継円滑化法の認定を受けている非上場会社の株式等を贈与又は相続等により取得した場合において、その非上場株式等に係る贈与税・相続税について、一定の要件のもと、その納税を猶予し、後継者の死亡等により、納税が猶予されている贈与税・相続税の納付が免除される制度です。

この特例の適用を受けるためには、令和6年3月31日までに都道府県知事に対して「特例承継計画の確認」を贈与の実行又は相続の発生する前に、事前に受けておく必要があります。詳しくは【No811】特例事業承継税制の概要をご参照ください。

2.特例承継計画について

(1)記載内容

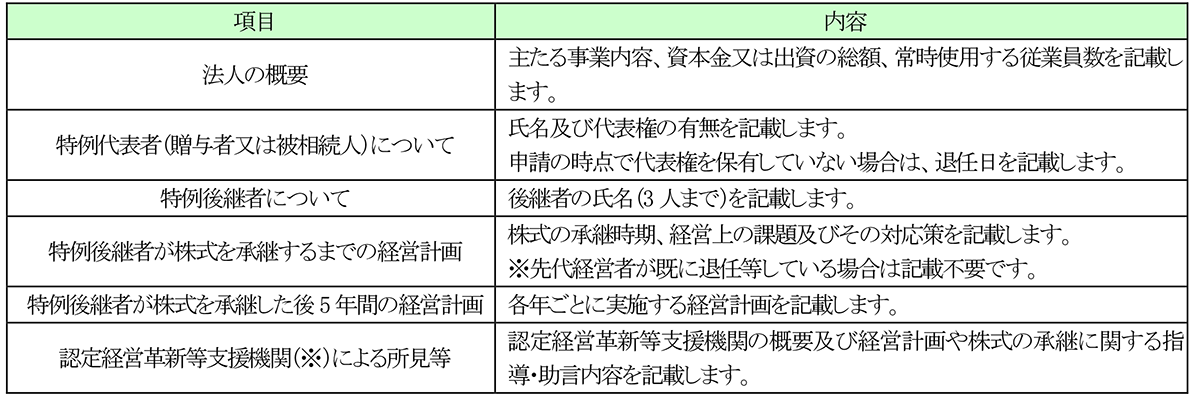

「確認申請書(様式第21)」に記載する内容は下記のとおりとなっております。

※「認定経営革新等支援機関」とは、中小企業支援に関する専門的知識や実務経験が一定レベル以上にある者として、国の認定を受けた支援機関(税理士、税理士法人、公認会計士、中小企業診断士、商工会・商工会議所、金融機関等)です。

(2)添付書類等

令和6年3月31日までに、(1)の「確認申請書」と申請法人の「履歴事項全部証明書」を主たる事務所の所在する都道府県知事へ提出が必要となります。

(3)特例承継計画の変更等があった場合

特例後継者を変更する場合や新たに特例後継者を追加する場合には、経営承継円滑化法の認定申請時までに、「変更届出書(様式第24)」を提出する必要があります。変更届出書については、令和6年4月1日以降であっても提出は可能となります。

なお、贈与の実行時又は相続発生時までに変更が行われていないと、この特例の適用を受けられないため、ご注意ください。

また、経営計画の変更がある場合の提出は任意となるため、大幅な変更がない限りは、提出は不要となります。

(文責:税理士法人FP総合研究所)