【No370】役員社宅の活用について

法人が役員に社宅を貸与している場合において、役員が1か月あたり一定額の家賃(以下「賃貸料相当額」といいます)を法人に支払うときには、経済的利益供与としての給与課税はされません。税務調査等で指摘されないよう役員に社宅制度を適用する場合の注意点等をまとめてみました。

1.賃料相当額の算出

賃料相当額は、貸与する社宅の床面積により異なりますので、以下の区分に応じて、検討していきましょう。

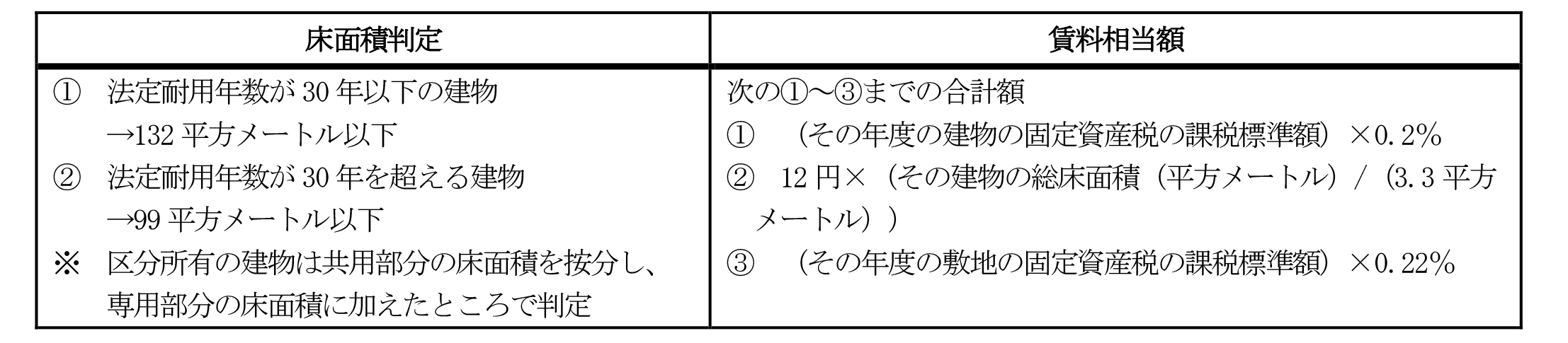

⑴ 役員に貸与する社宅が小規模な住宅である場合

賃料相当額の算定は、下記のとおり算出します。

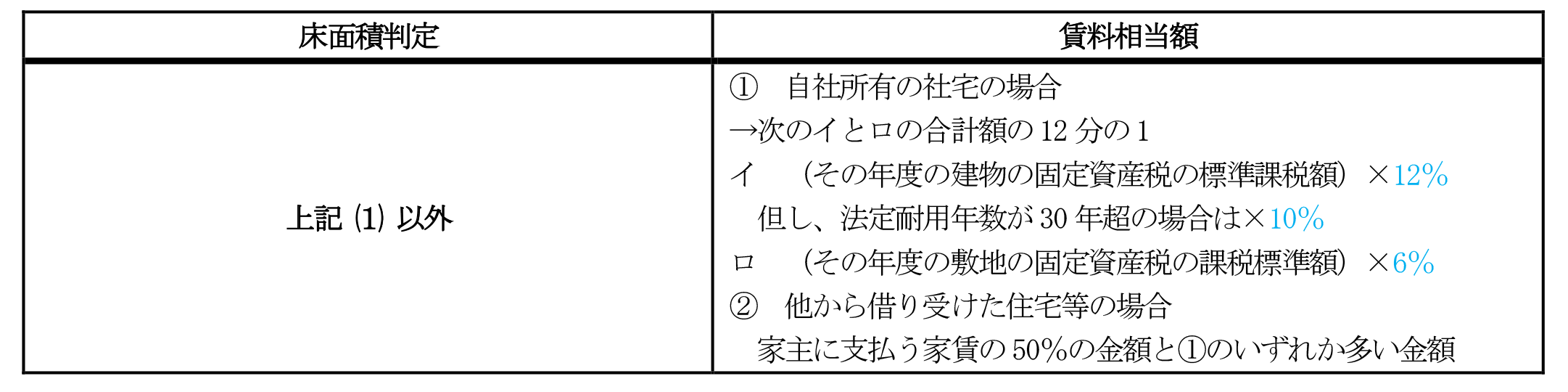

⑵ 役員に貸与する社宅が小規模な住宅でない場合

役員に貸与する社宅が小規模住宅に該当しない場合には、その社宅が自社所有の社宅か、他から借り受けた住宅等を役員へ貸与しているのかで、賃貸料相当額の算出方法が異なり、下記のとおり算出します。

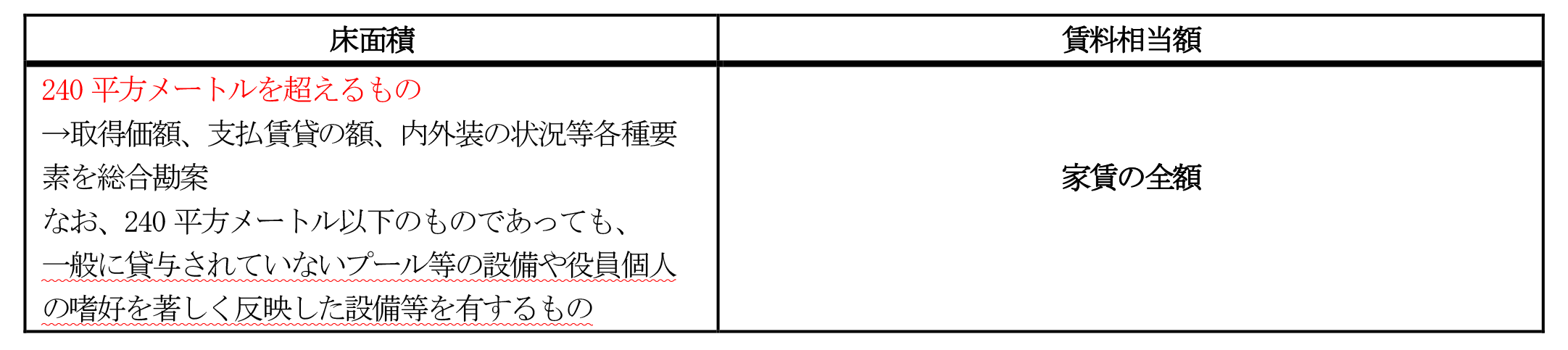

⑶ 役員に貸与する社宅が豪華社宅である場合

算式ではなく、通常支払うべき使用料に相当する額が賃貸料相当額になります。

2.社宅制度を利用するメリット

⑴ 経費の損金算入が可能

→ 家賃や仲介手数料など初期費用等の一部が経費の対象となります。

また、所有すれば減価償却費、固定資産税などの維持管理費用も損金となります。

⑵ 役員の可処分所得額(手取り額)が増えます。

⑶ 社会保険料の負担軽減

→ 法人においては法定福利費相当額が軽減されます。

個人においても自己負担分が軽減され給与の手取り額が増えます。

但し、所得税の計算上の税額控除については減少します。

3.社宅制度を利用するデメリット

⑴ 初期費用が大きい(敷金等)

→ 敷金等の一時的な資金負担が法人のキャッシュフロー悪化につながる可能性があります。

⑵ 役員の家賃負担額の計算に不備あった場合などに、役員本人に対し給与課税されるリスクがあります。

その際には、法人としては役員賞与の損金不算入規定の適用があります。また、所得税の源泉徴収漏れの指摘を受ける恐れがあります。

4.役員が社宅を利用する際のその他注意点

⑴ 社内規定を定める必要性

→ 従業員と別途での規定の作成が必要です。

⑵ すでに居住している住宅を役員社宅にする場合

→ 社宅ではなく住宅手当と判断されるリスクがあります。

⑶ 賃料相当額以外の負担金

→ 駐車場代・光熱費等は役員本人の負担となります。

⑷ 契約書等の整備

→ 賃貸契約書や譲渡契約書が法人名義でされているかを確認します。

出典:国税庁「No.2600 役員に社宅などを貸したとき」

(文責:税理士法人FP総合研究所)