【No403】インボイス制度における簡易課税制度

令和5年10月1日より、消費税の仕入税額控除の方式としてインボイス制度が開始されます。

免税事業者の方は、この制度への対応として、適格請求書発行事業者(=消費税の課税事業者)の登録をするかどうかの判断を行うこととなります。その際、得意先との円満な取引を継続するために登録される場合は、事務負担が軽減される簡易課税制度の適用を検討されてみてはいかがでしょうか。

(1)簡易課税制度とは

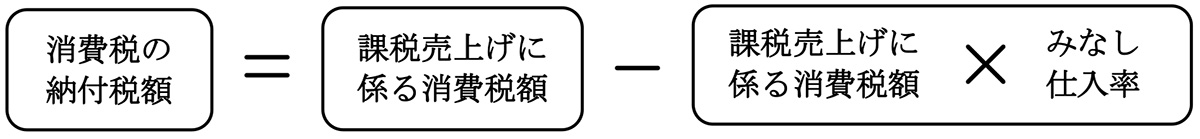

売上に係る消費税額に、事業に応じた一定の「みなし仕入率」を掛けた金額を課税仕入れ等に係る消費税額とみなして、納付する消費税額を計算することができる制度です。

そのため、簡易課税制度の適用を選択した事業者は、インボイス制度開始後においても、相手先が課税事業者か免税事業者かに関わらず、仕入税額控除が可能となります。

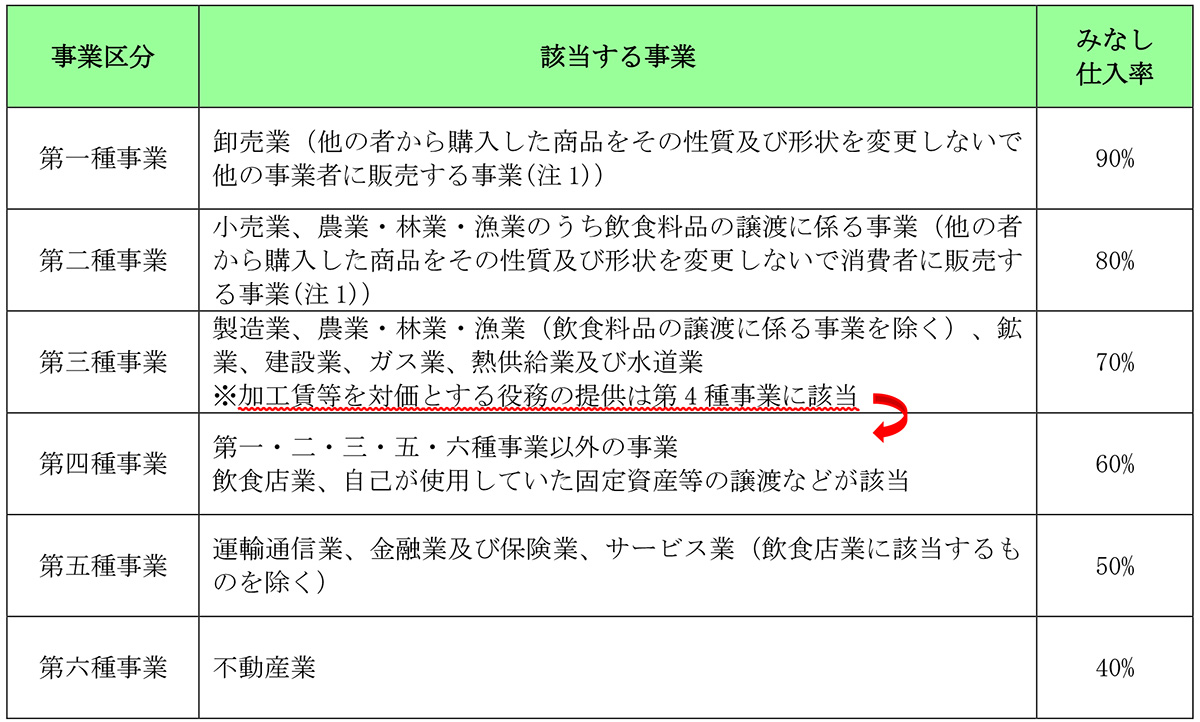

簡易課税制度を適用するときの事業区分及びみなし仕入率は、次のとおりです。

(注1)次のような行為を「性質及び形状を変更しないもの」として取り扱います。(消基通13-2-2)

①他の者から購入した仕入商品に、商標、ネーム等を貼付け又は表示する行為

②組立て式の家具を組み立てて販売する場合のように仕入商品を組み立てる行為

③2以上の仕入商品を箱詰めする等の組合せ行為

(注2)上記の事業区分は、事業者が行う取引ごとに行いますので、営む事業の種類で判断しない点に留意しなければなりません。(消基通13-2-1)

(2)簡易課税制度の適用を受けるためには

当該制度の適用を受けるには、次の要件をすべて満たす必要があります。

①その課税期間の基準期間(個人事業者は前々年、法人は基本的に前々事業年度)における課税売上高が5,000万円以下であること。

②原則として、適用を受けようとする課税期間の初日の前日まで(事業を開始した日の属する課税期間である場合には、その課税期間中)に「簡易課税制度選択届出書(以下、「選択届出書」)」を提出していること。

ただし、一定の課税事業者が調整対象固定資産や高額特定資産の仕入れ等をした場合には、この届出書を提出できない場合があります。

(3)簡易課税制度の適用を受けるにあたっての注意点

①簡易課税制度は、実際の課税仕入れに関わらず、「みなし仕入率」により納付税額を計算するため、多額に設備投資を行った場合であっても、消費税の還付を受けることができません。

②簡易課税制度を選択した事業者は、事業を廃止した場合を除き、2年間継続して適用した後でなければ、「簡易課税制度選択不適用届出書(以下、「選択不適用届出書」)」を提出して、その適用をやめることはできません。

③「課税事業者選択届出書」を提出して課税事業者となっている場合、新設法人・特定新規設立法人に該当する場合及び高額特定資産を取得した場合等は、一定期間「選択不適用届出書」を提出できない場合があります。

④「選択届出書」は、「選択不適用届出書」を提出しない限り、その効力を有しています。

したがって、上記(2)①の要件に該当しない場合又は免税事業者となった場合であっても、その後再び上記(2)①の要件に該当する課税事業者となったときには簡易課税制度が適用されます。

(4)免税事業者が適格請求書発行事業者の登録を受けるための手続

■原則

「課税事業者選択届出書」を提出し、課税事業者となる必要があります。

■経過措置

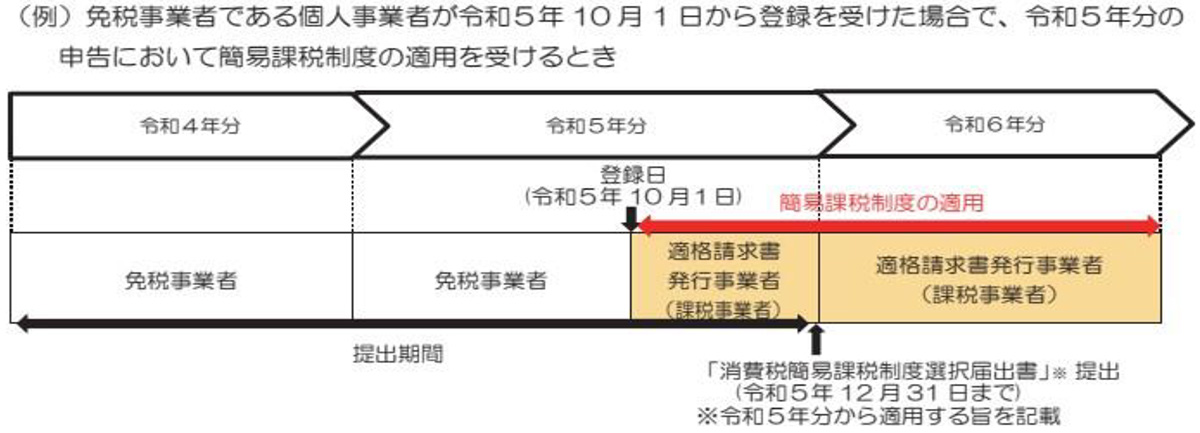

免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間に登録を受ける場合は、登録を受けた日から課税事業者となる経過措置が設けられています。

また、この経過措置を受ける事業者が、その課税期間から簡易課税制度の適用を受ける旨を記載した「選択届出書」をその課税期間中に提出した場合には、その課税期間から簡易課税制度を適用することができます。なお、この場合「課税事業者選択届出書」を提出する必要はありません。

(注)適格請求書発行事業者は、登録を取り消さない限り、基準期間の課税売上高が1,000万円以下であっても、免税事業者となることはできません。

(出典:国税庁【適格請求書等保存方式(インボイス制度)の手引き】)

(文責:税理士法人FP総合研究所)